портфели probonds

Индикативный портфель PRObonds РЕПО с ЦК (доходность - 16,9% годовых)

- 11 мая 2022, 07:13

- |

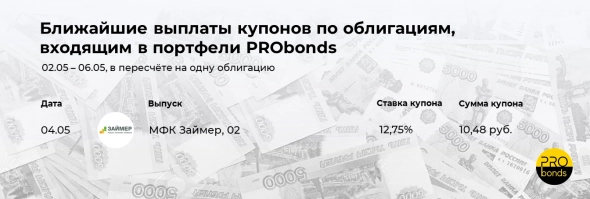

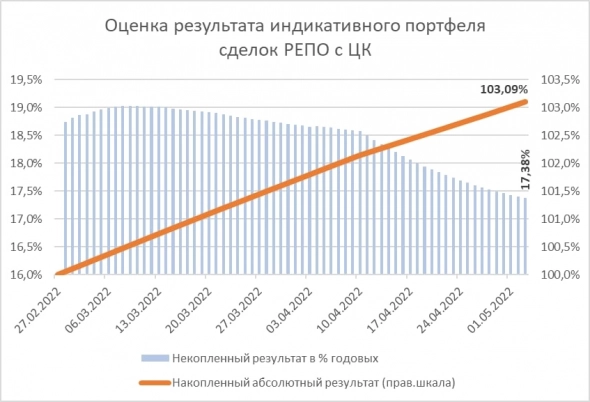

Наш индикативный портфель сделок РЕПО с ЦК вырос с момента своего запуска 28 февраля на 3,3% (+0,2% за неделю). Накопленный доход что соответствует 16,9% годовых.

Доходность однодневных сделок РЕПО с ЦК снижается вслед за снижением ключевой ставки, но медленнее ее. Так, ставка с начала мая ушла вниз на 3% (до 14% с 17%), а ставки РЕПО понизились в среднем только на 2,5%, со средних 16,3% за последнюю неделю апреля до 13,8% на первой неделе мая.

( Читать дальше )

- комментировать

- 793

- Комментарии ( 0 )

Доля индекса акций в соответствующем индикативном портфеле сегодня вырастет с ~30% до 40%

- 06 мая 2022, 07:42

- |

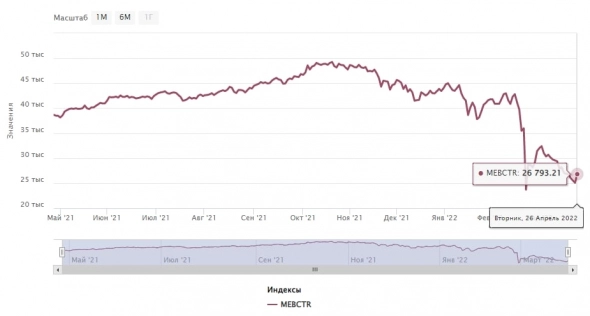

На графике — первая статистика результата запущенного 22 апреля индикативного портфеля акций. На сегодня портфель состоит на ~30% из акций в соответствии с Индексом голубых фишек, оставшаяся часть — в деньгах, т.е. в сделках РЕПО с ЦК.

Сегодня, по средней цене торгов, доля акций будет увеличена до 40% от активов портфеля.

Индикативный портфель акций — это смешанный портфель, состоящий как из отечественных акций, так и из сделок РЕПО с ЦК. Портфель для отражения динамики акций использует Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для отражения денежной части – индекс однодневных сделок РЕПО с ЦК (MXREPO) с учетом реинвестирования однодневной доходности. Транзакционные издержки, вычитаемые из результата, это 1% годовых от средних активов портфеля.

Не является инвестиционной рекомендацией.

( Читать дальше )

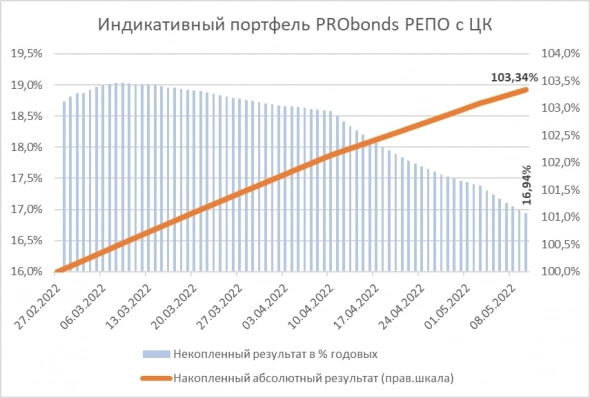

Доходность однодневных сделок РЕПО с ЦК сегодня снизится с 16-17% до 13,5-14%

- 04 мая 2022, 07:13

- |

Индикативный портфель сделок РЕПО с ЦК накопил с момента своего запуска 28 февраля 3,1% совокупного дохода, что соответствует ровно 17,3% годовых.

В конце прошедшей недели доходности сделок РЕПО с ЦК повышались, в ряде случаев до 17% годовых, а и иногда и выше. Сегодня же на денежный рынок начинает влиять новое значение ключевой ставки (29 апреля ЦБР принял решение о её понижении до 14% с прежних 17%). Так что теперь размещение денег должно стоить уже 13,5-14%.

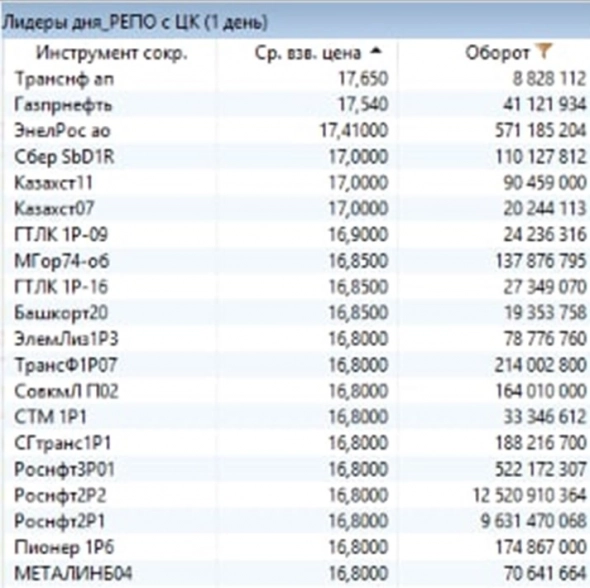

Топ наиболее доходных однодневных сделок РЕПО с ЦК под ликвидные инструменты за 29 апреля

( Читать дальше )

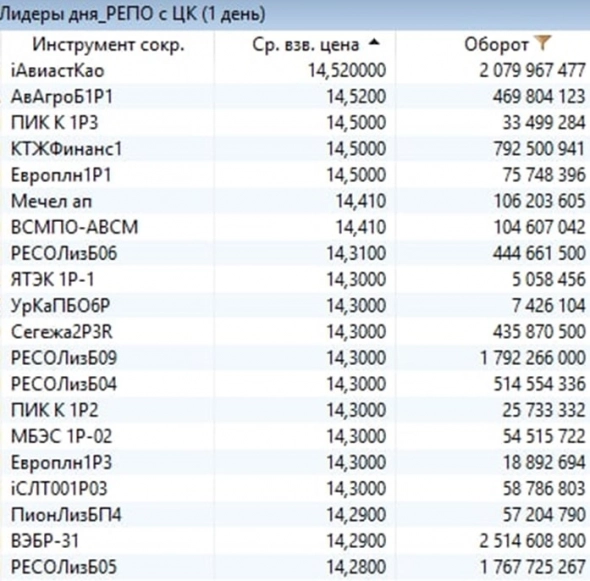

Портфель ВДО в апреле отскочил на 9% и 5 мая пополнится новым выпуском МФК Быстроденьги

- 03 мая 2022, 07:33

- |

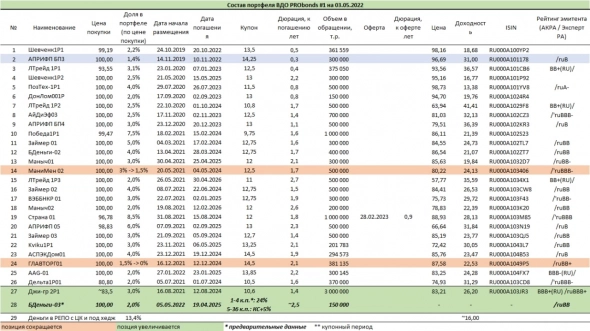

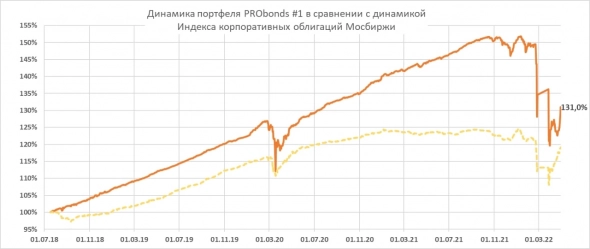

Портфель ВДО PRObonds #1 резко отскочил вверх после объявления о снижении ключевой ставки в прошлую пятницу. Средняя доходность входящих в него облигаций снизилась до 26,4% (в конце марта – середине апреля достигали рекордных 33%).

С начала года портфель ВДО теряет 13%, а от своего минимума 31 марта вырос уже на 9%. Для сравнения, акции, по Индексу голубых фишек МосБиржи (полная доходность, включая дивиденды) на истекшей неделе тоже росли, но за апрель всё равно снизились на 10%, а с начала года остаются в минусе на 35%.

Если результат портфеля ВДО в 2018–2021 годах составлял усредненно 12,3% годовых, то за нынешний год ожидается всего около 0-2%. Это предполагает рост портфеля от сегодняшнего уровня примерно на 16-17% до конца года.

Об облигационных изменениях в портфеле.

( Читать дальше )

Публикуем методологию расчёта доходности публичного портфеля высокодоходных облигаций RRObonds #1

- 02 мая 2022, 08:02

- |

Данный портфель ведётся более 3.5 лет с 17.07.2018

Изменения состава портфеля и показатели доходности портфеля за весь период его существования можно проследить по хештегу #портфелиprobonds

Для увеличения уровня прозрачности мы формализовали методологию расчёта доходности портфеля RRObonds #1. Использование методологии позволит верифицировать предоставляемые данные о доходности публичного портфеля

Методология вступает в действие с 1 мая 2022 года

Посмотреть методологию расчета можно по ссылке

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Портфель ВДО от дна марта вырос на 6%

- 28 апреля 2022, 08:20

- |

Портфель высокодоходных облигаций PRObonds #1 вернулся к заметному восстановлению.

Его результаты 2018-2020 годов – выше 14% годовых, в 2021 году – 7,6%. А накопленный убыток 2022 года сократился до -15,8%. От своего дна, достигнутого 31 марта, портфель вырос за неполный месяц на 6%.

Средняя доходность к погашению входящих в портфель облигаций составила на вчера 29,6%. С одной стороны, прецедентная премия к широкому рынку корпоративных облигаций сохраняется. С другой, еще недавно доходность превышала 32%.

( Читать дальше )

Увеличение доли акций в индикативном портфеле до 30%

- 28 апреля 2022, 07:32

- |

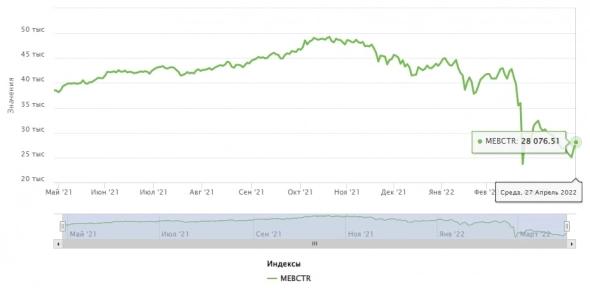

Доля акций (в соответствии с Индексом МосБиржи голубых фишек полной доходности «брутто» MEBCTR) в соответствующем портфеле сегодня будет увеличена до 30% (по оценке средних цена сегодняшней сессии).

Графическое отражение первых результатов портфеля акций, запущенного 22 апреля, ожидается на следующей неделе.

Индикативный портфель акций — это смешанный портфель, состоящий как из отечественных акций, так и из сделок РЕПО с ЦК. Портфель для отражения динамики акций использует Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), а для отражения денежной части – индекс однодневных сделок РЕПО с ЦК (MXREPO) с учетом реинвестирования однодневной доходности. Транзакционные издержки, вычитаемые из результата портфеля, равны 1% годовых от средних активов портфеля.

Не является инвестиционной рекомендацией.

( Читать дальше )

РЕПО, страх и жадность

- 27 апреля 2022, 06:47

- |

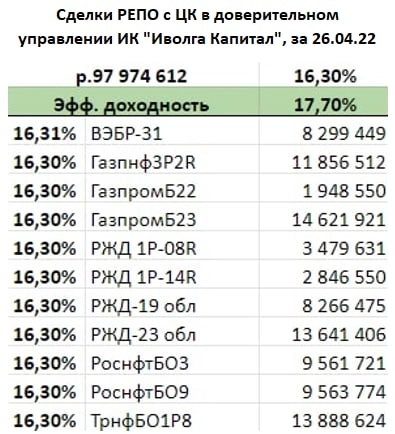

Индикативный портфель сделок РЕПО с ЦК денежного рынка накопил с момента своего запуска 28 февраля 2,8% совокупного дохода, что соответствует 17,65% годовых.

Продолжается замедление накопленной доходности вслед за снижением ключевой ставки, и на новой неделе, по факту решения ЦБР по ключевой ставке, оно получит новый импульс. Ставки однодневного РЕПО с ЦК, вероятно, уйдут ближе к 14% годовых.

Реальные сделки, которые мы проводим в доверительном управлении и распоряжаясь собственной денежной позицией, последние полторы недели держатся в близи 16,3% годовых.

( Читать дальше )

Увеличение доли акций в индикативном портфеле с 10 до 20%

- 27 апреля 2022, 06:41

- |

Доля акций в индикативном портфеле акций сегодня увеличивается до 20% от активов по средней цене дня (акции – в пропорциях Индекса МосБиржи голубых фишек полной доходности «брутто», MEBCTR).

Портфель акций запущен только 22 апреля, и статистика его результатов появится не ранее следующей недели. Пока же достаточно сказать, что от средних цен на 22 апреля и по закрытие вчерашней сессии индекс MEBCTR вырос на 3,7%. Оставшаяся часть портфеля – однодневные сделки РЕПО с ЦК, средняя их доходность за прошедшие дни – около 16,2%.

Индикативный портфель акций — это смешанный портфель, состоящий как из отечественных акций, так и из сделок РЕПО с ЦК. Портфель для отражения динамики акций использует Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), а для отражения денежной части – индекс однодневных сделок РЕПО с ЦК (MXREPO) с учетом реинвестирования однодневной доходности. Транзакционные издержки, вычитаемые из результата портфеля, равны 1% годовых от средних активов портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал