полюс золото

Для розничных инвесторов главным вопросом окажутся дивиденды, которые Полюс вряд ли объявит завтра - Синара

- 14 марта 2023, 12:27

- |

Выручка, по нашим оценкам, выросла на 33% п/п до $2,5 млрд при увеличении объемов продаж и производства золота (+38% п/п). При этом EBITDA за 2П22 должна была увеличиться на 16% п/п до $1,4 млрд, что означает рентабельность по EBITDA в 57% (-9 п. п.). Средние общие денежные затраты за 2022 г. мы оцениваем примерно в $500/унцию (+30% г/г). Чистая прибыль за 2П22 не должна была вырасти в полугодовом сопоставлении (ожидаем $779 млн).

Полагаем, что для розничных инвесторов главным вопросом окажутся дивиденды, которые компания вряд ли объявит завтра. Мы прогнозируем, что совет директоров Полюса сообщит об итоговых дивидендах за 2022 г. позже, в марте-апреле, в соответствии с принятой дивидендной политикой — в размере 30% от EBITDA, что означает дивиденд на акцию в 436 руб. (дивдоходность — 4,6%).Смолин Дмитрий

( Читать дальше )

- комментировать

- 242

- Комментарии ( 0 )

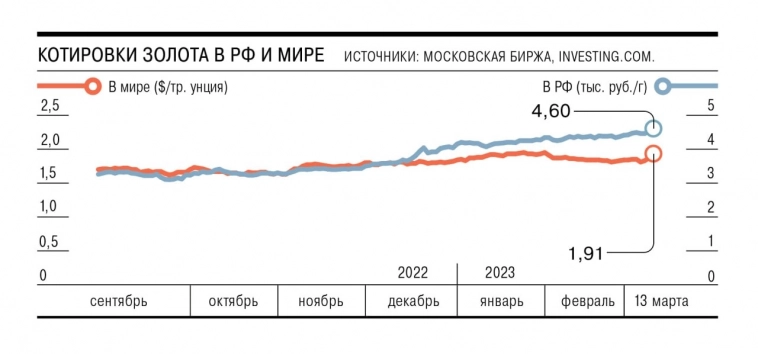

Цена золота на российском биржевом рынке впервые с апреля прошлого года поднялась выше уровня 4,6 тыс. руб./г

- 14 марта 2023, 10:32

- |

Этому способствовало повышение стоимости металла на мировом рынке выше уровня $1,9 тыс. за 1 тройскую унцию, максимума за последние четыре недели. На стоимость золота повлияли банкротства ряда американских банков, что ухудшает перспективы крупнейшей мировой экономики и повышает вероятность смягчения денежно-кредитной политики ФРС.

Полюс: золото, дивиденды, рост. Разбор акции

- 10 марта 2023, 16:19

- |

Сделал большой разбор Полюса – как устроен бизнес и какие инвест-идеи можно найти в акциях компании

Основное (все таймкоды есть на ютубе):

- Рынок золота и место РФ на нем

- Бизнес-модель Полюса и особенности каждого этапа

- Финансовые и операционные результаты Полюса

- Дивидендная идея и проекты роста

- Последствия санкций, что изменилось и что еще изменится. Главные риски для компании

- На чем могут вырасти акции Полюса, какая идея есть в них сейчас?

Текстом – не будет, слишком много информации. Но если вы мало знаете о компании – то через 20 минут будете знать про нее вообще всё, еще и с большим запасом💪

✅Еще мои мысли по рынку: https://t.me/mozginvest 🐙

Полюс адаптируется к текущей ситуации и в этом году может продемонстрировать полное восстановление - Мир Инвестиций

- 10 марта 2023, 16:09

- |

Мы ожидаем, что компания продемонстрирует относительно уверенную динамику по сравнению со слабыми показателями за 1П22 на фоне ограничений на поставки российского золота и проблем с логистикой.

— Выручка, по нашим оценкам, выросла на 32% п/п до $2.5 млрд, но сократилась на 9% г/г. За весь 2022 г. показатель уменьшился на 13% г/г до $4.3 млрд главным образом из-за слабой динамики в 1П22.

— Скорректированная EBITDA, по нашим прогнозам, увеличилась на 14% п/п до $1.4 млрд, но снизилась на 26% г/г. В то же время за весь 2022 г. падение составило 26% (до $2.6 млрд) в основном из-за роста расходов.

— В результате скорректированная чистая прибыль просела на 11% п/п и 43% г/г до $708 млн. Между тем за весь 2022 г. показатель упал на 34% г/г до $1.5 млрд на фоне роста полной себестоимости AISC (+25-30% г/г, наша оценка).

— Перспективы дивидендов по-прежнему выглядят неопределенно, и мы не исключаем, что менеджмент отложит рекомендацию на более поздний срок (после выхода результатов по МСФО).

( Читать дальше )

Центральный банк Сингапура увеличил золотые резервы на 30% в январе — это крупнейшая покупка города-государства с 1960-х годов — Bloomberg

- 10 марта 2023, 15:01

- |

Сингапур увеличил свои золотые запасы примерно на 30% в январе, присоединившись к центральным банкам от Китая до Турции в наращивании запасов драгоценного металла.

Валютно-финансовые резервы Сингапура выросли до 6,4 млн тройских унций или 199 тонн в конце января по сравнению с 4,9 млн унций месяцем ранее, сообщил представитель центрального банка в ответ на вопросы, отправленные по электронной почте. Общая стоимость его слитков составила 4,5 миллиарда долларов на конец периода, заявили власти.

Центральные банки по всему миру наращивали запасы драгоценных металлов, так как сила доллара в последние месяцы ослабла, в то время как розничные покупатели также поддерживали покупки в качестве защиты от геополитической неопределенности и безудержной инфляции. Китай увеличил свои золотые резервы четвертый месяц подряд в феврале, а Турция была крупнейшим покупателем драгоценного металла среди центральных банков в прошлом году.

www.bloomberg.com/news/articles/2023-03-10/gold-xauusd-gets-ringing-endorsement-as-singapore-boosts-bullion-reserves-30

Центральный банк Сингапура увеличил золотые резервы на 30% в январе — это крупнейшая покупка города-государства с 1960-х годов — Bloomberg

- 10 марта 2023, 14:56

- |

Сингапур увеличил свои золотые запасы примерно на 30% в январе, присоединившись к центральным банкам от Китая до Турции в наращивании запасов драгоценного металла.

Валютно-финансовые резервы Сингапура выросли до 6,4 млн тройских унций или 199 тонн в конце января по сравнению с 4,9 млн унций месяцем ранее, сообщил представитель центрального банка в ответ на вопросы, отправленные по электронной почте. Общая стоимость его слитков составила 4,5 миллиарда долларов на конец периода, заявили власти.

Центральные банки по всему миру наращивали запасы драгоценных металлов, так как сила доллара в последние месяцы ослабла, в то время как розничные покупатели также поддерживали покупки в качестве защиты от геополитической неопределенности и безудержной инфляции. Китай увеличил свои золотые резервы четвертый месяц подряд в феврале, а Турция была крупнейшим покупателем драгоценного металла среди центральных банков в прошлом году.

www.bloomberg.com/news/articles/2023-03-10/gold-xauusd-gets-ringing-endorsement-as-singapore-boosts-bullion-reserves-30

( Читать дальше )

Центральный банк Сингапура увеличил золотые резервы на 30% в январе — это крупнейшая покупка города-государства с 1960-х годов — Bloomberg

- 10 марта 2023, 14:55

- |

Сингапур увеличил свои золотые запасы примерно на 30% в январе, присоединившись к центральным банкам от Китая до Турции в наращивании запасов драгоценного металла.

Валютно-финансовые резервы Сингапура выросли до 6,4 млн тройских унций или 199 тонн в конце января по сравнению с 4,9 млн унций месяцем ранее, сообщил представитель центрального банка в ответ на вопросы, отправленные по электронной почте. Общая стоимость его слитков составила 4,5 миллиарда долларов на конец периода, заявили власти.

Центральные банки по всему миру наращивали запасы драгоценных металлов, так как сила доллара в последние месяцы ослабла, в то время как розничные покупатели также поддерживали покупки в качестве защиты от геополитической неопределенности и безудержной инфляции. Китай увеличил свои золотые резервы четвертый месяц подряд в феврале, а Турция была крупнейшим покупателем драгоценного металла среди центральных банков в прошлом году.

www.bloomberg.com/news/articles/2023-03-10/gold-xauusd-gets-ringing-endorsement-as-singapore-boosts-bullion-reserves-30

( Читать дальше )

📰"Полюс" Решения совета директоров

- 07 марта 2023, 14:01

- |

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется. Решения приняты.

2.2. Содержание решений, принятых советом директоров эмитента:

По вопросу повестки дня: Вопросы текущей финансово-хозяйственной деятельности ПАО «Полюс» - принято следующее решение:

1....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал