плечи

Реальность трендовой торговли

- 06 декабря 2016, 07:35

- |

В продолжение этой темы добавлю пару копеек о реалистичном взгляде на трендовые роботизированные системы.

У них практически нет иного способа для входа-выхода из позиций, чем делать сделки по рынку.

Это очевидно, исходя из того, что система строится на стат.прогнозе… если он хоть сколько-то верный,

то делать сделку нужно, чем быстрее, тем лучше.

У таких систем, как правило, чтобы была возможность загрузить большой капитал (от 2000 контрактов в SR, от 200 в RI, от 400 в Si) появляется необходимость в овернайте и в среднем позиция удерживается в районе пары дней, часто кроется внутри дня как в 2016 году, иногда держится до недели. Обычно расчетная просадка таких систем это от -20 до -10% при первом плече. Соотношение доходность-риск от 2-3к1 до 5к1. Не представляю, как можно соорудить систему, которая бы на нескольких годах нашего рынка давала более 5к1 с учетом указанных нюансов.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 23 )

Кредитные плечи - альтернативное мнение.

- 17 ноября 2016, 12:43

- |

(комменты в указанной ссылке запрещены, потому пришлось создать отдельную тему)

не понимаю, почему плечи любят объявлять злом — цена пункта по инструменту не зависит от того, 1:10 у тебя плечо или 1:100; с бОльшим плечом можно просто работать с бОльшими объёмами, а это — несомненный плюс; выносит же в маржин-колл не плечо, а неадекватно взятый объём; потому всего навсего не надо с большими плечами хапать на радостях непомерные объёмы — и всё будет в порядке (как известно, жадность сгубила не одного фраера)

Какое кредитное плечо используешь ты?

- 08 сентября 2016, 11:15

- |

Какое кредитное плечо используешь ты?

Расчёт грааля

- 01 сентября 2016, 00:56

- |

+ расходы на стопы и комиссию.

Роман так и говорит: берём 600-800 пунктов от уровня и закрываемся.

---

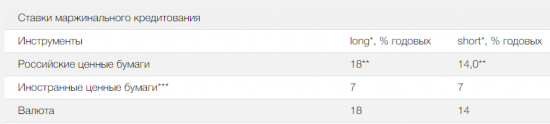

Текущие плечи по инструментам:

RTS 9.09

Si 12.50

ED 17.25

BR 7.13

Как зашортить Аэрофлот? Видение брокера (Часть 1)

- 30 августа 2016, 14:52

- |

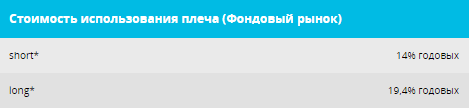

Если мы покупаем бумаги на фондовом рынке с использованием кредитного плеча, то мы как бы залезаем в карман брокера за деньгами. Если мы продаем бумаги в короткую, то нам надо эти бумаги где то первоначально раздобыть. Идем в раздел «Маржинальное кредитование» у брокера и находим соответствующее предложение:

или

( Читать дальше )

О влиянии плечей на неопытных трейдеров

- 08 июля 2016, 17:06

- |

Заранее извиняюсь перед читателями за плохое форматирование--статья выпущена еще аж на стокпортале, потом в жж переехала, у нее сложная судьба, свинцовые игрушки, прикрученные к потолку :)

-----------------

Для большинства не слишком искушенных трейдеров ценовые движения рынка представляют собой полностью случайное, броуновское движение. Почему это так, я попытался раскрыть здесь: http://anatoly-utkin.livejournal.com/16424.html. Если бы не было комиссий, то динамика счета такого трейдера также была бы броуновской, и он жил бы долго. При наличии комиссий происходит плавное сползание счета, то есть время на обучение ограничено. Но есть еще одна, очень существенная опасность для счета “броуновского” трейдера–это взятие плечей, и в настоящей статье я бы хотел пояснить существо этой проблемы.

( Читать дальше )

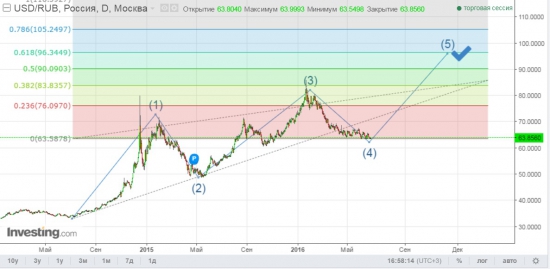

Рубль должен начать падать и может этим воспользоваться?

- 06 июля 2016, 21:10

- |

вот видео с сутью идеи

www.youtube.com/watch?v=3CbO3dqug3Q

( Читать дальше )

Маржинальная торговля и иммунитет к Margin Call.

- 19 июня 2016, 14:08

- |

Доброе.

Важно получать прибыль от своих действий, в противном случае если позиция убыточна, лучше потерять немного, быстро и сразу, чем терять много и долго – проверено временем. Это наверно будет четвертая редакция систематизации собственных мыслей и наблюдений за последние пять лет, и как следствие собственных правил.

Данный пост будет больше относиться к интрадэям и спекулянтам, которые строят свою торговлю на использовании плечей на рынке акций московской биржи. Когда получив и вовремя не закрыв большой убыток, уже становится трудно с ним расстаться, лелея надежды выйти в прибыль, что в свою очередь создает избирательное мышление в дальнейшем — в направлении собственной позиции. Что же ждет при таком сценарии развития событий?

Кто не вышел из убыточной позиции по любым причинам — усреднение, глупость, тильт, обязан бороться за свой счет. Надо точно знать УДС, так как если УДС будет меньше 0, брокер принудительно закроет маржинальные позиции, восстановив УДС к 1,0 при этом убыток будет примерно около 60 % от счета.

Все стратегии удержания маржинальной убыточной позиции, кроме фиксации убытков сразу (стоп) или выход практически в безубыток при тесте цены пробитой поддержки или сопротивления (это более рискованно, так как цена часто делает сквиз без возврата и начинает долго торговаться в сниженном диапазоне) при не выполнении собственных условий прибыльного входа, будут крайне рискованные и имеют крайне малую вероятность вывода позиции в прибыль. Очень трудно спрогнозировать лоу или хай цены с разворотом во времени, и это время, совместно с комиссией брокера будет каждый день уничтожать депо.

Возможности заработать всегда есть и будут, которые доступны лишь свободному от убытков депо и разуму.

Набрать большую убыточную маржинальную позу можно торгуя в противоход тренду, ловя разворот, то есть без подтверждения разворота на графике цены. Ведь во втором случае торгуют отстоявшийся уровень цены и движение от него, и в большинстве случаев стоп находится в месте входа, что практически выход в безубыток. А вот ловлей ножей, или торговлей против движения цены, загоняют себя в большие убытки, и стоп уже несет существенный %-ый убыток. Торговать против движения цены целесообразнее в боковике, в противном случае результат этого движения будет уже в будущем и остается только догадываться где будет остановка. Торгуя по движению цены приходится выжидать, но торгуете уже настоящее – результат предыдущих проторговок.

У всех разные стратегии спекуляций. Кто-то торгует при отбое цены от кого-то уровня, где шла проторговка, кто-то ловит разворот, торгуя в противоход движению цены. Обе стратегии имеют место быть, и обе дают прибыль, важно ограничение убытков. Убытки в обоих случаях спекуляций естественная часть торговли. И это надо принять как должное. А вот соотношение прибыльных и убыточных сделок и величина стоп-профит дает счету либо расти, либо уменьшаться.

УДС — Уровень достаточности средств

= (Стоимость Портфеля — Мин. Маржа) / (Нач. Маржа – Мин. Маржа).

На счете без открытых позиций УДС = 9,99.

УДС < 1 – Ситуация движется в сторону принудительного закрытия позиций Клиента;

УДС < 0 –После наступления этого события Брокер обязан произвести принудительное закрытие позиций Клиента.

Если по счету УДС уже 0,2, надо начинать скидывать лоты и быть готовым к еще большим скидкам для положительного УДС. Если счет не большой и есть средства на доливку этим необходимо воспользоваться, так можно сократить плечи, восстановить УДС, тем самым уменьшить ежедневную комиссию. Но на высвободившиеся плечи торговать не рекомендуется, так как очень большое психологическое давление. Надо ждать. И это будет борьба за выживание собственного счета, над которым идет эксперимент (по-другому это сложно назвать), но если так идет борьба за счет из заемных средств или средств под управлением, то надо остановиться и кардинально пересмотреть свою торговлю. Также загонял в просадку для эксперимента свой счет, и при УДС ниже 0,2 расставлял стопы, так как могут быть мощные проливы или отсутствие у монитора или техническое ограничение доступа к торговле (сбой компьютера и программ, интернет, электричество). Но стопы нужно корректировать каждый день, так как счет уменьшается из-за убытков (комиссия ежедневная с плеч), уменьшается УДС и стопы надо корректировать и ставить до отмены.

Всё это крайне запущенное состояние убыточной позиции. В действительности для прибыльной торговли допускать пике депо, с одной только надеждой на возврат цены, не допускается. Вход всегда выполняется по собственным выработанным правилам, как и выход. Надо быть готовым к любому сценарию развития событий, зависать — тильтовать не следует. И если цена идет против позиции, надо признать ошибку сразу и избавиться от убытка, когда он ещё мал. И если УДС набранных плечей — чуть больше 1,0, то фикс убытка будет на несколько сотых УДС ниже (был УДС 1,05 – фиксация на УДС 1,02), и это несколько % убытка по счету. Если всегда у монитора, то закрывать можно руками, но это крайне опасно (технический сбой оборудования – это отсутствие контроля), а так и если удаляетесь – стоп и тейк-профит до отмены. Десятки раз наблюдал, как цена, пробивая поддержку или сопротивление стремительно двигалась против позы и после усреднения (улучшения средней) цена, произведя коррекцию к движению подходила к средней (БУ), и именно фиксация там позволяла избежать больших убытков при возобновлении движения цены против позиции. Эта стратегия выхода из убытков намного рискованнее, чем стоп-лосс, но позволяет выйти с меньшими убытками, конечно с вероятностью 50/50, вместо фиксированного убытка по стопу, что является повышенным риском.

Усреднение – это гадание и растянутое во времени действие, подвергающее риску ещё большие суммы с дополнительными убытками от снижения цены, комиссии с оборота и комиссии с маржи. При этом нужно помнить, что при усреднении цена уже намного ниже средней цены позиции, а это уже большие убытки, намного больше убытка обычного стопа. Нужно крыть убытки сразу. И трудиться над правильностью входов и выходов, анализируя сделки – повышая опыт и средства в управлении.

Убытки необходимо закрывать сразу, а при усреднении, очень часто цена делает откат и доходит до средней цены (искушая, и вселяя надежду на выход в прибыль), давая умным (признавшим сразу свою ошибку) возможность выйти в 0 или с минимальным убытком, но если это не сделать, то результат будет очевиден – это слив части счета… Отсюда можно сделать вывод, что менее рискованно пересиживать просадки цены инвесторам, которые находятся в лонгах и только на свои средства. Конечно, это тоже под большим вопросом и выдерживают ли из них многие. Инвесторам маржин колл не грозит, но грозит многократное обесценивание бумаги, где играет фактор времени и политика эмитента. Держать убыточные позиции с плечами в шортах или в лонгах — это очень большой риск, и в большинстве случаев эти убытки направлены на маржин колл (Margin Call).

Margin Call – обстоятельство, при котором осуществляется принудительное закрытие убыточной сделки брокером. Такое происходит, когда уровень достаточности средств счета приблизился к 0, либо при стремительном движении цены не в нужную сторону, когда баланс счета, необходимый для поддержания суммы залога всех активных сделок, приблизился к нулю.

И для тех, кто дочитал до конца. Раскрою один секрет. Есть масса переменных, которые влияют на движение цены, все их знать, увязывая в логические цепочки и оперативно принимать правильные решения — это большой труд долгих лет торговли и самоанализа, при том что рынок постоянно меняется. Индикаторы создают лишь иллюзию контроля за движением цены. Намного легче имея длинные деньги собирать портфель и тянуть годами или месяцами при быстрых движениях. Многие акции двигаются разнонаправленно, компенсируя убыток по счету в целом — взял бумагу на 10% от счета, а цена просела на -5-10% и что? убыток всего -0,5-1% по позиции. А с 3-5 плечами убыток уже -15-50%! И где легче обнулить счет? Правильно — это торгуя и гадая с максимум плеч, не ограничивая убытки, и не фиксируя профит. Так значит, нужен постоянный контроль над убытками и профитом!

P.S. Привет интрадэям! Снег, твоё творчество всегда мне импонировало, продолжай, ведь для чего-то это нужно.

Легализация FOREX в РФ. Что имеем по факту.

- 03 июня 2016, 21:45

- |

Всех приветствую. Попала мне на глаза новость, о том что у нас в РФ уже три брокера получили лицензию — Финам, Телетрейд и Трастфорекс. Я никогда не верил, и особо не вникал во всякие ох№$%ельные истории про ECN'ы, плечи 1:100, бинарные опционы и прочую лабуду, т. к. не удавалось быстро найти какие-либо документальные подтверждения этому всему. Это всегда мне напоминало ситуацию когда мне один «международный инвестиционный фонд» предлагал «проинвестировать 10000 рублей» под какие-то бешеные проценты, объясняя появление бешеных процентов использованием HFT арбитража на «Лондонской бирже», при том что деньги застрахованны швейцарским банком. По факту совали договор займа в пользу ООО «Рога и копыта», в котором никаких упоминаний о швейцарских банках и процентах не было. Так-что во всей этой истории меня заинтересовало то, как с точки зрения закона организована деятельность «форекс-дилера».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал