SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

пифы

Вопрос про ПИФЫ. Собственно недавно стал интересоваться этой темой, отсюда вопрос, где можно посмотреть рейтинг пифов ? и какая сегодня средняя стоимость одного пая ?

- 17 июля 2017, 07:45

- |

- ответить

- Ответы ( 5 )

ПИФы Недвижимости - исследование

- 16 июля 2017, 13:04

- |

Цель данной статьи — понять что из себя представляют ПИФы недвижимости, и стоит ли их покупать.

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь:

( Читать дальше )

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь:

( Читать дальше )

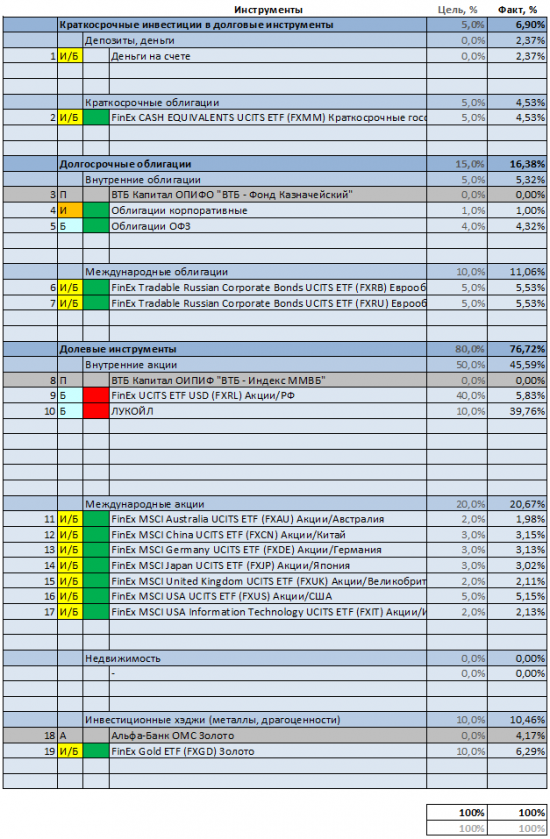

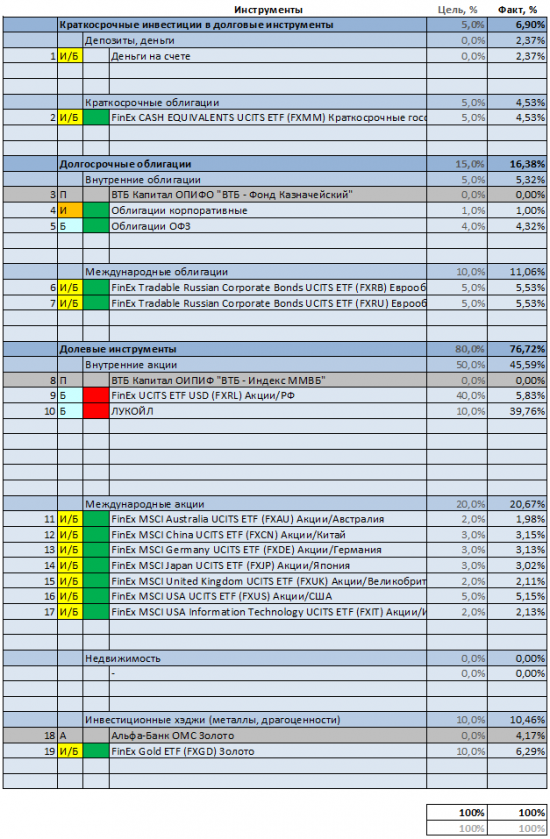

Корректирую портфель (6)

- 07 февраля 2017, 14:12

- |

Терпеть наличие ПИФов в портфеле стало невозможным.

Избавился от них.

Облигации продал в один заход, индекс ММВБ растянул на три захода. Первый из них попал на начало падения индекса, остальные два на рост. В связи с крайне медлительной и мучительной в этой медлительности операции по погашению паев и переводу средств, обернуть индексный ПИФ в ETF RTS я не успел.

Пока всё снова выросло, покупаю осторожно и немного. Затарил FXMM и есть деньги на счете. Жду.

До полноценной балансировки далеко, но избавление от ПИФов позволило провести небольшую балансировку портфеля в сторону целевых значений.

Налоги от продажи паев буду вытаскивать через ИИС. Если первоначально планировал вычет со всей прибыли при закрытии счета, то ситуация поменялась. Во-первых, посмотрел отчетность в налоговой и с удивлением обнаружил немалые такие суммы по налогам от шабашных работодателей. Во-вторых, решил вернуть налоги за счет оплаты разного обучения и медицинского лечения. Так что буду и через ИИС вычет делать, чтобы два раза не вставать.

( Читать дальше )

Избавился от них.

Облигации продал в один заход, индекс ММВБ растянул на три захода. Первый из них попал на начало падения индекса, остальные два на рост. В связи с крайне медлительной и мучительной в этой медлительности операции по погашению паев и переводу средств, обернуть индексный ПИФ в ETF RTS я не успел.

Пока всё снова выросло, покупаю осторожно и немного. Затарил FXMM и есть деньги на счете. Жду.

До полноценной балансировки далеко, но избавление от ПИФов позволило провести небольшую балансировку портфеля в сторону целевых значений.

Налоги от продажи паев буду вытаскивать через ИИС. Если первоначально планировал вычет со всей прибыли при закрытии счета, то ситуация поменялась. Во-первых, посмотрел отчетность в налоговой и с удивлением обнаружил немалые такие суммы по налогам от шабашных работодателей. Во-вторых, решил вернуть налоги за счет оплаты разного обучения и медицинского лечения. Так что буду и через ИИС вычет делать, чтобы два раза не вставать.

( Читать дальше )

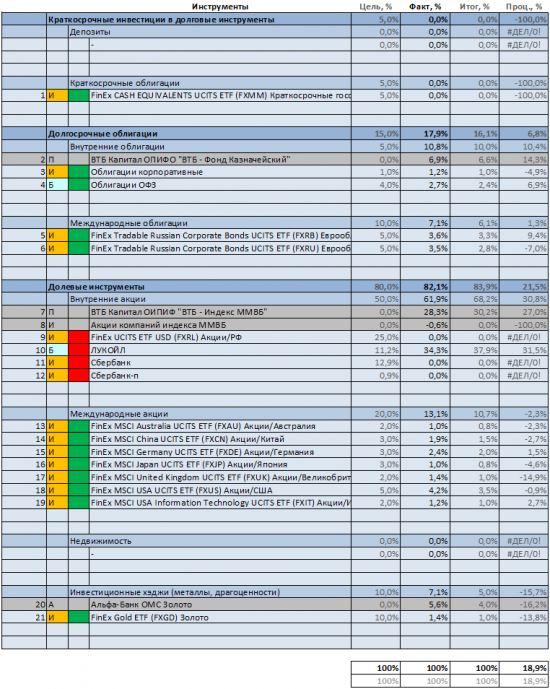

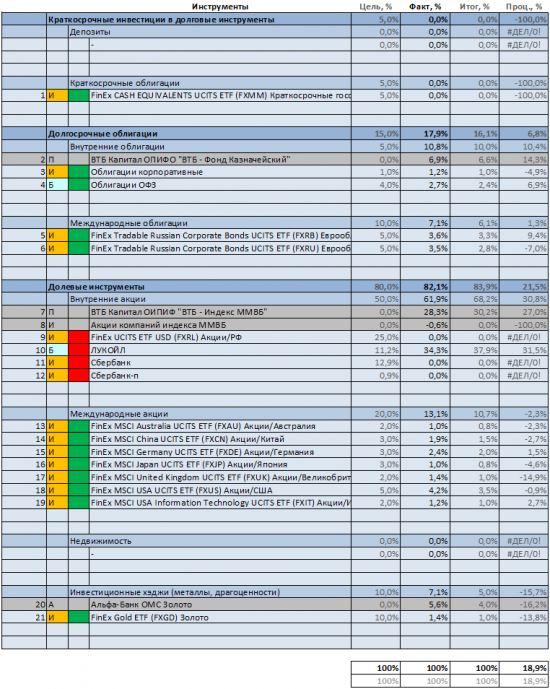

Итоги 2016

- 10 января 2017, 09:50

- |

В принципе, итоги были подведены 31 декабря, но чего-то не хватало.

Наконец, ВТБ Капитал опубликовали данные по стоимости ПИФов, можно подводить полный итог инвестирования в прошедшем году.

Легенда столбцов:

Цель — целевая доля инструмента в портфеле

Факт — техническое значение

Итог — итоговая доля инструмента в портфеле

Проц. — доходность инструмента по итогам года

Итак, общая доходность составила 18.9%.

Больше всего, конечно, порадовали акции РФ, их объем компенсировал потери портфеля по золоту и ETF по международным акциям.

Первый год «осознанного» инвестирования не скажу, что выглядит блестяще, но результатом я в целом доволен, он вполне укладывается в мои целевые значения и представления об инвестировании. Заодно, проверил себя на толерантность к риску и принятию необдуманных решений. В общем, всё хорошо.

Что год грядущий нам готовит? Никто не знает. Будем посмотреть, двигаясь установленным курсом. Сроки поставлены дальние.

( Читать дальше )

Наконец, ВТБ Капитал опубликовали данные по стоимости ПИФов, можно подводить полный итог инвестирования в прошедшем году.

Легенда столбцов:

Цель — целевая доля инструмента в портфеле

Факт — техническое значение

Итог — итоговая доля инструмента в портфеле

Проц. — доходность инструмента по итогам года

Итак, общая доходность составила 18.9%.

Больше всего, конечно, порадовали акции РФ, их объем компенсировал потери портфеля по золоту и ETF по международным акциям.

Первый год «осознанного» инвестирования не скажу, что выглядит блестяще, но результатом я в целом доволен, он вполне укладывается в мои целевые значения и представления об инвестировании. Заодно, проверил себя на толерантность к риску и принятию необдуманных решений. В общем, всё хорошо.

Что год грядущий нам готовит? Никто не знает. Будем посмотреть, двигаясь установленным курсом. Сроки поставлены дальние.

( Читать дальше )

У вас есть две коровы...

- 05 января 2017, 09:32

- |

Прочитал у Сергея Спирина в блоге, понравилось. Примерно все так и есть. Плюсаните плиз, немного нехватает до заветного 100-го рейтинга.

Оригинал про двух коров все читали?

Предлагаю в этом ключе поговорить о финансовых продуктах.

Банковские депозиты

У вас есть две коровы. Молоко дают регулярно, но мало. Если сдохнут, то вам выплатят компенсацию.

Облигации

У вас есть две коровы. Они регулярно дают молоко, однако периодически худеют или прибавляют в весе.

Векселя

У вас есть две коровы. Вы можете продать их новому владельцу путем указания передаточной надписи на спине.

Драгоценные металлы

У вас есть две коровы. Молока не дают, но вы держите их в надежде, что когда-нибудь говядина сильно подорожает.

Акции

У вас есть две коровы. Они объелись белены и скачут по загону, молоко дают редко и непредсказуемо, однако размножаются, как кролики. Если вы готовы все это терпеть, то через много лет у вас есть шанс стать владельцем стада.

( Читать дальше )

Упрощение ПИФов

- 19 октября 2016, 11:26

- |

В начале сентября 2016 российский регулятор представил новую классификацию и требования к ПИФам, которые участники рынка ждали с декабря 2015. У ЦБ есть несколько основных причин для принятия данной меры. Последние пенсионные реформы, проведенные правительством, поспособствовали росту рынка НПФ. До конца 2015 года у граждан была возможность перевести накопительную часть пенсии в частные пенсионные фонды. В связи с тем, что накопительная часть пенсии в Пенсионном фонде РФ была заморожена сроком на один год, вкладчики получили мотивацию передать накопительную часть своей пенсии под управление в частные руки, где ее никто не сможет заморозить, по крайней мере, в законном порядке. Участники рынка НПФ наблюдали за притоком средств в частные фонды с начала 2015 года, который увеличил объем активов под управлением паевых фондов на 4%. В связи с этим основной задачей регулятора стало создание прозрачного и устойчивого рынка НПФ, которые могут инвестировать средства вкладчиков как напрямую в инструменты фондового рынка, так и в ПИФы различного вида. С августа 2015 по август 2016 ПИФы привлекли около 13 млрд. руб. Инвесторы, в силу опасений, сопряженных с устойчивостью рынка акций, отдавали свое предпочтение облигационным фондам. Крупнейшие облигационные фонды за 2015 год показали высокие доходы от 20% до 32%. Использование ПИФов данного типа стало альтернативой рублевым депозитам. Инвестиции в облигационные фонды показывают высокий уровень доходности и в то же время являются более ликвидными, чем депозиты. Наибольший отток средств был зафиксирован в фондах фондов, из которых, по оценкам «Национальной лиги управляющих», за последние 12 месяцев вывели более 1,4

( Читать дальше )

( Читать дальше )

Лучший трейдер!

- 10 июня 2016, 21:13

- |

В 2008 у журнала «Финанс» возникла идея. Они дали собрать инвестиционный портфель Глаше и сравнили его доходность с результатами других финансовых инструментов. Стоимость портфеля Глаши была всегда выше стоимости ПИФов и портфелей других финансовых управляющих, на что те очень обижались. И было на что. Глаша была цирковой обезьяной.

( Читать дальше )

Суть эксперимента такова: «сотруднице» театра – обезьянке Лукерии – предложили выбрать восемь из 30 кубиков с надписями, обозначающими котирующиеся на биржах акции. Не тратя много времени на раздумья, в присутствии тиражной комиссии из девяти представителей финансового сектора экономики Лукерия сформировала собственный портфель ценных бумаг, продемонстрировав довольно неплохой выбор и разнообразие предпочтений.

Почему 8? Чтобы обезьяний портфель был по формальному признаку 15%-ного ограничения на одну бумагу сравним с портфелями паевых фондов. Именно для сравнения с результатами профессиональных управляющих и провели эксперемент.

( Читать дальше )

ЦБ зарегистрировали новый фонд УК Арсагера

- 19 мая 2016, 19:38

- |

Банк России 17.05.2016 принял решение зарегистрировать правила доверительного управления Интервальным паевым инвестиционным фондом акций «Арсагера – акции Мира».

cbr.ru/finmarkets/Default.aspx?Prtid=rbr

Фонд будет состоять из акций США, западной Европы и других развитых стран.

Подбор активов и управление фондом будет осуществляться на аналогичной основе, как и другие фонды компании на российском рынке (ранжирование активов, расчет потенциальной доходности, анализ корпоративного управления, биссектриса Арсагеры).

cbr.ru/finmarkets/Default.aspx?Prtid=rbr

Фонд будет состоять из акций США, западной Европы и других развитых стран.

Подбор активов и управление фондом будет осуществляться на аналогичной основе, как и другие фонды компании на российском рынке (ранжирование активов, расчет потенциальной доходности, анализ корпоративного управления, биссектриса Арсагеры).

Корректирую портфель (4)

- 15 апреля 2016, 08:09

- |

Вороне как-то раз...

Нет. Не так.

На день рождения родители сделали мне подарок — отец предложил подарить мне акции одной нефтяной компании.

Я открыл счет у реестродержателя, одновременно с этим отец подписал бумаги о переводе акций на меня, а я запросил выписку из реестра.

Через неделю забрал выписку, сходил к брокеру и оформил заявление о зачислении бумаг из реестра. Вернулся к регистратору и оформил встречное заявление о списании ЦБ. Через несколько дней акции снизошли на мой брокерский счет. Всё просто.

После чего мой инвестиционный портфель пошел по сильно изменился.

Продавать эти акции сейчас — значит обрекать себя на НДФЛ со всей суммы сделки (цена приобретения акций равна нулю), вернуть который можно или с покупкой жилья, или с возвратом ИИС. Но по плану хочется использовать налоговый вычет по типу Б, а не бегать каждый год. И жилье покупать прямо сейчас нужды нет.

Пока был у брокера, задал вопрос про инвестиционный вычет по сроку владения. Неуверенные менеджеры сказали, что на договор дарения такой вычет распространяться не будет. Ну да ладно, дареному коню в зубы не смотрят.

Недавно задал аналогичный вопрос в ЖЖ etf_investing, на что получил более развернутый ответ, суть которого сводится к «всё возможно, но так как практики нет, будем посмотреть, 2017 год недалеко». Полный ответ здесь: http://etf-investing.livejournal.com/24844.html?thread=155404#t155404.

( Читать дальше )

Нет. Не так.

На день рождения родители сделали мне подарок — отец предложил подарить мне акции одной нефтяной компании.

Я открыл счет у реестродержателя, одновременно с этим отец подписал бумаги о переводе акций на меня, а я запросил выписку из реестра.

Через неделю забрал выписку, сходил к брокеру и оформил заявление о зачислении бумаг из реестра. Вернулся к регистратору и оформил встречное заявление о списании ЦБ. Через несколько дней акции снизошли на мой брокерский счет. Всё просто.

После чего мой инвестиционный портфель пошел по сильно изменился.

Продавать эти акции сейчас — значит обрекать себя на НДФЛ со всей суммы сделки (цена приобретения акций равна нулю), вернуть который можно или с покупкой жилья, или с возвратом ИИС. Но по плану хочется использовать налоговый вычет по типу Б, а не бегать каждый год. И жилье покупать прямо сейчас нужды нет.

Пока был у брокера, задал вопрос про инвестиционный вычет по сроку владения. Неуверенные менеджеры сказали, что на договор дарения такой вычет распространяться не будет. Ну да ладно, дареному коню в зубы не смотрят.

Недавно задал аналогичный вопрос в ЖЖ etf_investing, на что получил более развернутый ответ, суть которого сводится к «всё возможно, но так как практики нет, будем посмотреть, 2017 год недалеко». Полный ответ здесь: http://etf-investing.livejournal.com/24844.html?thread=155404#t155404.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал