SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

пик сз

Группа ПИК - высокая вероятность проведения SPO

- 17 октября 2017, 12:21

- |

Гордеев по итогам оферты консолидировал 74,6% группы ПИК, потратив 47,2 млрд. руб.

Доля структур Сергея Гордеева в капитале Группа компаний ПИК по итогам оферты, выставленной в июле, выросла с 50,02% до 74,59%, сообщила компания в понедельник. Ранее, в июле С.Гордеев завершил сделки по покупке пакетов акций ПИКа у Александра Мамута (16,8%) и Микаила Шишханова (7,86%). Как следовало из материалов ПИКа, банк ВТБ также стал владельцем 7,57% девелопера.

Доля структур Сергея Гордеева в капитале Группа компаний ПИК по итогам оферты, выставленной в июле, выросла с 50,02% до 74,59%, сообщила компания в понедельник. Ранее, в июле С.Гордеев завершил сделки по покупке пакетов акций ПИКа у Александра Мамута (16,8%) и Микаила Шишханова (7,86%). Как следовало из материалов ПИКа, банк ВТБ также стал владельцем 7,57% девелопера.

Исходя из цены (290,7 руб. за акцию) и количества приобретенных ценных бумаг (162,33 млн.), на выкуп в рамках оферты С.Гордеев потратил около 47,2 млрд. руб. Основной акционер сосредоточил достаточно большой пакет акций, что делает высоковероятным проведение SPO. В тоже время разместить значимый пакет на Московской бирже будет достаточно сложно, а с Лондонской биржи компания ушла.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Группа ПИК - Сергей Гордеев увеличил долю до 74,6% после успешного завершения обязательного предложения

- 16 октября 2017, 11:32

- |

Группа ПИК объявляет об изменении акционерной структуры после завершения обязательного предложения контролирующим акционером.

Компания подтверждает стратегию работы на рынках капитала и проведения SPO в среднесрочной перспективе.

· Сергей Гордеев увеличил долю в Компании до 74,6% после успешного завершения обязательного предложения

· К выкупу было предъявлено примерно 24,6% всех акций

· Актуальный free-float теперь составляет примерно 25,4% акций Компании

· Сергей Гордеев подтверждает курс на сохранение публичности Компании

· Приоритетами компании остаются: дальнейший рост ликвидности; регулярные дивидендные выплаты; снижение стоимости финансирования; проведение SPO в среднесрочной перспективе

( Читать дальше )

Компания подтверждает стратегию работы на рынках капитала и проведения SPO в среднесрочной перспективе.

· Сергей Гордеев увеличил долю в Компании до 74,6% после успешного завершения обязательного предложения

· К выкупу было предъявлено примерно 24,6% всех акций

· Актуальный free-float теперь составляет примерно 25,4% акций Компании

· Сергей Гордеев подтверждает курс на сохранение публичности Компании

· Приоритетами компании остаются: дальнейший рост ликвидности; регулярные дивидендные выплаты; снижение стоимости финансирования; проведение SPO в среднесрочной перспективе

( Читать дальше )

Группа ПИК - общий объем поступлений денежных средств +113,4% до 144,9 млрд рублей с 67,9 млрд рублей за 9 месяцев 2016 г.

- 06 октября 2017, 13:21

- |

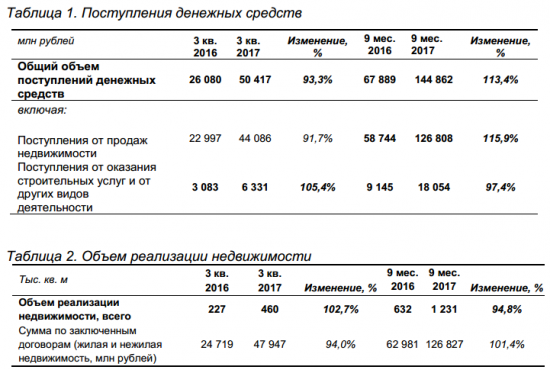

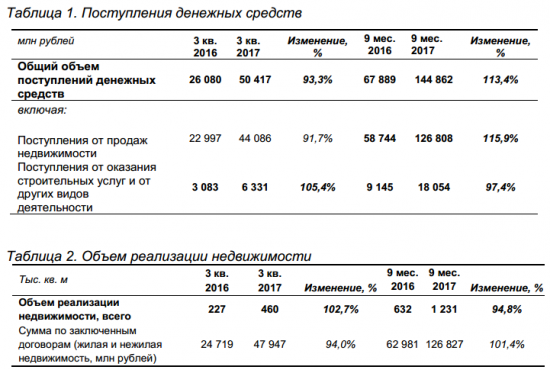

Группа Компаний ПИК объявляет о результатах основной деятельности Группы, основанных на управленческой отчетности за девять

месяцев, закончившихся 30 сентября 2017 года.

Основные операционные результаты за 9 месяцев 2017 г.:

пресс-релиз

месяцев, закончившихся 30 сентября 2017 года.

Основные операционные результаты за 9 месяцев 2017 г.:

- Общий объем поступлений денежных средств увеличился на 113,4% до 144,9 млрд рублей с 67,9 млрд рублей за 9 месяцев 2016 г.

- Объем реализации недвижимости увеличился на 94,8% до 1 231 тыс. кв. м по сравнению с 632 тыс. кв. м за 9 месяцев 2016 г.

пресс-релиз

Опубликованная отчетность умеренно позитивна для акций ГК ПИК

- 31 августа 2017, 14:04

- |

Финансовые результаты за 1 п/г 2017 г. по МСФО: рост операционного денежного потока

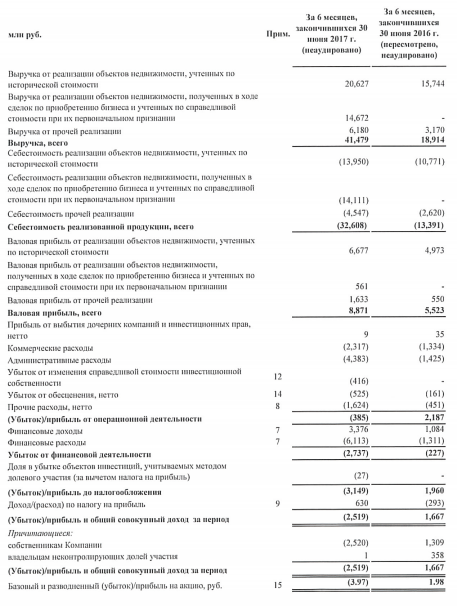

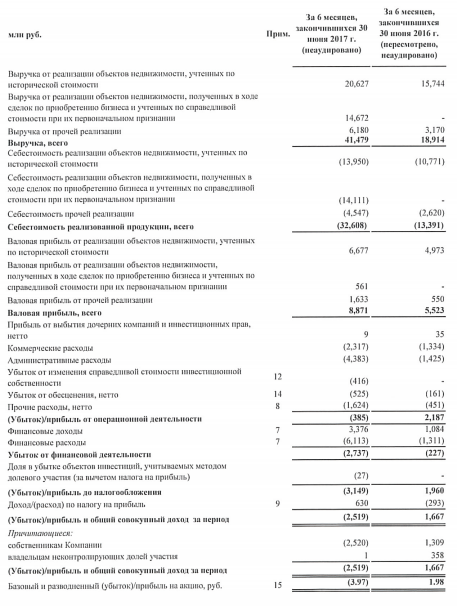

Операционный денежный поток увеличился на 46%. Вчера Группа ПИК опубликовала отчетность за 1 п/г 2017 г. по МСФО. Денежный поток от операционной деятельности без учета приобретений, продаж и предоплаты инвестиционных прав увеличился на 45,8% до 14,3 млрд руб. Общая выручка группы выросла на 119% до 41,5 млрд руб., выручка от продажи недвижимости на 124% до 35 млрд руб. (за 1 п/г 2016 г. она составила 15,7 млрд руб.). Приведенная EBITDA сократилась на 4,1% до 2,9 млрд руб. Рентабельность по EBITDA снизилась на 9 п.п. до 7,0%. Чистый убыток составил 2,5 млрд руб. против чистой прибыли на 1,7 млрд руб. в 1 п/г 2016 г. Чистый долг вырос на 7% до 43,6 млрд руб. (на 31.12.2016 40,7 млрд руб.).

Увеличение масштаба бизнеса в результате покупки Мортона. Опубликованные результаты отражают возросший масштаб бизнеса Группы ПИК после приобретения Мортона в конце прошлого года, а также увеличение выручки и денежного потока. Так, более чем двукратный рост выручки связан с увеличением объема готовой недвижимости, переданной покупателям, на 112% до 416 тыс. кв. м (в 1 п/г 2016 г. 196 тыс. кв. м), при этом доля недвижимости на проектах Мортона, признанная в выручке группы за 1 п/г 2017 г., составила 51%. Снижение рентабельности, в частности, вызвано увеличением бухгалтерской себестоимости в связи с тем, что активы приобретенного Мортона были учтены по справедливой, а не исторической стоимости.

( Читать дальше )

Операционный денежный поток увеличился на 46%. Вчера Группа ПИК опубликовала отчетность за 1 п/г 2017 г. по МСФО. Денежный поток от операционной деятельности без учета приобретений, продаж и предоплаты инвестиционных прав увеличился на 45,8% до 14,3 млрд руб. Общая выручка группы выросла на 119% до 41,5 млрд руб., выручка от продажи недвижимости на 124% до 35 млрд руб. (за 1 п/г 2016 г. она составила 15,7 млрд руб.). Приведенная EBITDA сократилась на 4,1% до 2,9 млрд руб. Рентабельность по EBITDA снизилась на 9 п.п. до 7,0%. Чистый убыток составил 2,5 млрд руб. против чистой прибыли на 1,7 млрд руб. в 1 п/г 2016 г. Чистый долг вырос на 7% до 43,6 млрд руб. (на 31.12.2016 40,7 млрд руб.).

Увеличение масштаба бизнеса в результате покупки Мортона. Опубликованные результаты отражают возросший масштаб бизнеса Группы ПИК после приобретения Мортона в конце прошлого года, а также увеличение выручки и денежного потока. Так, более чем двукратный рост выручки связан с увеличением объема готовой недвижимости, переданной покупателям, на 112% до 416 тыс. кв. м (в 1 п/г 2016 г. 196 тыс. кв. м), при этом доля недвижимости на проектах Мортона, признанная в выручке группы за 1 п/г 2017 г., составила 51%. Снижение рентабельности, в частности, вызвано увеличением бухгалтерской себестоимости в связи с тем, что активы приобретенного Мортона были учтены по справедливой, а не исторической стоимости.

( Читать дальше )

ПИК - результаты компании за 1 полугодие являются негативными

- 31 августа 2017, 12:26

- |

ГК ПИК в I полугодии снизила скорректированную EBITDA на 4%, получила чистый убыток 2,5 млрд. руб.

Скорректированная EBITDA Группа компаний ПИК в I полугодии 2017 года снизилась на 4% и составила 2,917 млрд. рублей, говорится в отчете компании по МСФО. Общая выручка группы выросла в 2,2 раза, до 41,479 млрд. рублей. Расчетная выручка на 1 кв. м недвижимости, переданной покупателям, составила 84,9 тыс. рублей на 1 кв. м (рост на 6% к уровню I полугодия 2016 года). Рентабельность по EBITDA снизилась до 7% по сравнению с 16,1% в I полугодии 2016 года.

Скорректированная EBITDA Группа компаний ПИК в I полугодии 2017 года снизилась на 4% и составила 2,917 млрд. рублей, говорится в отчете компании по МСФО. Общая выручка группы выросла в 2,2 раза, до 41,479 млрд. рублей. Расчетная выручка на 1 кв. м недвижимости, переданной покупателям, составила 84,9 тыс. рублей на 1 кв. м (рост на 6% к уровню I полугодия 2016 года). Рентабельность по EBITDA снизилась до 7% по сравнению с 16,1% в I полугодии 2016 года.

В целом результаты ПИКа можно отметить с негативной стороны. В тоже время такое падение EBITDA связанно с разовыми факторами (в частности спецификой учета выручки и себестоимости консолидируемого Мортона). В этой связи в перспективе, после полной интеграции компании, можно ожидать возврат маржинальности ПИКа на более приемлемые уровни.Промсвязьбанк

Группа Компаний ПИК – мсфо 1 п/г 2017

- 30 августа 2017, 11:16

- |

Группа Компаний ПИК – мсфо

Количество 660 497 344 pik-group.ru/investors/struktura-aktsionernogo-kapitala/

Free-float 42,41%

Капитализация на 30.082017г: 192,2 млрд руб

Общий долг на 31.12.2016г: 302,19 млрд руб

Общий долг на 30.06.2017г: 355,63 млрд руб

Выручка 6 мес 2016г: 18,91 млрд руб

Выручка 6 мес 2017г: 41,48 млрд руб

Валовая прибыль 6 мес 2016г: 5,52 млрд руб

Валовая прибыль 6 мес 2017г: 8,87 млрд руб

Прибыль 6 мес 2015г: 4,08 млрд руб

Прибыль 2015г: 11,45 млрд руб

Прибыль 6 мес 2016г: 1,67 млрд руб

Прибыль 2016г: 20,47 млрд руб

Убыток 6 мес 2017г: 2,52 млрд руб

pik-group.ru/investors/otchety/2017

Количество 660 497 344 pik-group.ru/investors/struktura-aktsionernogo-kapitala/

Free-float 42,41%

Капитализация на 30.082017г: 192,2 млрд руб

Общий долг на 31.12.2016г: 302,19 млрд руб

Общий долг на 30.06.2017г: 355,63 млрд руб

Выручка 6 мес 2016г: 18,91 млрд руб

Выручка 6 мес 2017г: 41,48 млрд руб

Валовая прибыль 6 мес 2016г: 5,52 млрд руб

Валовая прибыль 6 мес 2017г: 8,87 млрд руб

Прибыль 6 мес 2015г: 4,08 млрд руб

Прибыль 2015г: 11,45 млрд руб

Прибыль 6 мес 2016г: 1,67 млрд руб

Прибыль 2016г: 20,47 млрд руб

Убыток 6 мес 2017г: 2,52 млрд руб

pik-group.ru/investors/otchety/2017

Группы ПИК - Чистый убыток по МСФО в 1 п/г составил 2,519 млрд рублей против прибыли в 1,667 млрд рублей годом ранее.

- 30 августа 2017, 10:03

- |

Общая выручка Группы ПИК по МСФО в 1 п/г выросла в 2,2 раза, до 41,479 млрд рублей.

Скорректированная EBITDA снизилась на 4% и составила 2,917 млрд рублей.

Чистый убыток составил 2,519 млрд рублей против прибыли в 1,667 млрд рублей годом ранее.

отчет

Скорректированная EBITDA снизилась на 4% и составила 2,917 млрд рублей.

Чистый убыток составил 2,519 млрд рублей против прибыли в 1,667 млрд рублей годом ранее.

отчет

Группа ПИК - новость позитивна для Группы (участие в реновации жилья в Москве)

- 14 августа 2017, 16:35

- |

Группа ПИК примет участие в реновации жилья в Москве

В рамках программы реновации жилья мэрия Москвы планирует сотрудничать с двумя самыми современными домостроительными комбинатами (ДСК) Москвы, которые принадлежат Группе ПИК.

В рамках программы реновации жилья мэрия Москвы планирует сотрудничать с двумя самыми современными домостроительными комбинатами (ДСК) Москвы, которые принадлежат Группе ПИК.

Это первый пример, который показывает намерения мэрии Москвы использовать строительные мощности частных девелоперов. Новость позитивна для Группы ПИК. Мэрия может обеспечить комбинаты компании заказами на много лет вперед. Однако в настоящий момент мощности домостроительных комбинатов Группы и так хорошо загружены собственными проектами, и мы сомневаемся, что ПИК сможет выделить существенный объем мощностей под реновацию. По нашим оценкам, мощности ДСК Группы ПИК в скором времени приблизятся к 2 млн кв. м. жилья в год. Мы также думаем, что мэрия Москвы будет использовать мощности и других строительных компаний.АТОН

Акции ММВБ, к которым я планирую присмотреться в ближайшие 3-6 месяцев

- 10 августа 2017, 14:07

- |

Привожу свои размышления насчет акций, за которыми я собираюсь следить в ближайшие 3-6 месяцев. Конкретно — жду финансового и операционного отчета и корпоративных решений.

1. АФК Система. Даже если с них сдерут 170 млрд, их выручка (но не прибыль) составляет 700млрд. Т.е. компания нерентабельна лишь потому, что алчный Евтушенков скупает всё, что дёшево, но не продает убыточные активы (МедСи, Сегежа). Если иск удовлетворят в полном объеме, жду дна и покупаю там. Если не в полном (менее 100 ярдов) — беру по текущим. Параллельно держу префы Башнефти, ибо если отжатое у Системы не пойдет хотя бы наполовину дивами в Башнефть, то ради чего всё затевалось?

2. ПРОТЕК. Растущий бизнес, способный платить дивиденды выше среднего по индексу ММВБ(!). Проблема — скупают убыточные и закредитованные компании. К сожалению, в фармсекторе ММВБ это единственная приличная компания. На отчете будет либо ракета вверх, либо обвал.

3. ПИК — делистинг с Лондонской биржи, покупка Мортона. Не знаю, что было в Мортоне (кроме долгов, иначе бы его не продавали), жду отчета по новой объединенной компании. Может оказаться, что эта закредитованная компания станет новым ОПИНом. Проблема — оценивать девелоперов нужно по другим методикам, не как обычные компании. Плюс повышенный риск отрасли. Пока только держу их облигации.

( Читать дальше )

1. АФК Система. Даже если с них сдерут 170 млрд, их выручка (но не прибыль) составляет 700млрд. Т.е. компания нерентабельна лишь потому, что алчный Евтушенков скупает всё, что дёшево, но не продает убыточные активы (МедСи, Сегежа). Если иск удовлетворят в полном объеме, жду дна и покупаю там. Если не в полном (менее 100 ярдов) — беру по текущим. Параллельно держу префы Башнефти, ибо если отжатое у Системы не пойдет хотя бы наполовину дивами в Башнефть, то ради чего всё затевалось?

2. ПРОТЕК. Растущий бизнес, способный платить дивиденды выше среднего по индексу ММВБ(!). Проблема — скупают убыточные и закредитованные компании. К сожалению, в фармсекторе ММВБ это единственная приличная компания. На отчете будет либо ракета вверх, либо обвал.

3. ПИК — делистинг с Лондонской биржи, покупка Мортона. Не знаю, что было в Мортоне (кроме долгов, иначе бы его не продавали), жду отчета по новой объединенной компании. Может оказаться, что эта закредитованная компания станет новым ОПИНом. Проблема — оценивать девелоперов нужно по другим методикам, не как обычные компании. Плюс повышенный риск отрасли. Пока только держу их облигации.

( Читать дальше )

Группа ПИК - на срок действия оферты не ожидается какого-либо существенного движения по акциям компании

- 28 июля 2017, 14:27

- |

Структуры Гордеева выставили оферту миноритариям группы «ПИК» по цене 290,7 руб. за акцию

Структуры Сергея Гордеева, консолидировавшие 50,02% «Группы компаний ПИК», выставили оферту миноритариям девелопера по цене 290,7 рубля за акцию, следует из сообщения «ПИКа». Срок действия предложения — 70 календарных дней. Ранее сам С. Гордеев приобретал бумаги «ПИКа» по 280 рублей за акцию. Ранее сообщалось, что цена оферты будет установлена исходя из средневзвешенной цены на «Московской бирже» за предыдущие полгода. Последняя цена закрытия торгов — 287,8 рубля.

Структуры Сергея Гордеева, консолидировавшие 50,02% «Группы компаний ПИК», выставили оферту миноритариям девелопера по цене 290,7 рубля за акцию, следует из сообщения «ПИКа». Срок действия предложения — 70 календарных дней. Ранее сам С. Гордеев приобретал бумаги «ПИКа» по 280 рублей за акцию. Ранее сообщалось, что цена оферты будет установлена исходя из средневзвешенной цены на «Московской бирже» за предыдущие полгода. Последняя цена закрытия торгов — 287,8 рубля.

Выставление оферты – ожидаемое событие, согласно законодательству при консолидации более 50% акций. На срок действия оферты мы не ждем какого-либо существенного движения по акциям ПИКа. В дальнейшем возможно и проведение SPO.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал