первичное размещение

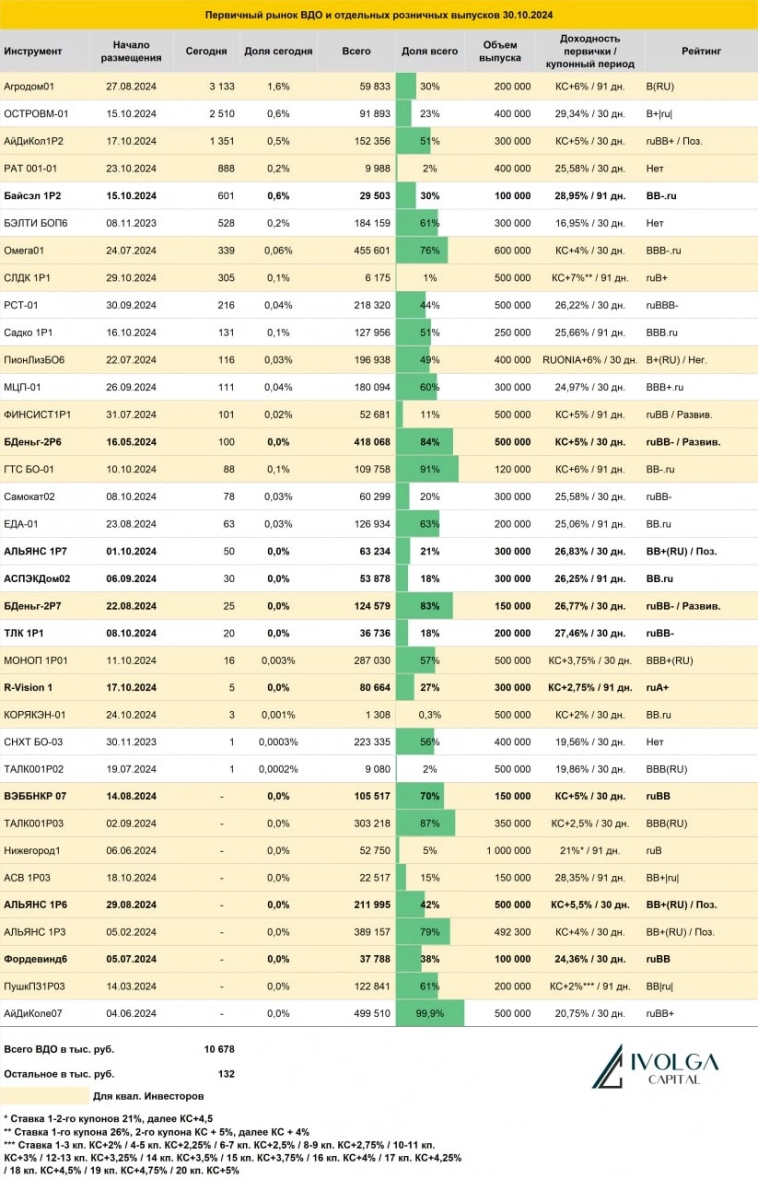

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 октября 2024 г.

- 30 октября 2024, 18:33

- |

- комментировать

- 356

- Комментарии ( 0 )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 29 октября 2024 г.

- 29 октября 2024, 18:43

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 28 октября 2024 г.

- 28 октября 2024, 18:35

- |

Картонное IPO Ламбумиз: влетаем? Самый честный разбор

- 27 октября 2024, 18:52

- |

«Упакуем как надо». Так подумали боссы компании Ламбумиз, и решили не откладывать IPO в долгий ящик даже на таком волатильном рынке. Уже на следующей неделе на Мосбирже начнут торговаться акции одной из старейших отечественных компаний по производству картонной упаковки для молочной продукции.

📦Ламбумиз станет первой публичной компанией из этого специфического, но нужного и полезного сектора. Подготовил авторский разбор предстоящего IPO — как всегда, честно, коротко и по делу.

Все важные новости и обзоры самых актуальных инвестиционных инструментов можно найти в моем телеграм-канале. Подписывайтесь!

🧃Эмитент: ПАО «Ламбумиз»

🥛Ламбумиз (расшифровывается как Ламинированные бумажные изделия) — крупнейший в России производитель упаковки для молока и молочной продукции. Предприятие работает в Москве с 1972 г., т.е. уже больше 50 лет.

📦Ключевой продукт — неасептическая упаковка из ламинированного картона для молочных продуктов краткосрочного хранения. По итогам 1П2024 это направление обеспечило 84% выручки.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 октября 2024 г.

- 25 октября 2024, 18:37

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 октября 2024 г.

- 24 октября 2024, 18:33

- |

Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 октября 2024 г.

- 23 октября 2024, 18:38

- |

Скрипт на покупку АО "Корякэнерго"

- 23 октября 2024, 16:41

- |

Уважаемые инвесторы!

Завтра, 24 октября, состоится размещение дебютного выпуска облигаций эмитента АО «Корякэнерго»

Скрипт для участия в первичном размещении:

Наименование: КОРЯКЭН-01

ISIN: RU000A109UL0

Контрагент (партнер): Диалот [MC0550500000]

Режим торгов: первичное размещение

Код расчетов: Z0

Цена: 100% от номинала (номинал 1 000 р.)

Период приема заявок в дату начала размещения: с 10:00 до 13:00 и с 16:45 до 18:29 по московскому времени (технический перерыв на бирже с 17:30 до 17:45 по московскому времени)

Период удовлетворения заявок с 14:30 до 16:30 по московскому времени

*пост не является инвестиционной рекомендацией*

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал