первичное размещение

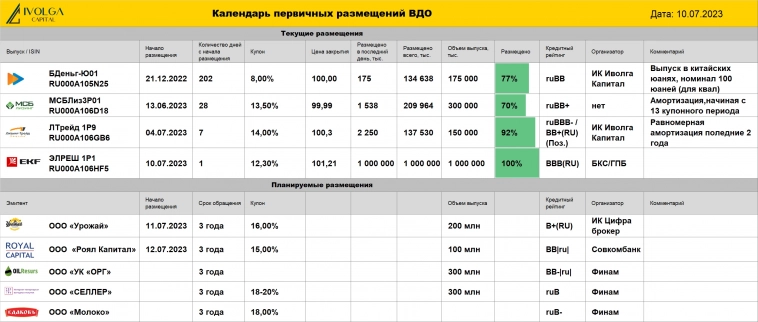

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 11 июля 2023, 10:08

- |

- 9-ый выпуск облигаций ООО Лизинг-Трейд размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 75%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- комментировать

- Комментарии ( 0 )

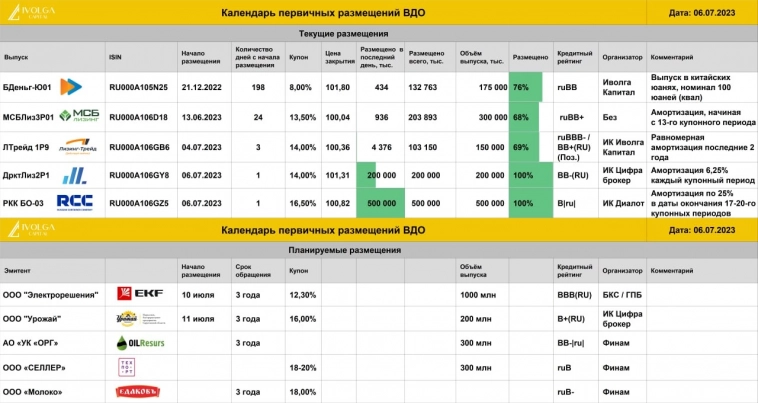

Календарь первичных размещений ВДО, актуальные выпуски от Иволги Капитал

- 07 июля 2023, 09:18

- |

Вчера увеличили объем 9-го выпуска облигаций ООО «Лизинг-Трейд» со 100 до 150 млн руб. Выпуск размещен на 69%

Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 76%.

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

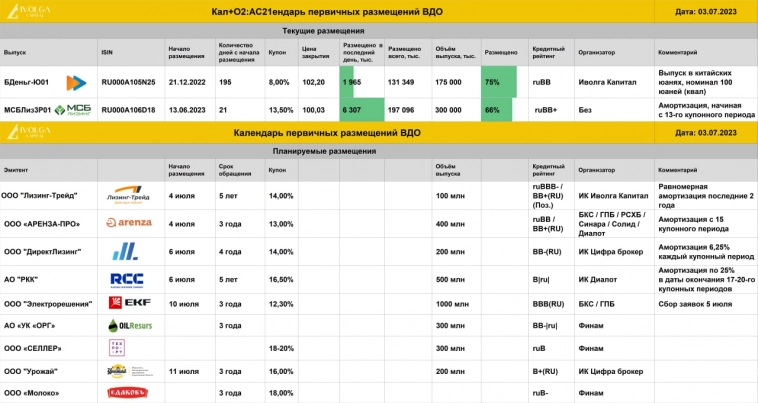

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первичных размещений ВДО, актуальные и планируемые выпуски от Иволга Капитал

- 04 июля 2023, 09:06

- |

- Сегодня в 10.00 стартует размещение 9-го выпуска облигаций (BB+(RU) / BBB-.ru, до 300 млн руб., купон/YTM 14%/14,9% годовых). Участие предусмотрено по предварительным заявкам через телеграм-бот.

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 75%.

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтМосгорломбард - старейшая в России сети ломбардов готовится к проведению IPO до конца года и видит большие возможности на российском рынке ломбардов - Ведомости

- 03 июля 2023, 07:21

- |

IPO является частью стратегии ускоренного роста, которая включает открытие новых точек и создание маркетплейса для займов под залог и купли-продажи товаров. «Мосгорломбард» может стать первым российским ломбардом, акции которого будут обращаться на бирже.

Источник: www.vedomosti.ru/investments/articles/2023/06/30/983052-vladelets-seti-lombardov-nameren-provesti-ipo

CarMoney выходит на биржу

- 01 июля 2023, 19:38

- |

Начало торгов на Московской бирже $MOEX планируется начать с 3 июля 2023 г. под тикером #CARM.

Продавцом акций выступит специально уполномоченная компания. Общий объем предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала ПАО «СТГ». 21 июня обыкновенные акции ПАО «СТГ» были включены в список ценных бумаг, допущенных к торгам ПАО «Московская Биржа» с 3 июля 2023 года. Торги и расчеты будут проводиться в российских рублях.

В рамках листинга в момент старта торгов будут размещена часть пакета акций двух акционеров компании — основателя Антона Зиновьева и акционера Сергея Ситникова, на общую сумму 600 млн рублей, которые они передают в заем на подконтрольную структуру для реализации сделки.Примерно в то же время планируется выпуск дополнительной эмиссии акций для реализации процедуры кэшин в компанию. При реализации всего объема предложения и с учетом долей текущих миноритарных акционеров, доля акций CarMoney в свободном обращении (free-float) может составить около 18%.

( Читать дальше )

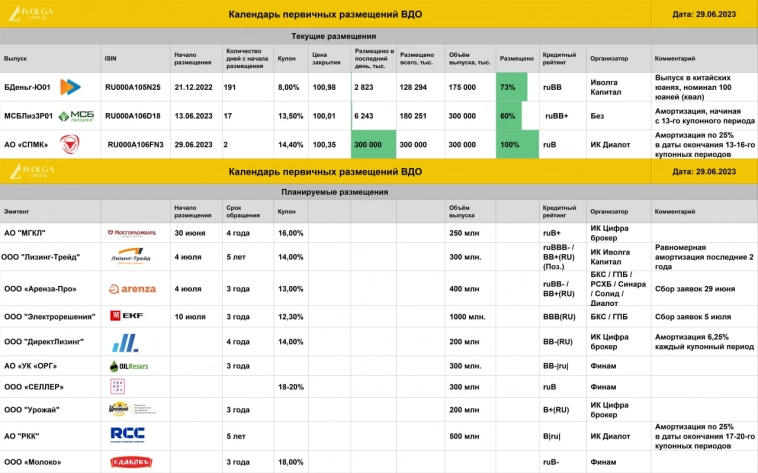

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 30 июня 2023, 09:40

- |

- На 4 июля намечено размещение 9-го выпуска облигаций (BB+(RU) / BBB-.ru, до 300 млн руб., купон/YTM 14%/14,9% годовых)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 73%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительную заявку или подтвердите уже выставленную в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт4 июля планируем начать размещение 9-го выпуска облигаций ООО «Лизинг-Трейд»

- 28 июня 2023, 11:39

- |

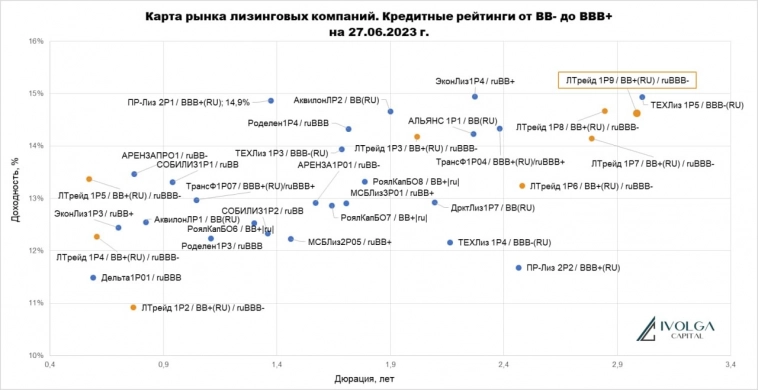

4 июля мы планируем начать размещение 9-го выпуска облигаций ООО «Лизинг-Трейд», одного из крупнейших лизингодателей в розничном сегменте облигаций.

Основные предварительные параметры выпуска:

• Рейтинг эмитента: BB+(RU) с позитивным прогнозом от АКРА / BBB-.ru от Эксперт РА

• Купон / Доходность: 14,0% / 14,9% годовых

• Дюрация: ~3 года

• Сумма выпуска: до 300 млн руб.

• Организатор: ИК Иволга Капитал

• Размещение выпуска: частями

О размещении выпуска частями чуть подробнее. 4 июля будет привлекаться только 100 млн руб. из максимальных 300. Далее, 2 дополнительных размещения в течение июля. Предварительно, 7 и 21 июля, также по 100 млн руб. Даты и суммы могут быть скорректированы исходя из спроса.

Задача такой комбинации размещения – минимизировать сумму спекулятивных покупок и создать благоприятные условия для возможного роста цены данных облигаций на вторичном рынке.

Участие в любой из частей размещения будет проводиться преимущественно или только по предварительным заявкам. Предварительную заявку (Ваши ФИО, сумма покупки облигаций и наименование брокера), пожалуйста, направляйте в наш телеграм-бот: @ivolgacapital_bot

( Читать дальше )

Анализ индекса SP500: факторы, которые могут привести к серьезной коррекции. Взгляд на облигации

- 27 июня 2023, 16:19

- |

Мы уже неоднократно подсвечивали привлекательность облигационного рынка в текущей макроэкономической ситуации. В новом видео подготовили для вас наглядный пример, как можно в консервативном инструменте с минимальными рисками отрабатывать стратегию процентных спредов в облигациях.

IPO для галочки: зачем выводить на биржу бизнес ушедших иностранных компаний — Forbes

- 27 июня 2023, 13:19

- |

По подсчетам Йельской школы менеджмента, из России с момента начала СВО ушла 1000 компаний, 225 продолжают работать в РФ, еще 177 в раздумьях.

Для ухода с российского рынка зарубежный инвестор обязан согласовать сделку по продаже актива с правительственной комиссией. Второе условие — акции должны быть проданы со скидкой не менее 50% к рыночной стоимости актива. Российские компании, получившие актив должны вывести 20% акций на биржу.

Идею обязательного размещения акций можно будет оценить, когда будут известны конкретные параметры. Аналитики считают, что нововведение Минфина приведет к расширению перечня инструментов на рынке.«Если среди новых эмитентов окажутся компании из секторов экономики, слабо представленных на отечественном финансовом рынке, это может усилить интерес инвесторов к рынку», — отмечает старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Руслан Вестеровский.

( Читать дальше )

ЦБ с правительством готовят меры по содействию выходу компаний на биржи, в т ч в плане компенсации расходов — Набиуллина

- 21 июня 2023, 13:08

- |

Источник: 1prime.ru/business/20230621/840892118.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал