первичное размещение облигаций

План по первичным размещениям облигаций на неделю с 04.03 по 10.03.24

- 04 марта 2024, 08:25

- |

🏢 Брусника: A-, купон до 16,75% ежемес. (YTM~17,9%), 1,5 года, 5 млрд.

Средне-крупного масштаба застройщик: 21-е место по объему ввода и 10 по объему текущего строительства (ЕРЗ). Ключевые проекты – в Екатеринбурге, активно наращивают присутствие в Московском регионе.

АКРА характеризует их как «очень сильный бизнес-профиль, очень сильная географическая диверсификация, очень высокая рентабельность, низкая долговая нагрузка, очень высокий показатель обслуживания долга и сильная ликвидность» – такая плотность комплиментов сильно экономит нам время на оценку кредитного качества

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Свежие ягодные облигации: Брусника 002Р-02. Что нам стоит дом построить

- 01 марта 2024, 08:46

- |

Строительная компания «Брусника» 7 марта планирует разместить новый выпуск облигаций. Компания уже довольно известна на долговом рынке, так что выпуск определенно любопытный. Хотя и не такой надежный, как Новотранс, который тоже размещается на днях.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Уральской Стали и РУСАЛа (в юанях), Инарктики, Роделена, «золотых» облиг Полюса.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️А теперь — двинули смотреть на новый выпуск Брусники!

🏗️Эмитент: ООО «Брусника»

🏢Брусника — девелоперская компания, основанная в 2004 году и специализирующаяся на строительстве жилья и комплексном развитии городских территорий. Штаб-квартира находится в Екатеринбурге.

( Читать дальше )

Презентация облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23%, YTM 19,6%)

- 28 февраля 2024, 14:24

- |

Слайды из презентации 3-го выпуска облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23% годовых, YTM на весь срок обращения 19,6% годовых).

О профиле деятельности (займы малому бизнесу), о ее результатах и финансовых метриках, о том, причем здесь Делимобиль. И не только.

📍 Размещение облигаций – 5 марта.

📍 Подать предварительную заявку на участие в размещении облигаций МФК Мани Капитал можно в телеграм-боте ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

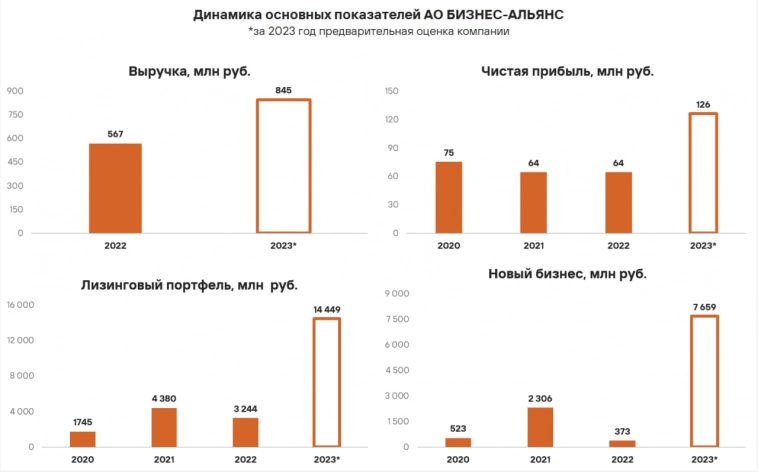

АО БИЗНЕС АЛЬЯНС. Предварительные итоги 2023 года. Взрывной рост

- 27 февраля 2024, 08:29

- |

ЛК БИЗНЕС АЛЬЯНС представляет предварительные итоги 2023 года. Данные еще не аудированы. Но по нашей практике, аудит обычно не приводит к значимым отклонениям.

Видим взрывной рост показателей в сравнении с 2022 годом: выручка +49%, чистая прибыль +96%, лизинговый портфель +345%.

В целом по отрасли нам доступны показатели только за 9 мес. 2023. Поэтому основной показатель масштаба – лизинговый портфель АО БИЗНЕС АЛЬЯНС – пока сравним с ними. Если финальные данные за год принципиально не будут отличаться от данных за 3 его квартала, БИЗНЕС АЛЬЯНС претендует выйти на 3 место среди лизингодателей – эмитентов ВДО.

ИК Иволга Капитал (совместно с АБ Россия) является организатором выпуска облигаций БИЗНЕС АЛЬЯНС серии 1P4 (BB(RU) с позитивным прогнозом, 500 млн руб., дюрация 2,3 года, доходность 19,2%). Размещение завершено на 61%.

( Читать дальше )

План по первичным размещениям облигаций на неделю с 26.02 по 03.03.24

- 26 февраля 2024, 18:42

- |

🐟 Инарктика: A, купон до 15,5% квартальный (YTM~16,3%). 3 года, 3 млрд.

Компания на слуху, лично мне нравится, регулярно упоминаю их в контексте акций – растут, занимаются разведением форели и лосося, почти решили вопросы с импортозамещением, имеют перспективную и вполне реалистичную программу наращивания производства. По кредитному качеству претензий тоже нет

Параметры выпуска именно в стартовом виде тоже нравятся, если убрать совсем короткие бумаги, то премия есть и к своей группе, и к A+. Не нравится сочетание: известное имя, высокий старт, размещение в Тинькофф… Перспектива стать новым «Самолетом» с существенным снижением купона выглядит очень даже реальной. А запас на снижение не особо большой – даже 15% сейчас уже не выглядит сильно привлекательным, во всяком случае чтобы хватать именно на первичке

( Читать дальше )

Новые облигации: Новотранс 001P-05. Разбор выпуска. Едем?

- 25 февраля 2024, 11:20

- |

ХК «Новотранс» планирует 5 марта провести сбор заявок в рамках размещения нового выпуска рублевых облигаций, уже 5-го по счету. Компания давно зарекомендовала себя на долговом рынке как надёжный и ответственный заёмщик, так что выпуск определенно любопытный.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я в свое время погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 миллиона рублей и в нём сейчас порядка 100 различных выпусков бондов. На днях делал обзоры на новые выпуски Уральской Стали и РУСАЛа (в юанях), Инарктики, Роделена, «золотых» облиг Полюса.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🚞А теперь — поехали смотреть на новый выпуск Новотранса!

🚞Эмитент: ХК «Новотранс»

Группа компаний «Новотранс» (к европейским нетрадиционным ценностям не имеет отношения 😉) образована в 2004 г., является одним из крупнейших российских частных транспортных холдингов в сегменте грузовых железнодорожных перевозок. В 2023 году объем перевозок эмитента составил 28,7 млн тонн.

( Читать дальше )

Свежие рыбные облигации: Инарктика 002Р-01. Лососнём?

- 23 февраля 2024, 10:34

- |

🐟Инарктика представила новый выпуск своих облигаций, который будет размещён в конце февраля. Давайте-ка внимательно рассмотрим ключевые параметры эмиссии и прикинем, стоит ли хапать эти облигации в наш портфель разумного инвестора.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я в свое время погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 миллиона рублей и в нём сейчас порядка 100 различных выпусков бондов. На днях делал обзоры на новые выпуски Уральской Стали и РУСАЛа (в юанях), Роделена, «золотых» облиг Полюса.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🐠А теперь — поплыли смотреть на новый выпуск Инарктики!

🐟Эмитент: ПАО «Инарктика»

ПАО «Инарктика» — лидер на российском рынке товарной аквакультуры, специализируется на выращивании красной рыбы: атлантического лосося и радужной форели.( Читать дальше )

КИТ Финанс: новое размещение в юанях

- 22 февраля 2024, 11:04

- |

Облигации «Уральская Сталь»

🔜Сегодня проходит размещение юаневых облигаций серии БО-001Р-03

▫️Объём 350 млн. юаней.

▫️Финальный ориентир ставки 1-го купона 7,05% годовых, что соответствует доходности к погашению на уровне 7,24% годовых.

▫️Номинальная стоимость одной ценной бумаги выпуска — 1000 юаней.

▫️Срок обращения бумаг — 2 года.

▫️Купонный период 91 день.

Нюансы

— Расчеты при первичном размещении — в юанях.

— Расчеты при выплате купонов и погашении выпуска — в юанях, с возможностью выплат по решению эмитента и по запросу инвесторов в безналичном порядке в рублях по официальному курсу Банка России на дату выплаты.

Эмитент

Компания имеет сильный баланс: значение по коэффициентам текущей, срочной и абсолютной ликвидности существенно выше нормативных значений. Долговые метрики Net debt / EBITDA = 0,3 x и отношение Net debt / equity = 16% также говорят о низкой долговой нагрузке компании.

🖇Подробно финпоказатели в файле old.brokerkf.ru/doc/ideas/Ural_steel_%D0%91%D0%9E-001%D0%A0-03_idea.pdf

( Читать дальше )

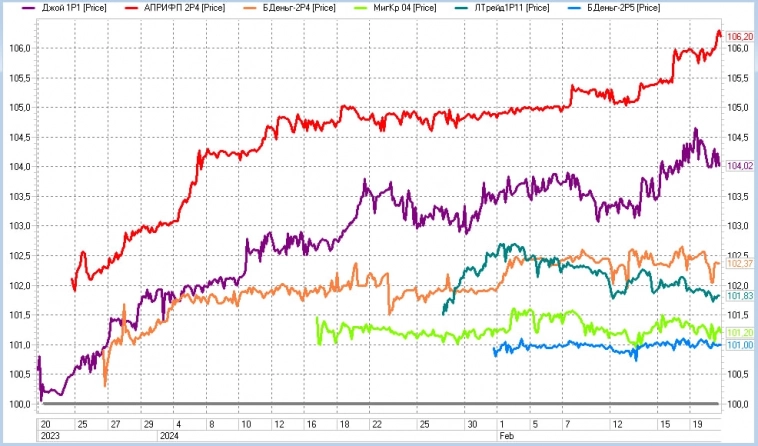

Зачем Иволге (и покупателям ВДО) бот и длинные размещения?

- 21 февраля 2024, 06:57

- |

Иволга Капитал всё чаще ведет демонстративно длинные размещения облигаций, отклоняя большое или большее количество заявок на их покупку.

Зачем? Если не хочется разбираться в ответе, взгляните на график.

Или разберемся.

Резкий подъем ключевой ставки (в итоге до 16%) сделал истинные доходности ВДО не очень-то привлекательными. За счет ступенчатых купонов и оферт эмитент старается как-то снизить для себя затраты на обслуживание долга. Если этого не удается, он на рынок не выходит. Что мы видим по сокращению объемов новых размещений.

В общем, правило, к которому инвестор в ВДО долго привыкал, «купон = КС + 5%» (а при этой ключевой ставке должно быть больше +5%), не выполняется примерно никогда.

В этой ситуации апсайд (рост цены размещенной облигации) на вторичном рынке получает особую роль. Покупатель «первички» почти обязательно приходит и за ним.

Отсюда избирательный подход организатора к удовлетворению заявок на размещении. Нужно допустить тех, кто способен распорядиться апсайдом без вреда для себя и окружающих.

( Читать дальше )

План по первичным размещениям облигаций на неделю с 19.02 по 25.02.24

- 19 февраля 2024, 11:47

- |

🚜Эконом Лизинг: BB+, купон квартальн. 20–18–16% (YTM~18,3%). 3 года, 100 млн.

Лесенка, первые две ступеньки купона по полгода. Символически лучше прошлого выпуска RU000A1078Y6 Проблема, что он так и не вышел из-под номинала, хотя параметры были вполне адекватные, и по кредитному качеству к Эконому вопросов нет: долговая нагрузка без экстрима, в апреле-24 погашение на 200 млн., но новый выпуск + денежная позиция на балансе его перекрывают

Из интересного, у них на балансе абсолютно всегда лежит кэш примерно на сумму годового запаса процентов к уплате. Что в этом хорошего для бизнеса – не представляю, но в плане платежеспособности тоже плюсик

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал