пенсия

Мечтаете о выходе на пенсию в 35/45/55 лет?

- 12 января 2025, 18:48

- |

Питер Петерсон, один из двух кофаундеров Блэкстоун, вышел на пенсию в 80 лет (всего прожил 91 год), после того как положил в карман $1.8 млрд после проведения IPO в 2007 году.

Его друг и второй кофаундер Стив Шварцман в свои 77 лет все еще управляет Блэкстоун.

Кстати, готовлю обзор на книжку про самый большой и успешный фонд с private equity — Блэкстоун — “King of Capital: The Remarkable Rise, Fall, and Rise Again of Steve Schwarzman and Blackstone”

t.me/mosstart

- комментировать

- 2.9К | ★1

- Комментарии ( 31 )

Выход на пенсию в 47лет

- 12 января 2025, 10:08

- |

До пенсии еще надо дожить. Я уже дожил, четвертая выплата из своего частного ПФ

- 12 января 2025, 08:58

- |

10 октября 2024 года мне исполнилось 55 лет.

Мои родители вышли на пенсию в 55 лет.

Поэтому я принял решение «раскупорить» свою Кубышку, в которую начал откладывать по 3 тыс.руб. ежемесячно в июне 2006 года.

Многие читатели критикуют мое решение, потому что «экономически это нецелесообразно».

Да, с точки зрения финансов, математики, сложного процента (реинвестирования) — это делать нецелесообразно.

Но, с точки зрения: «снижение вероятности наступления события, когда я не доживу до пенсии» — целесообразно. Я это сделал. И считаю, что поступил правильно. Так как в моей «системе координат», это позволяет мне спокойно продолжать заниматься пенсионным инвестированием. До выхода на «настоящую» пенсию мне еще 9 лет и 9 месяцев.

Поэтому в октябре, ноябре, декабре 2024 года я выплатил себе из «Пенсионный фонд Кубышка» 17300 руб. (ежемесячный пенсион). Деньги были потрачены на ЗОЖ (в связи с похудением до ИМТ 27, а это минус 2 размера одежды, покупал себе спортивную форму, в том числе зимнюю).

( Читать дальше )

- комментировать

- 16.9К |

- Комментарии ( 87 )

Движение FIRE в России: выводы за 7 лет

- 11 января 2025, 16:03

- |

Придерживаюсь принципов FIRE с 2015 года, инвестирую с 2017. Каждый прошедший год рефлексирую, пишу заметки. В этот раз долго ничего в голову не приходило, как будто прошел игру и бегаешь по пустому уровню, всё уже изучил, никого нет, а игра всё не заканчивается.

Но написать нужно, поэтому вот:

1. Отсутствие страха. Каждый год происходила какая-то хрень в мире и это отражалось на российском фондовом рынке. Этот год не исключение, но уровень стресса за портфель минимальный. Гуляет по 100-150 тыс в день, но уже пофигу.

2. Профилактика выгорания. Понравилась идея, что наличие ближних и дальних смыслов в жизни, лучший способ предотвратить выгорание. Выход на FIRE это один из моих дальних жизненных смыслов, на 10-15 лет вперёд, как следствие отсутствие выгорания.

3. Отношение к деньгам. Теперь не пугают крупные суммы, вообще деньги воспринимаю иначе. Сами по себе они не имеют ценности, нужно переводить их в какой-то другой относительный параметр. Приучился считать крупные расходы через время, которое трачу, чтобы заработать на эту покупку.

( Читать дальше )

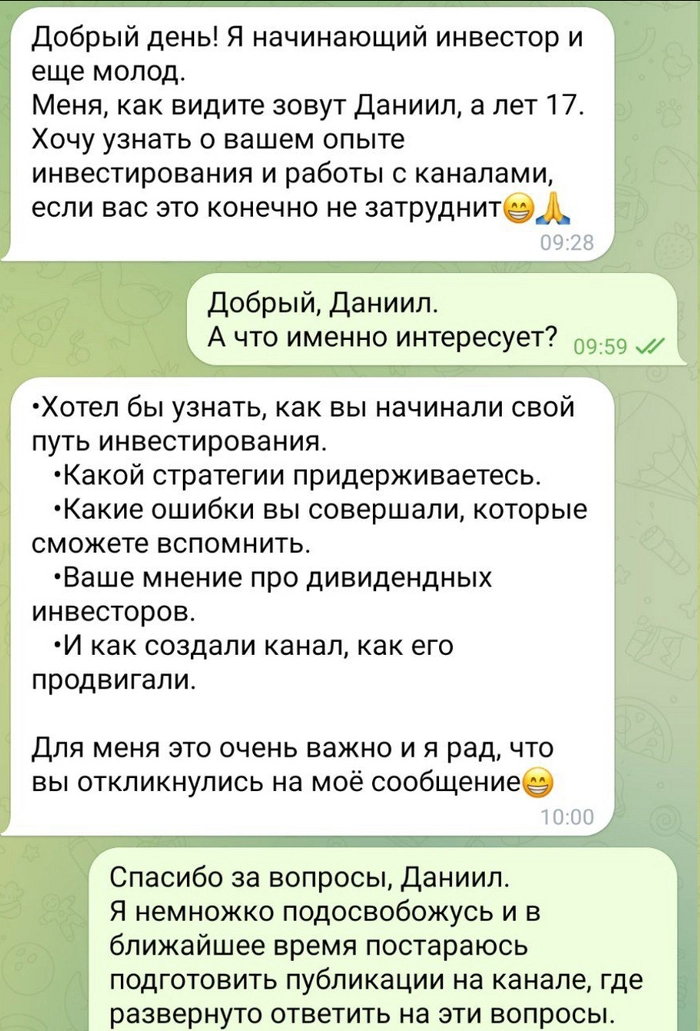

Вопросы-ответы по инвестициям

- 10 января 2025, 00:33

- |

•Хотел бы узнать, как вы начинали свой путь инвестирования.

Если говорить именно об инвестициях на российском фондовом рынке, то свой путь тут я начал 8 лет назад.

В большой степени, этому способствовали стимулы от государства в виде введения программы ИИС.

Скорее всего, я вышел бы на фондовый рынок и без льгот, но это был тот самый дополнительный плюс, который перевесил возможные минусы, и я решился попробовать.

Ранее, у меня были все предпосылки для выхода на биржу в 2008, но первоначально я решил, что начну с паевых инвестиционных фондов, а потом уже займусь самостоятельным инвестированием. Зашёл в пифы я на самом пике летом 2008 года.

Думаю, что произошло дальше рассказывать не надо, все рухнуло очень серьезно, и долго, долго, долго, долго восстанавливалось.

К сожалению, это надолго отбило у меня желание инвестировать в ценные бумаги.

И я сосредоточился на других возможностях заработать и сохранить капитал. Тогда это были бизнес (самозанятость) и недвижимость.

•Какой стратегии придерживаетесь.

( Читать дальше )

Русский инвестор

- 09 января 2025, 16:18

- |

Так как за последнее время на канале появилось довольно много новых подписчиков, думаю имеет смысл ещё раз написать о чём тут вообще идёт речь (если читаете меня давно, думаю можно смело пролистывать, вы итак обо мне всё знаете).

Меня зовут Станислав, мне 39 лет, из которых уже 8 лет я инвестирую в акции российских компаний на фондовом рынке. В более широком смысле этого слова, я инвестирую, наверное, уже лет 15 (в бизнес, недвижимость). А ещё в более широком, с 14 лет, когда открыл свою первую сберегательную книжку в Сберкассе. То что с детства, сколько я себя помню, у меня была копилка, а в лихие девяностые я сберегал доставшиеся дольки шоколада, в инвесторский актив тоже включать не будем.

Индивидуальный инвестиционный счёт я открыл 16 декабря 2016 года, и с тех пор регулярно (один раз в месяц) его пополняю и покупаю акции российских компаний. 2025 год станет уже девятым годом моего инвестирования. Я придерживаюсь стратегии равномерного-усредненного инвестирования. Преимущественно приобретаю акции дивидендных компаний (но бывают и исключения). Я стараюсь максимально подробно рассказывать обо всех аспектах инвестирования, и с радостью отвечаю на все вопросы в комментариях.

( Читать дальше )

Покупаю дивидендные акции в пенсионный портфель - Январь 2025

- 09 января 2025, 00:16

- |

Начинаем инвестиционный 2025 год. Делаю это немного позже чем обычно, в связи с праздниками. В последнее время стремлюсь пополнить портфель в первый торговый день месяца, но начало года исключение.

Отправляю на свой индивидуальный инвестиционный счет 33333 рубля. При связке банк-брокер деньги поступают практически мгновенно, а когда то мне приходилось идти в банк и ждать порой целые сутки.

Январь 2025 года — 97-й месяц моего инвестирования на российском фондовом рынке. Пошёл девятый год с того момента, как я решил начать формировать портфель акций российских компаний.

Для тех, кто видит мой уже практически стандартный месячный отчёт впервые, я совсем недавно коротко рассказал о себеи о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

( Читать дальше )

Российских пенсионеров ожидают четыре индексации пенсий в 2026—2027 годах....

- 08 января 2025, 23:36

- |

Индексация пенсионных выплат в России в 2026 году пройдет в два этапа: первый — с 1 февраля, на 4,5%, и второй — с 1 апреля и уже на 5,5%. Об этом в интервью «РИА Новости» сообщил депутат Госдумы Никита Чаплин («Единая Россия»).

Парламентарий добавил, что в 2027 году предполагается также использовать аналогичный механизм начисления пенсионных пособий: на 4% с 1 февраля и на 4,1% с 1 апреля. Господин Чаплин уточнил, что механизм индексации для работающих пенсионеров автоматизирован, и подавать дополнительные заявления в Социальный фонд не нужно.

Ранее Никита Чаплин заявил, что средний размер страховой пенсии по старости в текущем году ожидается на уровне 24 059,12 руб. С апреля социальные пенсии будут проиндексированы на 14,75%, к концу года их среднее значение составит 15 456 руб.

( Читать дальше )

Индексация пенсий меньше, чем требуется по закону(на величину инфляции)

- 07 января 2025, 02:15

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал