офз

Держателям ОФЗ - потерпите недолго осталось...

- 19 июня 2017, 20:08

- |

- комментировать

- ★2

- Комментарии ( 2 )

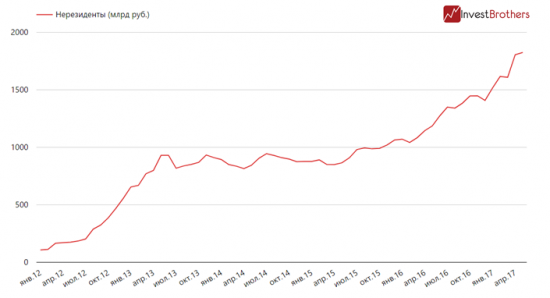

ОФЗ - объем средств нерезидентов в ОФЗ в апреле 2017 года +1,1% или +20 млрд рублей,

- 19 июня 2017, 18:43

- |

Объем рынка ОФЗ в апреле +10 млрд рублей, или +0,2%, до 6,010 трлн рублей. Т.о., доля нерезидентов на рынке ОФЗ в апреле увеличилась до 30,4% с 30,1%.

Показатель «carry-to-risk» по валютной паре доллар-рубль (отношение спреда внутренних и внешних ставок к волатильности) являлся одним из лучших среди всех развивающихся стран.

Финмаркет

Доля иностранного капитала на рынке ОФЗ опять выросла

- 19 июня 2017, 17:44

- |

Нерезиденты продолжили наращивать свои вложения в российские ОФЗ и в апреле 2017 г. Объем инвестированных средств в государственные долговые бумаги нашей страны увеличились на 20 млрд рублей.

По состоянию на начало мая иностранные инвесторы держали в своих портфелях ОФЗ на сумму в 1,825 трлн рублей, нарастив его за месяц на 20 млрд. За это же время сам рынок долговых бумаг России прибавил лишь 10 млрд рублей. Таким образом, нерезиденты покупали бумаги и на вторичном рынке.

Напомним, что в апреле Минфин погасил облигаций федерального займа на 150 млрд рублей и выпустил новых на 160 млрд. Так как объем портфеля нерезидентов за второй месяц весны увеличился, а не сократился, то получается, что полученные средства иностранцы (если они там, конечно, были) реинвестировали в новые выпуски или в другие на вторичном рынке.

К всемирному Дню труда нерезиденты контролировали уже не 30,1% рынка ОФЗ, а 30,4% – очередное рекордное значение за всю историю наблюдений. С начала года иностранцы купили государственных облигаций на 308 млрд, в то время как сам рынок расширился на 377 млрд. То есть, нерезиденты приобрели до 82% всего эмитированного в 2017 г. долга России.

( Читать дальше )

Почему падает российский рынок? Ответ очевиден. Но Василий его не знает.

- 18 июня 2017, 20:20

- |

Кто хочет поспорить, пусть вернется к началу истории «Русской весны», когда были введены уже ни только финансовые, но и секторальные санкции, а рубль продолжал оставаться крепким и Ри показывал даже умеренный рост и Доренко радостно гоготал по этому поводу.

А рухнуло все, когда нефть ушла ниже $45, и именно на этом рубль поехал на 85.

А доступ к заемным средствам — это все ерунда. Если есть необходимость, капитал — реэкспортом капитала, кросскурсами и т.д. — просочится куда угодно…

Итоги недели 16.06.2017. Новые санкции США. Курс доллара и нефть

- 16 июня 2017, 19:56

- |

Президентские выборы-2018 (арест Навального, акция протеста 12 июня, прямая линия с Путиным)

Новые санкции США

Доллар, рубль, нефть, индекс РТС, ОФЗ

( Читать дальше )

Какое решение по ключевой ставке примет завтра 16 июня 2017 года Банк России?

- 15 июня 2017, 10:02

- |

Какое решение по ключевой ставке примет завтра 16 июня 2017 года Банк России?

Оценка роста ВВП в I квартале составляет 0,5% (г/г). Многие индикаторы сигнализируют о восстановлении в экономике, однако активности и динамики этому процессу не хватает. К тому же риском для экономики России сейчас являются возможное ужесточение санкций со стороны США и разворот потоков капитала на фоне постепенного снижения цен на нефть, на фоне чего последнее время фондовые индексы России штурмуют минимумы. В марте-мае доля нерезидентов в ОФЗ превышала 30%, что является фактическим историческим максимумом.

Вчера Федеральная Резервная Система США повысила ставку по федеральным фондам на 0,25 п.п до 1,25%, ка ки ожидалось большинством участников рынка. К тому же американский регулятор упомянул о возмонжости еще одного шага ужесточения ДКП в этому году.

Консенсус-прогноз участников рынка предполагает снижение ключевой ставки БР на 0,5 п.п до 8,75%. По оценкам, Банк России скорее всего изберет стратгеию «догоняющего» снижения ставки — после длительного периода жесткой ДКП, когда ставка держалась неизменной при постоянном снижающейся инфляцией начинается период снижения ставки при почти неизменной инфляции.

Рубль и погашение ОФЗ (продолжение)

- 14 июня 2017, 21:29

- |

ОФЗ 26220 спрос превысил предложение в 1,5 раза

- 14 июня 2017, 14:48

- |

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26220 с погашением 7 декабря 2022 года составила 98,8639% от номинала, что соответствует доходности 7,8% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.Всего было продано бумаг на общую сумму 25 млрд рублей по номиналу при спросе в 38,132 млрд рублей по номиналу и объеме предложения 25 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 1,5 раза. Выручка от аукциона составила 24,716 млрд рублей.Цена отсечения была установлена на уровне 98,6210% от номинала, что соответствует доходности 7,86% годовых.

Ну и по сложившейся традиции индекс российских гособлигаций RGBI

Кэрри трейд. Бегства не будет.

- 14 июня 2017, 14:25

- |

И еще момент, а не доп. санкции ли лишили нас дивидендов в гос. компаниях, глупо отдавать кэш, если тебя планируют лишить дешевых кредитов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал