офз

Выдохнули ? а по теме санкций это еще не все.

- 30 января 2018, 11:21

- |

Минфин США должен передать в конгресс доклад с анализом последствий возможного расширения санкций на российский госдолг. Он может быть секретным и его не опубликуют, но на графике возможно увидим :) Сам факт доклада не значит что санкции на госдолг будут введены.

- комментировать

- ★1

- Комментарии ( 27 )

Почему ЦБ не боится санкций и уверен в стабильности рынка ОФЗ?

- 28 января 2018, 22:23

- |

В то время как нерезиденты воздерживались от покупок российских ОФЗ на их смену пришли банки.

Российские кредитные организации увеличивают свои вложения в ОФЗ четыре месяца подряд. В октябре и ноябре 2017 г. они купили гособлигаций на 164,3 и 68,5 млрд рублей соответственно. Таким образом, суммарно они инвестировали в долговые бумаги России 3,4 трлн рублей. Это по-прежнему меньше, чем было в марте 2017 г., когда объем их портфеля был равен 3,5 трлн.

Прочие участники рынка особо не проявляли интереса к ОФЗ. Если в октябре они продали бумаг на 49,3 млрд рублей, то в ноябре продали на 43,5 млрд.

К началу декабря банки контролировали 50% всего внутреннего долга России, выпущенного в гособлигациях. За одиннадцать месяцев 2017 г. эта доля уменьшилась почти на 10%. Произошло это в в равной степени как из-за нерезидентов – их доля выросла на 5,2% – так и из-за прочих участников рынка.

Резюме

( Читать дальше )

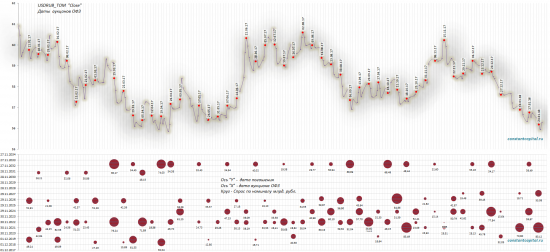

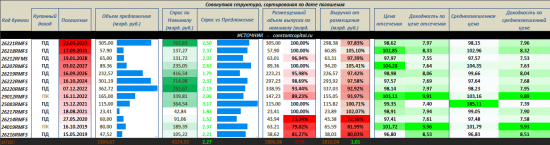

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 26.01.2018

- 27 января 2018, 17:40

- |

В более удобном варианте представлена информация, файл Excel - http://constantcapital.ru/?p=9315

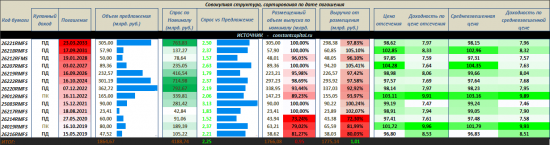

Совокупные данные по размещению ОФЗ 11.01.2017 – 26.01.2018 г.

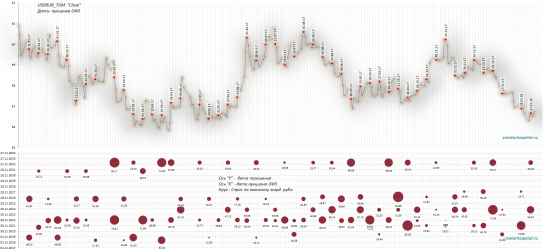

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком USDRUB

( Читать дальше )

Итоги недели 25.01.2018. Президентские выборы-2018. Курс доллара и нефть

- 25 января 2018, 20:10

- |

Беспредел Facebook

Ещё раз о проекте «Скорая либертарианская помощь (Россия)»

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Как долго укрепляться рублю

- 25 января 2018, 18:23

- |

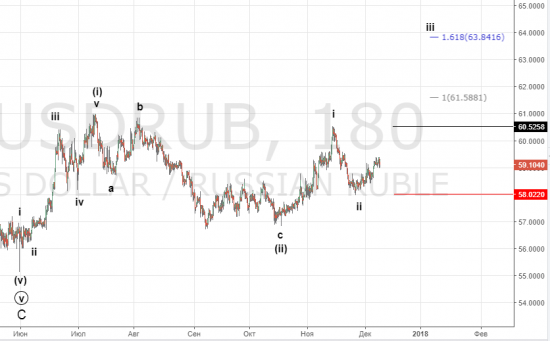

В прошлом среднесрочном обзоре , когда пара “отскочила” немного выше 60.5 (вместе со снижением индекса ОФЗ), мы начали рассматривать сценарий разворота. Однако он не подтвердился, после чего стало очевидно, что это только коррекция и нас ждёт новое укрепление рубля и новые максимумы по ОФЗ. Тем не менее, на среднесрочную картину данные колебания не оказывают влияния: на данном временном промежутке мы продолжает ожидать разворот .

Если говорить о краткосрочных движениях, то в закрытом разделе мы продолжали подробно следить за “каждым чихом”.

09.12 мы писали: На этой неделе пара показала небольшой рост. Преодоление красной отметки укажет на сценарий дальнейшего снижения (следующая цель 57), черной – продолжение роста к 63.8. Первый сценарий на данный момент основной. (ссылка).

( Читать дальше )

Добро пожаловать, или Нищебродам вход воспрещён!

- 25 января 2018, 10:54

- |

Одним из важнейших тем, которая затрагивается в разговоре о финансах и о бирже в частности это: «Как жить с трейдинга/биржи и т.д. и т.п.?» Вопрос злободневный и всегда насущный. Ответов как всегда множество. Обязательно приводятся имена «святых»: Ливермор, Сорос, Пол Тюдор Джонс II, а так же Баффет, Питер Линч и т.д. и т.д. Обязательно приводится «проверенная метода, индикатор, астропрогноз» или все сводится что только «святым» это дано, имена смотри выше, ну а нам смертным это скорее всего не дано. Вот и я решил поделиться своими мыслями поделиться и приложить свои пути решения этого злободневного вопроса. Букв будет много, поэтому присядьте поудобнее и получайте удовольствие. Внимание возможно появление цифр!

Одним из важнейших тем, которая затрагивается в разговоре о финансах и о бирже в частности это: «Как жить с трейдинга/биржи и т.д. и т.п.?» Вопрос злободневный и всегда насущный. Ответов как всегда множество. Обязательно приводятся имена «святых»: Ливермор, Сорос, Пол Тюдор Джонс II, а так же Баффет, Питер Линч и т.д. и т.д. Обязательно приводится «проверенная метода, индикатор, астропрогноз» или все сводится что только «святым» это дано, имена смотри выше, ну а нам смертным это скорее всего не дано. Вот и я решил поделиться своими мыслями поделиться и приложить свои пути решения этого злободневного вопроса. Букв будет много, поэтому присядьте поудобнее и получайте удовольствие. Внимание возможно появление цифр! Итак приступим. Начнем с самого начала. С постановки вопроса. Можно ли жить с Биржи? Скажу максимально четко, Да! И добавлю обязательно «Но», но не всем и при условии достаточного капитала. Приведем для данной задачи цифры. Спешу предупредить, что сумма ежемесячных поступлений взята с потолка и отражает текущее понимание ситуации.

- Ежемесячное поступление от биржи (на жизнь) = 100 000 руб.

- Ежегодное поступление от биржи = 12 * 100 000 = 1 200 000 руб.

- Средний процент по ОФЗ = 7,5%

- Необходимый капитал = 1 200 000 * 100 / 7,5 = 16 000 000 руб.

( Читать дальше )

О федеральном бюджете на 2018 год: ФНБ, ОФЗ, бюджетное правило и валютные интервенции

- 24 января 2018, 12:09

- |

Остатки из Резервного фонда были выведены в декабре. Тогда Министерство финансов РФ реализовало $7,62 млрд., 6,71 млрд. евро и 1,1 млрд. фунтов стерлингов и направило полученный 1 трлн. руб. на покрытие дефицита федерального бюджета. С начала своего существования формирование фонда происходило за счёт нефтегазовых доходов федерального бюджета в объеме, превышающем утверждённую на соответствующий финансовый год величину нефтегазового трансферта. При этом в случае превышения накоплениями уровня 7% от прогнозируемого ВВП на следующий год, «лишние» нефтегазовые доходы должны были направляться в ФНБ. Во время мирового финансового кризиса объем Резервного фонда сократился более чем на 80% — с сентября 2008 года по январь 2012 года показатель упал со $142,6 млрд. до $25,2 млрд. В течение последних 3 лет новый «нефтяной кризис» заставил направить еще 5,7 трлн. руб. средств Резервного фонда на закрытие дыры в бюджете.

( Читать дальше )

У России появилась долговая зависимость

- 23 января 2018, 09:04

- |

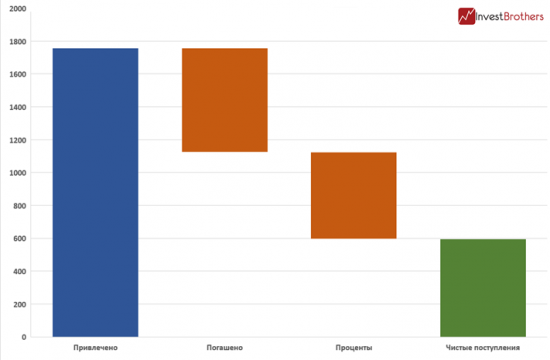

Несмотря на то что за 2017 г. внутренний долг России за (исключением госгарантий) вырос на 1,1 трлн рублей, в бюджет поступило лишь около 596 млрд рублей.

Согласно данным Министерства финансов, внутренний долг нашей страны к началу 2018 г. составлял 7,2 трлн рублей, что на 1,1 трлн больше, чем годом ранее. Однако из-за накопившегося долга “чистыми” правительство России получило лишь 595,9 млрд рублей.

За 2017 г. было эмитировано долговых бумаг на 1,76 трлн рублей, из которых 633 млрд ушло на погашение ранее выпущенных бумаг. На обслуживание госдолга было потрачено еще 527,6 млрд рублей. Таким образом, до бюджета дошло лишь 595,9 млрд рублей.

Больше всего было привлечено через эмиссию облигаций с постоянным доходом – 968,8 млрд рублей. А вот объем бумаг с плавающей ставкой снизился на 192 млрд рублей.

Население через “народные ОФЗ” профинансировало деятельность правительства в 2017 г. ни много ни мало на 38,4 млрд рублей.

( Читать дальше )

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 19.01.2018

- 22 января 2018, 14:43

- |

Совокупные данные по размещению ОФЗ 11.01.2017 – 19.01.2018 г.

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком #USDRUB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал