офз

Риски покупки ОФЗ (брокер Открытие)

- 29 августа 2018, 21:42

- |

Насколько я понимаю риск эмитента в ОФЗ минимальный?

По сути, остается только риск просадки (при повышении ключевой ставки) и риск брокера. Риск просадки готов принять, по рискам брокера не совсем ясно. Что делать если брокер обанкротится и не пропадут ли бумаги?

Депозитарий Открытия является отдельным юр лицом или аффилирован к брокеру?

Вообще стоит связываться или продолжать хранить деньги на вкладах?

Разница в ставках между вкладами и ОФЗ чуть более 1% (по сути плата за риск). Осталось понять, насколько высок этот риск.

- комментировать

- ★10

- Комментарии ( 85 )

Результаты размещения ОФЗ-ПД № 25083RMFS на аукционе 29 августа 2018 г.

- 29 августа 2018, 15:07

- |

Минфин России информирует о результатах проведения 29 августа 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 г.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 24,955 млрд. рублей;

— размещенный объем выпуска – 13,219 млрд. рублей;

— выручка от размещения – 12,986 млрд. рублей;

— цена отсечения – 96,8510% от номинала;

— доходность по цене отсечения – 8,26% годовых;

— средневзвешенная цена – 96,8979% от номинала;

— средневзвешенная доходность – 8,25% годовых.

www.minfin.ru/ru/document/#

размещение офз

- 29 августа 2018, 14:11

- |

О результатах размещения ОФЗ выпуска № 25083RMFS

на аукционе 29 августа 2018 г.

Минфин России информирует о результатах проведения 29 августа 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 г.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 24,955 млрд. рублей;

— размещенный объем выпуска – 13,219 млрд. рублей;

— выручка от размещения – 12,986 млрд. рублей;

— цена отсечения – 96,8510% от номинала;

— доходность по цене отсечения – 8,26% годовых;

— средневзвешенная цена – 96,8979% от номинала;

— средневзвешенная доходность – 8,25% годовых.

прошло неплохо потрясений нет полет нормальный

Новости от БонДовика. Облигации

- 29 августа 2018, 04:20

- |

Минфин завтра проведёт аукционы по размещению облигаций с целью финансирования государственного бюджета. Ведомство предложит ОФЗ 25083 на 15 млрд руб. с погашением практически через три года. Доходность составляет 8.2% годовых. Выбор хороший, тем более что трехлетняя срочность не окажет никакого давления на другие бумаги, как думают многие, поскольку облигация практически полностью размещена, она очень любима среди управляющих компаний и банковских казначейств. Если потребуют премию, то давление будет исключительно на этот выпуск и не более. Сегодня день довольно спокойный на рынке, однако новости о разных военных конфликтах может спровоцировать нервозность. Кстати, появилась информация, что Германия рассматривает возможность финансовой помощи Турции, которой, кстати, нужно вернуть долги в размере до $180 млрд (с учётом долга компаний итд) при минимальных валютных резервов. Новость хорошая, но при сохранении давления со стороны США, она является бессмысленной. Также хочу вам еще раз напомнить, если вы покупаете облигации на сроке три года, то:

— покупайте облигации первого эшелона с премией не менее 50 базисных пунктов относительно ОФЗ = 8.7% (рейтинг ВВ+ или ВВВ-);

— покупайте облигации второго эшелона с премией не менее 50-100 базисных пунктов = 8.7-9.2%. (рейтинг ВВ- и ВВ).

@bondovik

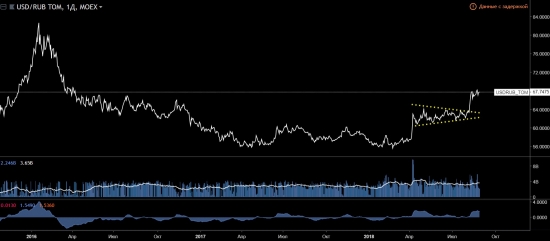

Краткий обзор по рублю

- 28 августа 2018, 18:39

- |

Какие факторы тут играют:

1. ЦБРФ отказались пока от закупки валюты, чтобы поддержать немного рубль (ну по факту перестали так усердно его мочить )) ).

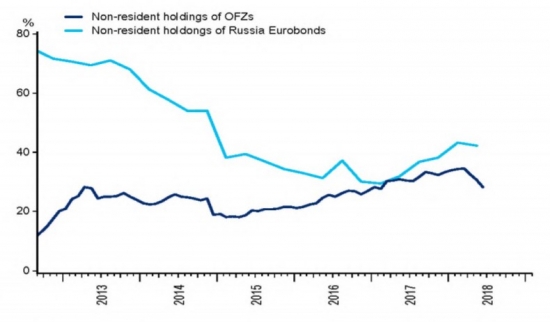

2. Иностранные инвесторы уже продали ОФЗ наших на 350 млрд. рублей в период с марта по июнь 2018 года.

3. Скорее всего продажи продолжатся в ближайшие месяцы — потенциал есть:

( Читать дальше )

Про Сбербанк и ОФЗ

- 27 августа 2018, 22:55

- |

Все не доходили руки до квартальной отчётности Сбербанка, опубликованной на прошлой неделе. Сейчас посмотрел и делаю вывод, что санкции и финансовые потрясения пока не сильно затронули крупнейший банк страны. Более того, он скорее выигрывает от наметившегося повышения уровня процентных ставок в экономике. Ресурсы для него по-прежнему дешёвые, а доходность корпоративных кредитов повысилась во 2-м квартале на 10 бп, и этому, как он сам признаёт в презентации, «способствовало решение ЦБ сохранить ключевую ставку без изменений». О том, что у Сбера всё в порядке, свидетельствует и повышение годовых прогнозов t-do.ru/russianmacro/3025, благодаря более позитивному взгляду как на динамику процентных доходов, так и комиссионных.

В моём понимании Сбер остаётся одним из лучших кэш-генераторов на российском рынке акций (наравне с металлургами и нефтяниками). При наблюдаемой динамике финансовых показателей его дивиденды по итогам 2018 года составят не менее 15 рублей на акцию (12 руб – по итогам 2017г), т.е. более 8% к текущей цене. И это консервативная оценка. Обвал его акций, наблюдавшийся в августе – это исключительно санкционные страхи. В этом плане поведение его акций идентично поведению рынка ОФЗ – фундаментальная стоимость ни того, ни другого актива принципиально не изменилась. Доходность обоих активов существенно повысилась. В Сбере мы такой дивидендной доходности вообще никогда не видели, тем более, в реальном выражении (вдвое выше инфляционных ожиданий!) Особенно важно, что это происходит при сохранении двузначных темпов роста прибыли (прибыль на акцию в 1-м полугодии увеличилась на 19.6% гг).

( Читать дальше )

О моём модельном портфеле

- 27 августа 2018, 11:45

- |

Во-первых, я вынужден повторить основную цель настоящего проекта, опубликованную и доступную с момента его начала на сайте партнёрства: «основной целью такого портфеля является задачи обойти бенчмарк на горизонте от 3-х до 5 лет. Бенчмарком, на данном этапе будет принят составной индекс на 50% состоящий из индекса ММВБ и на 50% из индекс государственных облигаций RGBITR, публикуемых

( Читать дальше )

ОФЗ

- 25 августа 2018, 12:27

- |

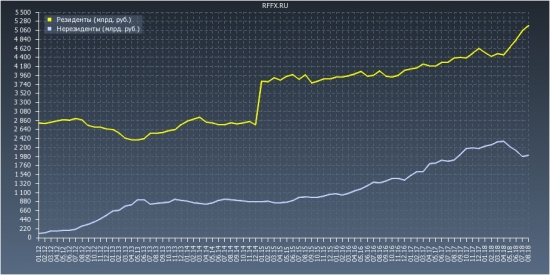

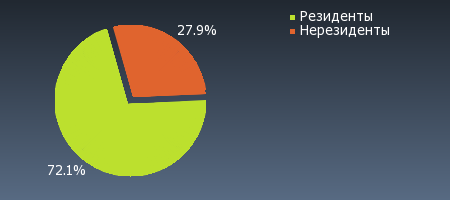

общий обьем: +2% (7179 млрд. руб. против 7033 в июне)

нерезиденты: +1.2% (2006 млрд. против 1982)

резиденты: +2.4% (5173 млрд. против 5051)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал