отчёты

Утренний комментарий по финансовым рынкам за 24.07.2019

- 24 июля 2019, 10:03

- |

• США и Китай начнут новый раунд личных встреч после серии телефонных переговоров. Делегация из Вашингтона прибудет в Китай в понедельник. Кудлоу сообщил, что предварительно Пекин согласился увеличить объемы покупок сельхозпродукции, что является положительным сигналом.

• Корпоративные отчеты ведущих компаний США за 2 кв. 2019 также радуют, вчера достаточно сильные показатели представила Coca-Cola, прибыль которой выросла на 16% к прошлому году. Сегодня все внимание инвесторов будет приковано к отчетам Apple и Facebook.

( Читать дальше )

- комментировать

- 2.4К

- Комментарии ( 2 )

Утренний комментарий по финансовым рынкам за 18.07.2019

- 18 июля 2019, 09:51

- |

Доброе утро!

Перед открытием российского рынка сегодня формируется нейтральный внешний фон.

• На мировых рынках преобладает неопределенность после сообщения Трампа о том, что торговые переговоры скорее всего затянутся. Стороны по-прежнему далеки от решения ключевых вопросов, а все последние достижения, включая послабления для Huawei, уже заложены в цены.

• Корпоративные отчеты банков за 2 кв. 2019 преимущественно оказались неплохими, теперь инвесторам важно оценить результаты технологических компаний. Уже сегодня отчеты опубликуют Microsoft и Netflix.

• Недельные запасы нефти сократились на комфортную величину – 3.1 млн баррелей, что превысило ожидания аналитиков, но не помогло ценам закрепиться на прежних уровнях. Отчасти это связано со смягчением позиции по Ирану.

• Российская валюта остается достаточно крепкой, но на ОФЗ вновь наблюдался слабый спрос, Минфину удалось разместить бумаги на 15.5 млрд из 25. Поддержку российскому рынку будет оказывать макростатистика.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 16.07.2019

- 16 июля 2019, 10:00

- |

• Министр финансов США Мнучин анонсировал еще один важный телефонный звонок по торговле с Китаем на этой неделе. Стороны несколько сменили тактику и вместо поездок сейчас предпочитают телефонные переговоры.

• Сезон отчетов в США стартовал для широкой общественности с результатов Citigroup. Один из ведущих банков США увеличил прибыль на акцию с 1.63 до 1.95 долларов, что является хорошим результатом, но вызвано скорее разовыми эффектами. Сегодня отчитаются другие лидер сектора, в том числе JP Morgan и Wells Fargo.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 15.07.2019

- 15 июля 2019, 10:00

- |

• Инвестиции в основной капитал, розничные продажи и промышленное производство Китая ускорились после замедления ранее. Рост ВВП в годовом выражении по итогам 2 квартала составил 6.2% по сравнению с 6.4% после 1 кв., но реакция на показатель умеренная на ожиданиях торговых переговоров.

• На этой неделе стартует новый сезон корпоративных отчетов в США. Крупнейшие компании начинают публиковать результаты 2 кв. 2019 года, первыми это сделают банки, которые зададут тон для остальных. Из-за противоречий в торговле и замедления макроиндикаторов инвесторы будут относиться к отчетам с особой внимательностью.

( Читать дальше )

На следующей неделе

- 12 июля 2019, 21:55

- |

Утренний комментарий по финансовым рынкам за 07.06.2019

- 07 июня 2019, 10:09

- |

— Цены на сырье и американские индексы восстанавливают позиции, а дополнительным локальным фактором поддержки является ПМЭФ.

— Китаю придется приложить максимум усилий, чтобы избежать расширения тарифов.

— Сальдо торгового баланса США в апреле незначительно улучшилось за счет снижения импорта, но на тот момент преобладали ожидания заключения торговой сделки, поэтому важно оценить статистику за май.

— Разнонаправленное движение индексов США и нефти долго не продлилось – котировки Brent возвращаются к росту, закрепляясь выше $62 за баррель. Moody’s отмечает, что цены могут вырасти сильнее при обострении конфликта США-Иран, что отмечалось нами ранее, но в качестве маловероятного сценария.

— Инфляция в РФ в мае сохранилась на уровне апреля, но замедлилась в годовом выражении до 5.1%, что позволяет ЦБ РФ перейти к снижению ключевой ставки несколько быстрее.

( Читать дальше )

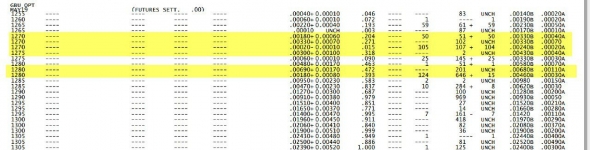

Здравствуйте! Все никак не могу понять, как в отчётах СМЕ по путам определять название контракта, например по фунту, открываю бюллетень и вижу несколько одинаковых страйков

- 01 июня 2019, 12:56

- |

Утренний комментарий по финансовым рынкам за 29.05.2019

- 29 мая 2019, 09:59

- |

• Конфликт США и Китая постепенно сосредоточился на технологическом секторе, что особенно опасно, так как рост последних лет преимущественно обеспечивался им. Пекин рассматривает возможность давления на Google, Microsoft, но в первую очередь страдает Apple.

• Доходность 10-ти летних облигаций США опустилась до 2.24% — это минимально значение с сентября 2017 при том, что ключевая ставка тогда была гораздо ниже.

( Читать дальше )

Утренний комментарий по финансвым рынкам за 28.05.2019

- 28 мая 2019, 09:48

- |

• Участники рынка из США и Великобритании вчера отдыхали, что значительно сказалось на ликвидности мировых рынков. Сегодня на торги в США повлияют не только трудности с Китаем, но и неопределенность относительно будущих соглашений с Японией и Европой.

• Цены на нефть растут в начале недели, в том числе вследствие увеличения военной активности в Ливии, добыча которой рискует сократиться на 95% к максимальным уровням 2019 года. Отметка $70 за баррель сейчас является определяющей для дальнейшей динамики.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 21.05.2019

- 21 мая 2019, 10:09

- |

• США внесли Huawei в черный список и сотрудничество с ней должны будут прекратить все американские партнеры, в том числе Google и производители полупроводников. Ответом Китая могут стать ограничения к Apple, на фоне чего растет вероятность продолжения коррекции индексов.

• Пауэлл в ходе своего выступления отметил, что давать оценку торговым переговорам преждевременно, то есть и дальнейших стимулов от регулятора ожидать пока рано, хотя сигналы к этому есть. Член FOMC Буллард, например, планирует агрессивнее настаивать на снижении ключевой ставки.

• Сырьевые цены попытались отвязаться от динамики мировых рынков, но не сумели. Потенциальное снижение спроса со стороны Китая важнее, чем перспективы продления сделки ОПЕК+ на второе полугодие 2019.

• Компания Русагро стала одним из лидеров фондовой секции после публикации сильного отчета за 1 кв. 2019. Считаем, что акции Русагро продолжат рост и достигнут 880-900 в течение года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал