отчеты МСФО

Отчетность банка ВТБ за 3 квартал оценивается слабо положительно - Синара

- 26 октября 2023, 17:29

- |

• Банк ВТБ опубликовал сокращенную отчетность за 3К23 по МСФО. Прибыль составила 86,1 млрд руб., что соответствует ROE в 16,4%.

• Финансовый результат за 3К23 — в русле ожиданий при чистой прибыли на 1% ниже нашего прогноза и на 3% ниже ожиданий рынка.

• Сокращение чистой прибыли полностью объясняется 15,3 млрд руб. убытка по неключевым статьям.

• При этом чистые процентные доходы превзошли ожидания, поскольку их снижение в сентябре было практически незаметным (-1% м/м).

• Стоимость риска на уровне 0,9% ниже ожиданий вполне оправдана. Доля неработающих кредитов уменьшилась за квартал с 4,5% до 3,7%, а их покрытие резервами улучшилось до 161% с 139% в 2К23.

В целом мы считаем отчетность слабо положительной, несмотря на несколько меньшую по сравнению с ожиданиями прибыль. В ходе сегодняшнего конференц-звонка мы сконцентрируем внимание на вопросе о чувствительности бизнеса ВТБ к динамике процентных ставок и ужесточению макропруденциального регулирования.ИБ «Синара»

( Читать дальше )

- комментировать

- Комментарии ( 0 )

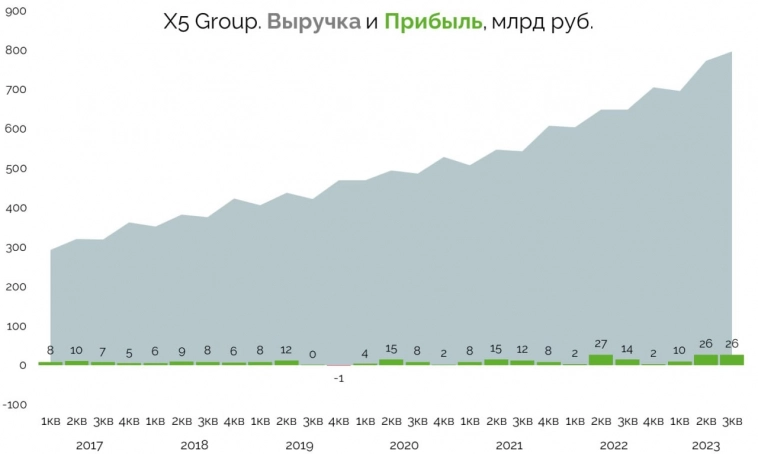

Отчет X5.

- 26 октября 2023, 15:51

- |

🍏Третий квартал г/г:

Выручка: 796 млрд руб. (+22,9%); Чистая прибыль: 25,7 млрд руб. (+85,9%);

EBITDA: 94 млрд руб.(+22,1%).

🍏За девять месяцев г/г:

Выручка: 2,26 трлн руб. (+19,2%);

Чистая прибыль: 61 млрд руб. (+43,2%);EBITDA: 256,7 млрд руб. (+8,4%).

Такое ощущение, что по прибыли и выручке это может быть лучший год за всю историю Х5.

На этом можно даже остановиться, так как все в плюсе.

Но есть еще несколько дополнений. В третьем квартале открылось 784 новых магазина, из них 262 жестких дискаунтера ( видимо Чижик). За год могут открыть суммарно 3000 – 3200 новых магазина. Это почти в 2 раза больше, чем у Магнита.

Чистая выручка Чижика увеличилась в три раза ( год к году) и составила 31 млрд за 3 квартал.

Так же В 3 квартале наблюдается рост валовой рентабельности до 24,8% с 24,3% годом ранее.

Выручка цифровых бизнесов выросла на 97 процентов, правда она занимает только 3,7 процентов от всей выручки, но доля будет расти.

( Читать дальше )

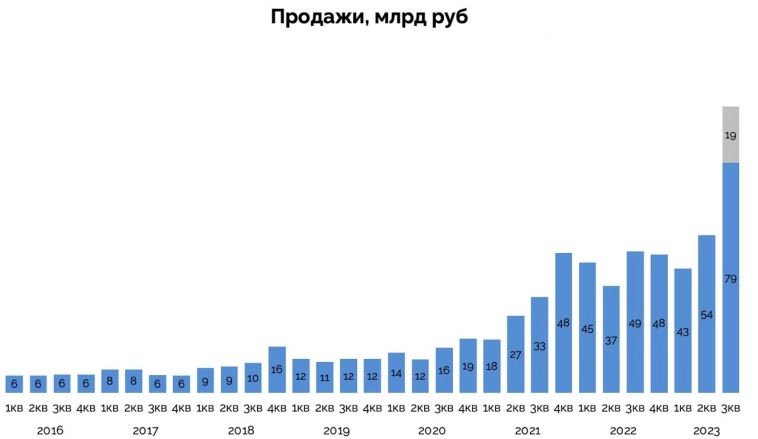

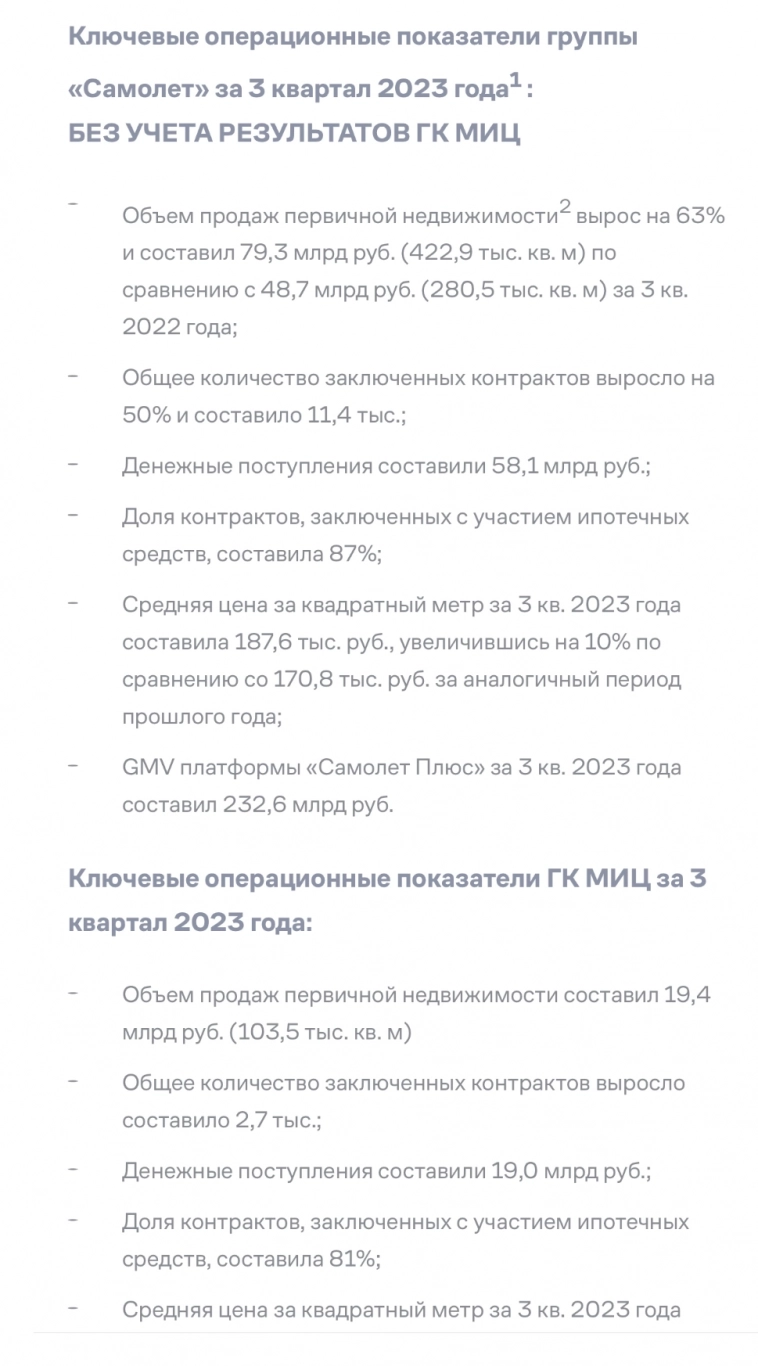

Самолёт отчитался за III квартал: продажи выросли в 1,5 раза

- 26 октября 2023, 11:50

- |

Результаты ожидаемы. Акции на открытии торгов прибавили более 1%, но к полудню растеряли рост и торгуются на уровне ~4110 руб.

Ключевые финансовые результаты:

• Выручка: +52% г/г, до 81,4 млрд руб.

• Скорректированная EBITDA: +61% г/г, до 19 млрд руб.

• Чистая прибыль: +41% г/г, до 10,3 млрд руб.

Ключевые операционные результаты:

• Продажи в натуральном выражении: +51% г/г, до 422,9 тыс. кв. м.

• Продажи в стоимостном выражении: +63% г/г, до 79,3 млрд руб.

Ещё 103,5 тыс. кв. м недвижимости на 19,4 млрд руб. продала ГК МИЦ, сделку по приобретению которой Самолёт закрыл в октябре.

💡Самолёт остаётся историей роста на российском рынке акций, а приобретение ГК МИЦ придаст импульс его бизнес-показателям. Участники рынка могут покупать акции в расчете на продолжение расширения бизнеса компании.

Наша целевая цена 1 акции – 5300 руб. #SMLT

#ВладимирЛящук

Самолет долетел до рекорда по выручке

- 26 октября 2023, 11:16

- |

Операционные и финансовые результаты за 9 месяцев крайне сильные на фоне выдачи ипотеки.

🥇Новые рекорды

Ажиотажный спрос повлиял на рост цен реализации недвижимости. Итог — рекорд в продажах как в метрах, так и в рублях.

💲Финансовые показатели

Выручка за III квартал прибавила 52% в сравнении с прошлым годом. Чистая прибыль составила 10,3 млрд руб. — больше чем за весь 2021 год!

📊Планы продаж Самолета

🟠Выход на 1600 тыс. кв. м.

🟠Выручка — 300 млрд руб.

🟠EBITDA — 70 млрд по итогам года,

Достижение планов, с учетом присоединения МИЦ — вполне реально.

Контракты и ипотека

Доля контрактов с ипотекой достигла 87%. Поэтому Самолет сильно зависит от ключевой ставки.

Напомним, что ЦБ неоднократно говорил, что видит перегрев на рынке недвижимости. С 1 января 2024 года первоначальный взнос вырастет до 30% (вместо привычных 10%).

🏠Что с рынком недвижимости?

🟠Прошедшие годы были удачными для девелоперов на фоне роста объемов продаж и цен на недвижимость.

🟠Главные спонсоры: низкие ставки и льготная ипотека.

( Читать дальше )

ГК Самолет - опер. результаты: выручка увеличилась на 52% до 81,4 млрд рублей в 3к 2023 года- компания

- 26 октября 2023, 09:27

- |

Группа «Самолет» (MOEX: SMLT) представила операционные результаты за третий квартал и первые девять месяцев 2023 года.

**Ключевые операционные показатели Группы «Самолет» за 3 квартал 2023 года:**

— Объем продаж первичной недвижимости вырос на 63% до 79,3 млрд рублей.

— Количество заключенных контрактов увеличилось на 50% до 11,4 тыс.

— Денежные поступления составили 58,1 млрд рублей.

— Средняя цена за квадратный метр увеличилась на 10% до 187,6 тыс. рублей.

— GMV платформы «Самолет Плюс» достиг 232,6 млрд рублей.

**Ключевые финансовые результаты за 3 квартал 2023 года:**

— Выручка компании выросла на 52% до 81,4 млрд рублей.

— Валовая прибыль увеличилась на 48% до 26,4 млрд рублей.

— EBITDA за год выросла на 61% и достигла 19,0 млрд рублей.

— Чистая прибыль возросла на 41% до 10,3 млрд рублей.

В компании отмечают рост спроса благодаря новым проектам, расширению географии и увеличению интереса к недвижимости.

X5: профит за счет стратегии развития

- 25 октября 2023, 14:27

- |

Компания опубликовала ожидаемо сильные финансовые результаты за III квартал и 9 месяцев 2023 г. Акции выросли на 0,8% и торгуются на уровне ~2420 руб.

Ключевые показатели за III квартал:

• Выручка: +22,9% г/г, до 796,2 млрд руб.

• EBITDA: +29% г/г, до 61,3 млрд руб.

• Чистая прибыль: +85,9% г/г, до 29,6 млрд руб.

👍 Рост выручки обеспечивается расширением торговых площадей (+8%) и увеличением LFL-продаж (+10,2%). X5 оптимизирует ценовое предложение и делает ставку на жесткие дискаунтеры Чижик, сокращая количество супермаркетов Перекресток.

👍 Рентабельность по EBITDA сохраняется в III квартале на уровне 7,7% (против 7,3% в III квартале 2022 г.), несмотря на значительное увеличение административных и коммерческих расходов (+24% г/г вследствие роста выплат сотрудникам и арендных платежей).

👍 Рост чистой прибыли обусловлен эффектом низкой базы прошлого года. За 9 месяцев 2023 г. компания заработала 71 млрд руб (+53% г/г).

По итогам IV квартала совокупная чистая прибыль X5 может превысить 100 млрд руб., т.к. завершение года – традиционно активный период для торговых сетей.

( Читать дальше )

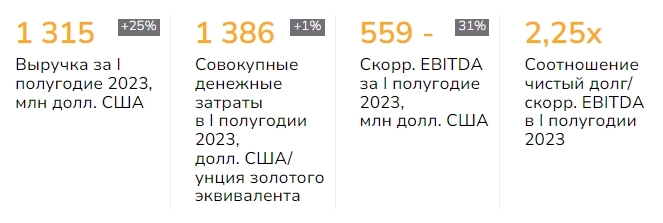

Выручка Полиметалла за 1п 2023г выросла на 25% до $1,315 млрд ($1,048 млрд в 1п 2022г)

- 25 октября 2023, 14:16

- |

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ

• Выручка за I полугодие 2023 года выросла на 25% и составила US$ 1 315 млн (US$ 1 048 млн в I полугодии 2022 года), из которых US$ 393 млн (30%) получено от операций в Казахстане и US$ 922 млн (70%) от операций в России. Средние цены реализации золота и серебра следовали динамике рынка: цена реализации золота выросла на 3%, а серебра не изменилась по сравнению с аналогичным периодом прошлого года. Годовое производство в I полугодии 2023 года увеличилось на 3% в сравнении год к году и составило 764 тыс. унций золотого эквивалента. Продажи золота выросли на 25% год к году до 570 тыс. унций, при этом продажи серебра увеличились на 19% до 10,4 млн унций. Разрыв между продажами и производством, в первую очередь на Кызыле, является следствием проблем с железнодорожным сообщением в восточном направлении. Ожидается, что к концу года данный разрыв будет устранен, так как Группа постепенно переходит на альтернативные транспортные маршруты.

• Денежные затраты Группы в I полугодии 2023 года увеличились на 11% по сравнению с I полугодием 2022 года и составили US$ 944 на унцию золотого эквивалента, что меньше нижнего значения годового прогноза затрат US$ 950-1 000 на унцию золотого эквивалента.

( Читать дальше )

X5 Group — вне конкуренции

- 25 октября 2023, 14:00

- |

Темпы роста выручки компании выше чем у Магнита. В III квартале Х5 прибавила 22,9%. Основные причины: рост сопоставимых продаж (LFL) и торговой площади.

📊Инвест цифры

🟠EBITDA и прибыль вышли в соответствии с нашими ожиданиями. Прибыль компании в III квартале — 25,7 млрд.

🟠Чистый долг/EBITDA без аренды — ниже 1х.

🟠Чистый долг/EBITDA с арендой — 2,5х.

💰Что там с дивидендами?

Пока возможности их платить нет. Но компания активно сокращает долг и участвует в M&A.

💲Что купили новенького?

Сеть «Виктория» в Калининградской области. В периметр сделки входят 118 магазинов совокупной торговой площадью 92 тыс. кв. м.

X5 Group выходят на Дальний Восток. В планах открытие магазинов «Чижик» и «Пятерочка».

Чего ждет ГИФ?

Важно дождаться публикации «списка системно значимых компаний» от правительства. Если Х5 Group туда попадет, то компания должна будет конвертировать ГДР в акции.

Тогда она сможет платить дивиденды.

( Читать дальше )

Финансовые показатели Х5 за 3 квартал сильные - Синара

- 25 октября 2023, 13:44

- |

X5 Retail Group раскрыла финансовые результаты за 3К23 по МСФО, которые отвечают ожиданиям по выручке и EBITDA.

Общие чистые продажи: +23% г/г до 796 млрд руб., что соответствует ранее опубликованным операционным результатам.

EBITDA (МСФО 17): +29% г/г до 61 млрд руб. (на уровне нашего и рыночного прогнозов), рентабельность по данному показателю: +0,4 п. п. в годовом сопоставлении до 7,7%.

Совокупный долг X5 на конец 3К23: 219 млрд руб., коэффициент чистый долг / EBITDA за 12 месяцев (МСФО 17): 0,8.

Представленные X5 Retail Group результаты в целом сильные, что отражает лидирующее положение компании на рынке, оптимальную для нынешних условий структуру форматов и высокую операционную эффективность. При этом отчетность соответствует ожиданиям, а текущие котировки, на наш взгляд, — перспективам компании. По акциям эмитента подтверждаем рейтинг «Держать». Мы также отмечаем, что развитие ситуации с применением закона о ЭЗО может сказаться на котировках X5.ИБ «Синара»

( Читать дальше )

X5 Group отчиталась за 9 месяцев 2023 года.

- 25 октября 2023, 11:21

- |

X5 Group показывает очень сильную отчетность. Ключевое в отчете – это рост рентабельности при одновременно высоких темпах роста выручки. Компании удалось нарастить валовую маржинальность, а также сдержать общие и коммерческие расходы. При этом компания не выплачивает дивиденды и снижает долговую нагрузку, что уже отражается на чистых финансовых расходах, которые снизились на 41%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал