опцион

Золото. Воспоминания о будущем

- 09 июня 2015, 08:02

- |

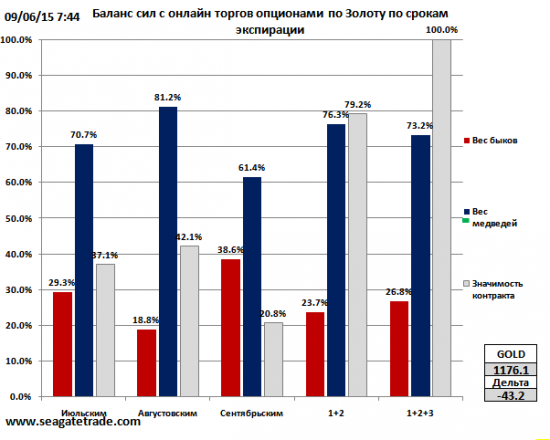

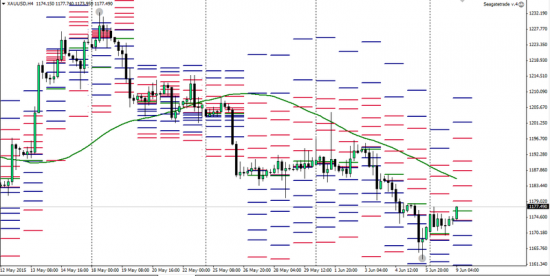

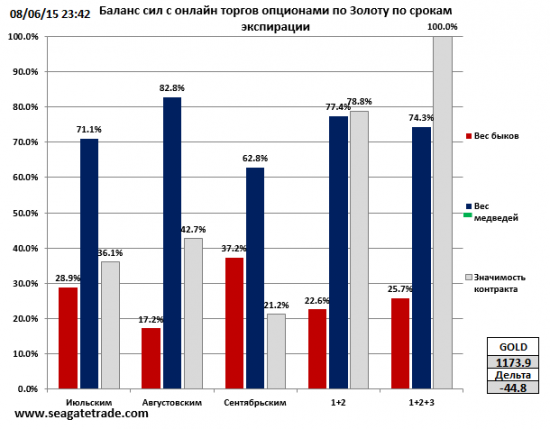

пересчет с онлайн торгов опционами американского типа по Золоту на СМЕ

«Медведи» входят в зону разворота — весА подходят к значениям 75 — 80 %% пора к 1190 (для начала) идти

ждем открытия Москвы и Европы....

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 32 )

Золото. "Медведи" входят в "зону разворота" 09.06.2015

- 09 июня 2015, 00:00

- |

по результатам опционного анализа… (текущие даннные по состоянию с онлайн торгов на СМЕ)

разбалансировка весов закончилась… «медведи» вошли в «зону разворота»....

Исчезла вариационная маржа по опциону

- 04 июня 2015, 13:45

- |

Торговал с утра опцион на фьючерс сбербанка 7250 PUT. Заработал свои деньги и перешёл тороговать в другой опцион. Какое-то время вариационная маржа отображалась по обоим инструментам, как вдруг всё накопленное на 7250 PUT исчезло. В строке стоит 0. Подожду, конечно, промежуточного клиринга, там посмотрим. Но что-то не радует такой расклад. Это вообще чей косяк? Биржи или брокера?

Кто-нибудь сталкивался с таким?

Снижение ГО на рынках Биржи. Нулевой сбор по неэффективным транзакциям по опционам.

- 04 июня 2015, 11:09

- |

Начать торговать на Московской Бирже стало еще проще!

С 8 июня минимальные ставки гарантийного обеспечения (минимальная сумма-залог для совершения сделки) снижены сразу на трех рынках: валютном, фондовом и срочном!

Теперь минимальное требование к обеспечению:

— На валютном рынке снизится с 11 до 9% от суммы сделки;

— На срочном по фьючерсу рубль/доллар – с 11 до 9%, на индекс РТС – с 15 до 10%, на индекс ММВБ – с 14 до 10%;

— На фондовом рынке обеспечение по наиболее ликвидным бумагам (голубым фишкам) – снизится с 18 до 15%.

И еще одна хорошая новость для алго-опционщиков! Биржа ввела нулевой сбор по неэффективным транзакциям по опционам, теперь их можно котировать без оглядки на размер биржевого сбора !

Успешных вам сделок! Не забывайте делать свой прогноз по цене на нефть moex.com/konkurs_prognozov

НОВИЧКАМ! Опционы, как альт-ива фьюча, как уберечься от слива.

- 24 мая 2015, 09:58

- |

НОВИЧКАМ! Опционы, как альт-ива фьюча, и защита от слива. ВНИМАНИЕ!!! Никакие хитроумные стратегии я вам не предлагаю изучать и более того — ЗАБУДТЕ про них. Они вам для начала не нужны!!!

Ну когда уже с год другой по тусуетесь в опционах и поймете как двигаются фьючи, то тогда можно и риски повысить.

Конкретика.

Я сам сижу на фьючах. Но перехожу на опционы. Рассматриваю опционы, как стабильный заработок не приносящий больших убытков как на фьючах. Оставшийся депо конечно буду использовать в интрадее на фьючах, чтобы прожить время до экспирации (я же не работаю уже).

… Действия.

1- Самое первое — это выбор брокера. Выбор брокера это самая большая «прибыль» для новичков. Условия выбора брокера->

Т.к. опционы долгоиграющие, то нужен брокер который не берет денег каждый день. Купили/продали опцион и ждите 3-и месяца.

И за это время у вас со счета не должен брокер ничего списывать… правда есть одно НО. Все брокеры ежемесячно

( Читать дальше )

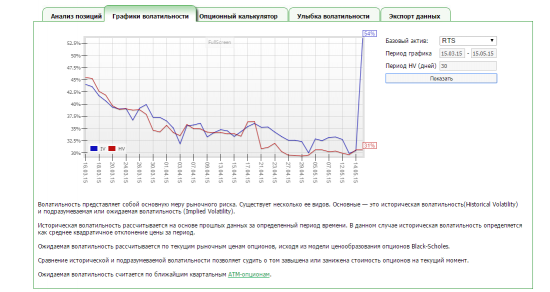

Кривая волатильности и ее влияние на выбор опционной позиции.

- 23 мая 2015, 12:53

- |

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

( Читать дальше )

Временной распад. Типичная ошибка при его сборе :-)

- 23 мая 2015, 12:49

- |

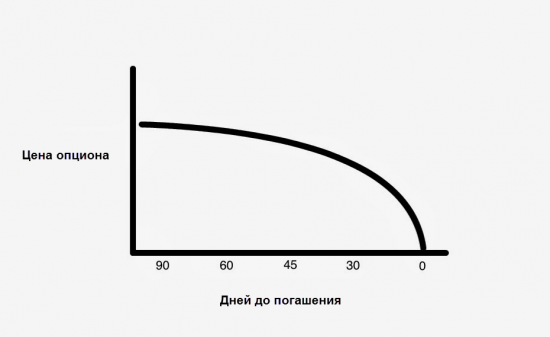

Уверен, что все начинающие опционщики знакомы с графиком, показывающим экспоненциальное уменьшение стоимости опциона за последние 30 дней до погашения.

Также уверен, что у людей, которые видят этот график в первый раз, сразу возникает идея продавать путы и коллы «без денег» с маленьким сроком до погашения. В виде «голой» продажи, или в виде спредов, и собирать временной распад у лузеров, которые такие опционы покупают.

Круто! Скоро мне «накапает» много бабла :-)

Знаете ли вы, что это классическая ошибка продавцов опционов? Этот график показывает временной распад только опционов «около денег».

Временной распад опционов «без денег» не похож на временной распад опционов «около денег»!

Опционы «без денег» не только «распадаются» различно от опционов «около денег», но они также незначительно изменяются в цене при приближении к погашению.

( Читать дальше )

Греф (Сбербанк) предложил выплачивать страховку по вкладам один раз в жизни. Лозунг - Сбербанк должен быть раздроблен!

- 15 мая 2015, 19:45

- |

Серийных убийц, безусловно, необходимо находить и судить по всей строгости закона. Вряд ли кто-то станет с этим спорить. А вот как поступать с «серийными вкладчиками»? Менять ли ради них систему страхования вкладов? Тут возможны варианты. И все они не слишком понравятся большинству населения.

Система страхования вкладов — лучшее, что россияне знают о российской банковской системе, — подверглась второй ментальной атаке за последние пару месяцев. Раньше в СМИ просочились сведения, что правительство рассматривает варианты отказаться от выплаты процентов по вкладам в рамках существующей страховой суммы 1,4 млн рублей или покрывать только 90% от суммы вклада гражданина, оставив 10% ответственности за выбор банка на самом клиенте. Тогда Банк России и Минфин поспешили заверить, что они против такой инициативы.

( Читать дальше )

Вопрос по новым правилам исполнения опционов:

- 15 мая 2015, 11:47

- |

По майским.

Спс.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал