SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Все ждут гэпа...

- 28 декабря 2012, 21:43

- |

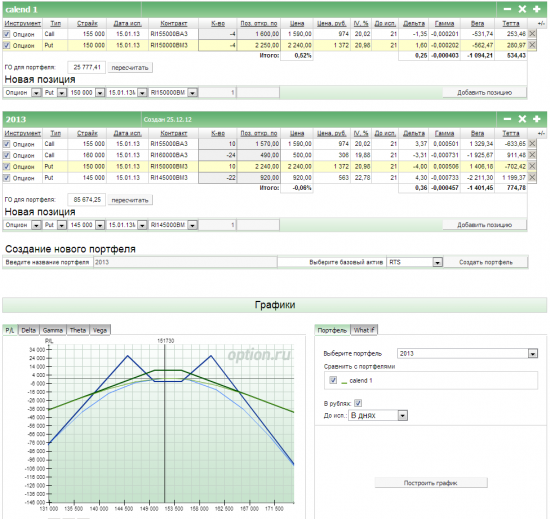

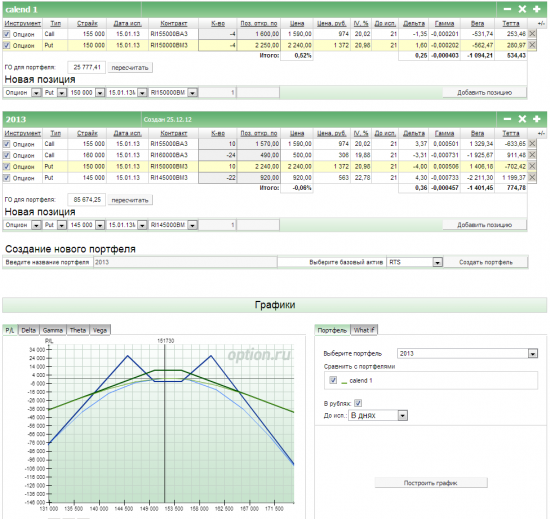

Все ждут гепа на открытие рынка в январе, как никак неделю будем отдыхать, но у меня сложилась противоположная позиция. Можно, конечно, и надо сегодня закрыть, но так не интересно...

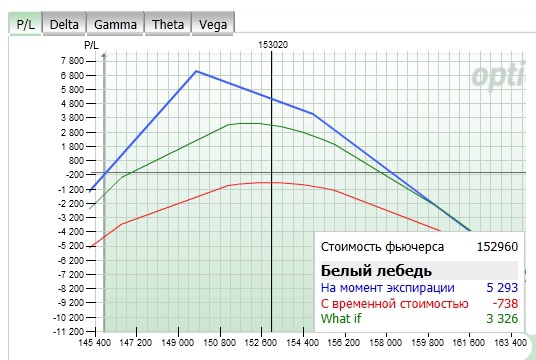

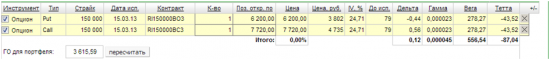

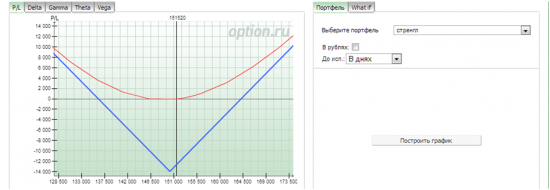

Красная линия — это на сегодня результат, зеленая — что будет на вечер 8 января 2013. Меня устраивает...

ГО всего занято на 29,5 тыс. руб., всего средств на счете 57954,33 руб. — вот это и будет моя отправная точка (писал ранее — http://smart-lab.ru/blog/93858.php).

Сейчас кроме маленького опционного счета нет ничего и думаю первые полгода не будет, но я готовлюсь. Это продолжение пути, или начало нового...

Что будет дальше? Интересно! Всем интересного пути…

- комментировать

- Комментарии ( 22 )

Лебеди уходящего года. Воспоминания с улыбкой и благодарностью.

- 27 декабря 2012, 14:05

- |

Предыдущий пост был попыткой «построить стену», на которой бы размещались граали. )))

Этот пост — попытка создания стены для чучел, надеюсь, птиц...

Потом снесет крышу… и с домом «получится как всегда» или лучше)))

И, конечно же, в конце поста есть вопрос, поэтому людей с «определенной кармой» заранее прошу воздержаться от комментариев или сразу закрыть этот пост.

То, что птицы будут, было заранее понятно по многим причинам. Удивило не их наличие или характер, а буквально предельная концентрация — все произошло дней за 30 на границе двух осенних месяцев. Видимо, перелет у них был (интересно, в какие страны?). )))

Орнитология 2012 года в хронологическом порядке:

1. Первой прилетела птица под именем «Операторская ошибка» — сделка сразу по открытию монитора ночью против системы. Называется «Дорвался до компа — нажал не ту кнопку не в то время». Без комментариев.

2. Вторая была от любимого брокера, нежно потребовавшего закрыть позу до экспирации, т.к. фьюч поставочный и… В результате пришлось мужескою рукою закрыть сделку в убыток и наблюдать как цена движется в нужном направлении. Наверное, правильным ответом на вопрос «А почему раньше не сказали?» будет вопрос «А почему сам не спросил?». Тем не менее, детские иллюзии рассеялись и унесли с собой целый класс интересных стратегий, связанных с движениями в последние дни перед экспирацией.

( Читать дальше )

Этот пост — попытка создания стены для чучел, надеюсь, птиц...

Потом снесет крышу… и с домом «получится как всегда» или лучше)))

И, конечно же, в конце поста есть вопрос, поэтому людей с «определенной кармой» заранее прошу воздержаться от комментариев или сразу закрыть этот пост.

То, что птицы будут, было заранее понятно по многим причинам. Удивило не их наличие или характер, а буквально предельная концентрация — все произошло дней за 30 на границе двух осенних месяцев. Видимо, перелет у них был (интересно, в какие страны?). )))

Орнитология 2012 года в хронологическом порядке:

1. Первой прилетела птица под именем «Операторская ошибка» — сделка сразу по открытию монитора ночью против системы. Называется «Дорвался до компа — нажал не ту кнопку не в то время». Без комментариев.

2. Вторая была от любимого брокера, нежно потребовавшего закрыть позу до экспирации, т.к. фьюч поставочный и… В результате пришлось мужескою рукою закрыть сделку в убыток и наблюдать как цена движется в нужном направлении. Наверное, правильным ответом на вопрос «А почему раньше не сказали?» будет вопрос «А почему сам не спросил?». Тем не менее, детские иллюзии рассеялись и унесли с собой целый класс интересных стратегий, связанных с движениями в последние дни перед экспирацией.

( Читать дальше )

Поздравляю всех с новым годом!!! Идеи на 2013 год.

- 27 декабря 2012, 13:42

- |

Ну вот и подошел к финишу 2012 год! Для начала хотелось бы поздравить всех смартлабовцев и пожелать бурного празднования сей исторической даты!

Конец света миновал и надо думать как жить дальше. Подводил итоги года, по всем своим начинаниям могу поставить себе твердую 4-ку. Говоря именно про рынок опробировано достаточное количество опционных схем и каждый раз мои попытки создать не что «безубыточное» проваливались. Вместе с этим когда я принимал на себя рыночный риск я зарабатывал. Поэтому думаю в будущем году увеличить порцию риска в своей торговле и вернуться в направленные схемы с усреднением которые в большинстве случаев давали отличные результаты. Ну и закрутить эти схемы планирую «опционным гайками». Формировать направленные позиции планирую через «броню» опционного распада от продаж. Вот как то так просто и без хитросплетений.

Успехов всем!!!

Конец света миновал и надо думать как жить дальше. Подводил итоги года, по всем своим начинаниям могу поставить себе твердую 4-ку. Говоря именно про рынок опробировано достаточное количество опционных схем и каждый раз мои попытки создать не что «безубыточное» проваливались. Вместе с этим когда я принимал на себя рыночный риск я зарабатывал. Поэтому думаю в будущем году увеличить порцию риска в своей торговле и вернуться в направленные схемы с усреднением которые в большинстве случаев давали отличные результаты. Ну и закрутить эти схемы планирую «опционным гайками». Формировать направленные позиции планирую через «броню» опционного распада от продаж. Вот как то так просто и без хитросплетений.

Успехов всем!!!

Кирилл Ильинский - Ну очень интересно, а самое главное полезно.

- 26 декабря 2012, 18:13

- |

Стаж человека внушает доверия. :)

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

Кирилл Ильинский, основатель и Chief Investment Officer управляющей компании Fusion Asset Management (London). Стратегии компании основаны на использовании серьезных исследований финансового рынка, и для этого господин Ильинский собрал команду экспертов в области управления рисками и систематической торговли активами (systematic trading). К.Ильинский начал свою банковскую карьеру в 2000 году в американском Chase Manhattan (позже JP Morgan Chase), и проработал в этом банке четыре года, вплоть до создания Fusion Asset Management. К.Ильинский начал работать в Chase в должности заместителя начальника аналитического управления экзотических продуктов для рынков Европы и Азии. Затем он перешел в market-making отдел деривативов на индексы акций европейских компаний, где руководил дельта-хеджированием и количественными стратегиями proprietary trading. В течение этого времени К.Ильинский придумал модель «Credit Risk Reversal» для хеджирования кредитных опционов и деривативов на акции. В 2003 он был одним из основателей JP Morgan Debt-Equity Relative Value Group. Господин Ильинский имеет степень кандидата наук по математической физике (1994). После защиты диссертации с 1994 по 2000 гг. работал исследователем на физическом факультете Бирмингемского университета (Великобритания). Во время своей академической работы, К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы применения методов теоретической физики в моделировании процессов на финансовом рынке. В частности, К.Ильинский разработал подход к неравновесному ценообразованию на финансовые активы на основе теории калибровочной инвариантности, и опубликовал в издательстве Wiley & Sons книгу (2001).

( Читать дальше )

анализ прошедшего года (и ответы на вопросы)

- 26 декабря 2012, 15:11

- |

немного затянул с ответами, сорри гайз.

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

некоторые итоги идей по 2012 и опционные мысли на 3.13.

- 26 декабря 2012, 12:22

- |

приветсвую!

Полагаю, что волатильности в опционах на доллар, очень любопытно сейчас

«как бы» заниженны.

Например,

CALL 31250 биржевая вола= 6,9

CALL 31500 биржевая вола =7,1

при этом наблюдается ЗНАЧИТЕЛЬНОЕ контанго между долларом на

споте=30,55 и Si в 3.13.13=31.0

это как бы намекает на «миспрайсинг»

на большой открытый интерес, на ставки которые происходят в валютах.

Да действительно ОФЗ в 2012, устроили жару.

И все, вроде как готовяться к потоку керри трейд

( о котором я не раз ДО его начала говорил чуть ли не прямым текстом на РБК.)

от иностранцев через ЕВРОКЛИР систему..

и доллар, как и ожидалось упал от 33.

Да действительно Нефть могла бы и рвануть повыше, если бы не президент демократ в США и безработица.

( Читать дальше )

Полагаю, что волатильности в опционах на доллар, очень любопытно сейчас

«как бы» заниженны.

Например,

CALL 31250 биржевая вола= 6,9

CALL 31500 биржевая вола =7,1

при этом наблюдается ЗНАЧИТЕЛЬНОЕ контанго между долларом на

споте=30,55 и Si в 3.13.13=31.0

это как бы намекает на «миспрайсинг»

на большой открытый интерес, на ставки которые происходят в валютах.

Да действительно ОФЗ в 2012, устроили жару.

И все, вроде как готовяться к потоку керри трейд

( о котором я не раз ДО его начала говорил чуть ли не прямым текстом на РБК.)

от иностранцев через ЕВРОКЛИР систему..

и доллар, как и ожидалось упал от 33.

Да действительно Нефть могла бы и рвануть повыше, если бы не президент демократ в США и безработица.

( Читать дальше )

Опционная поза RTS-3.13

- 26 декабря 2012, 05:35

- |

Господа хорошие, здравствуйте.

Вот хочу посоветоваться. Читал на смарте разные топики, многие склоняются к гепу после НГ, я солидарен и т.п.

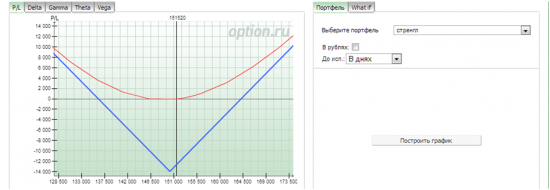

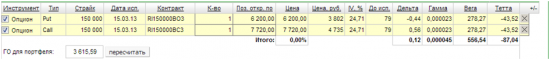

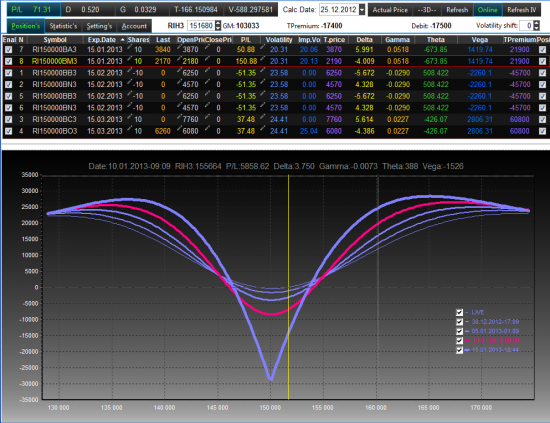

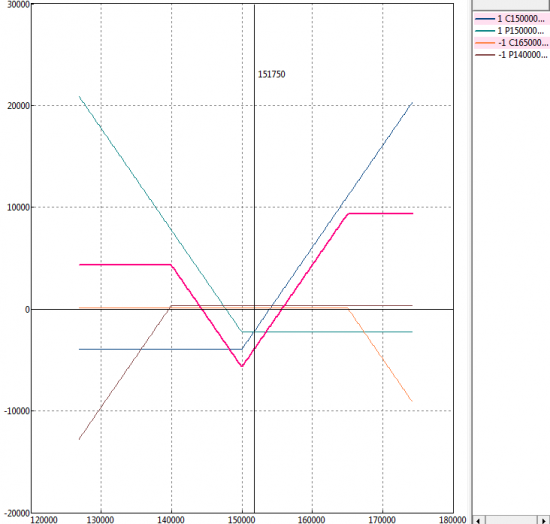

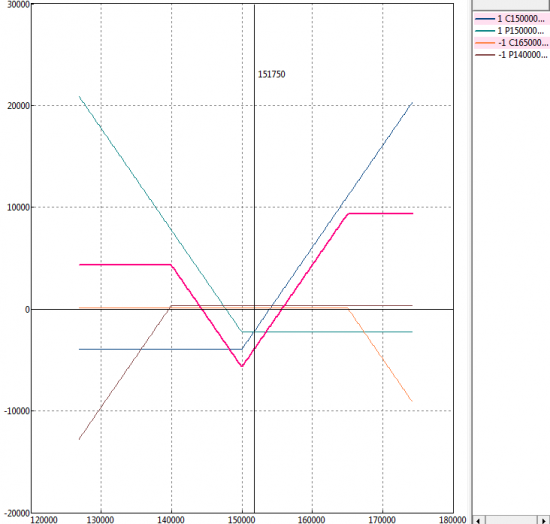

Поза для рассмотрения. Для примера беру минимальное количество.

Купить, так сказать, волу либо чисто опционами, либо синтетикой на мартовской экспирации.

( Читать дальше )

Вот хочу посоветоваться. Читал на смарте разные топики, многие склоняются к гепу после НГ, я солидарен и т.п.

Поза для рассмотрения. Для примера беру минимальное количество.

Купить, так сказать, волу либо чисто опционами, либо синтетикой на мартовской экспирации.

( Читать дальше )

Новогодний опционный коктель

- 25 декабря 2012, 19:40

- |

Поколдовав в мониторе стратегий, бегло посмотрел сотню вариантов — пришла идея: играю спред календарного бек спреда январь/февраль против спреда (тоже календарного) февраль/март.

История простая — поймать возможный новогодний геп не поймав при этом лося на времянном распаде.

Фактический покупаю дешевый январь по 20 воле — это гамма моей стратегии, продаю двойную дозу февраля — это моя тета за новогоднии каникулы и вега — покупка порции марта.

Вот такой новогодний опционный коктель )

Поздравляю всех опционных трейдеров с наступающим Новым Годом !

( Читать дальше )

Опционная позиция на зимние каникулы.

- 25 декабря 2012, 17:38

- |

То что январь в 80% случаях начинается с хорошего гепа ни для кого не секрет.

В связи с этим позникает борьба жадности и страха.

Жадность тебе говорит, что ты должен заработать на таких движениях неплохие деньги.

А страх, наоборот говорит, что потерять можно очень прилично если держать однонаправленную позицию.

Тут на помощь трейдерам приходят опционные стратегии.

Вот и в этот раз я подумываю взять небольшую позицию себе на празднички.

( Читать дальше )

В связи с этим позникает борьба жадности и страха.

Жадность тебе говорит, что ты должен заработать на таких движениях неплохие деньги.

А страх, наоборот говорит, что потерять можно очень прилично если держать однонаправленную позицию.

Тут на помощь трейдерам приходят опционные стратегии.

Вот и в этот раз я подумываю взять небольшую позицию себе на празднички.

( Читать дальше )

Rts_2013 Опционная конструкция

- 25 декабря 2012, 17:26

- |

Можно выдавить процентов 5- 10 после праздников

7007.su/archives/1227

www.option.ru/analysis/option?shportf=58f5c4e154682dcc3fcc0c9320c43a3c#position

7007.su/archives/1227

www.option.ru/analysis/option?shportf=58f5c4e154682dcc3fcc0c9320c43a3c#position

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал