опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Тех.Анализ, фьючерсы, опционы.

- 22 февраля 2018, 09:20

- |

Всем привет друзья, какие интересные протоколы вышли..

на них Сипи вверх, а ночью отрисовали импульс вниз! если движение закрепится — то биг бадабум опять замаячит на горизонте.

вернее он там уже мачит ))

********************

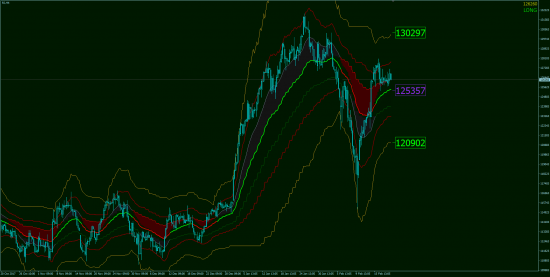

RI

( Читать дальше )

- комментировать

- Комментарии ( 88 )

Опционы для Гениев (вести с полей)

- 21 февраля 2018, 12:19

- |

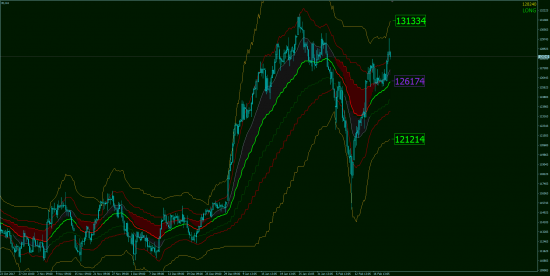

Итак. 21.02.18 9:40 и сегодня могут открыться торги фьючем РИ, а у нас там проданы колы. И что мы видим. 9 недельных опционов и один день до экспари. Если судить по дельте 127500 страйка, то вероятность туда дойти 31%. У нас есть план. Но я бы хотел сделать парочку запасных планов, так, что бы не было косяков. Напомню, что мы приготовили план и поставили его на окно, следующего содержания. Часовая свеча пересекает страйк (почти как реку Рубикон) покупаем 9 фьючей, пересекает обратно, продаем. Судя по истории у нас за час цена гуляет по 500п. Так что мы готовы потерять 9*500=4500. Чтобы закрыть такие убытки надо продать еще опционов, а они будут стоить рублей по 650. И один такой проход будет добавлять 7, потом 16, потом 32 опционов. Три таких прохода и конец игре. Такой переход через Рубикон, не знаю как вам, но нам с женой это дорого. Поэтому мы забьем еще один план. Что если мы не будем ждать часа, а как только цена придет на страйк, начнем мягкий ДХ. То есть на 127500 купим 5 фьючей и по ходу движения в нашу сторону будем их докупать до 9 + еще допродадим опционов и с учетом их дельты будем докупать. Ну и если цена пойдет обратно, то продавать. То есть сделаем сетку через каждые 100п. Конечно, если цена пройдет одним гепом, без откатов и соберет 9 наших ордеров, то все ок. Мы час разделили на 10 частей, через каждые 100п покупаем, приходим на 500п вверх, но средняя цена наших фьючей, уже не 4500, а 750 (если я правильно посчитал и если мы от ЦС покупать начали). Но тут мы уже от часа не зависим, а зависим от 10 минутного графика. А на 10 минутах средняя свеча как раз 100п. И она может остановиться между 127500 и 127600 и сделать так 6 раз за этот час. И все. И цена не ушла и 600п в минус. Но при этом мы продадим только один фьюч за 500 и продолжим игру. В общем фокус тут в том, на какую волатильность мы нарвемся в БА. И где она будет выше в 10 минутах или в часе. А так же как она соотносится с волатильностью опциона.

( Читать дальше )

Покупка путов ртс!

- 21 февраля 2018, 10:18

- |

Экспирация: завтра

Страйк: 122500

Цена: 100

ezmany

Тех.Анализ, фьючерсы, опционы.

- 21 февраля 2018, 09:01

- |

Всем привет друзья, весь мир затаился, все ждут что будет с сипи.. а сипи пока не показывает роста.

на американском счете изменения.

********************

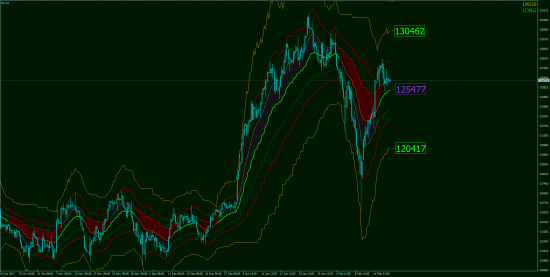

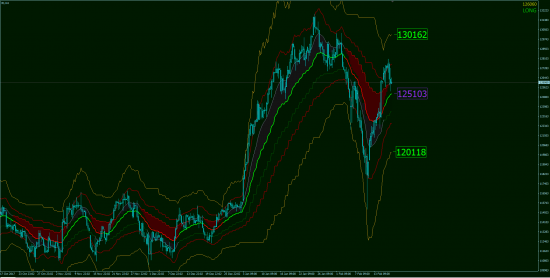

RI

( Читать дальше )

Опционы. Кондор. Откупать ли проданные ноги?

- 20 февраля 2018, 12:17

- |

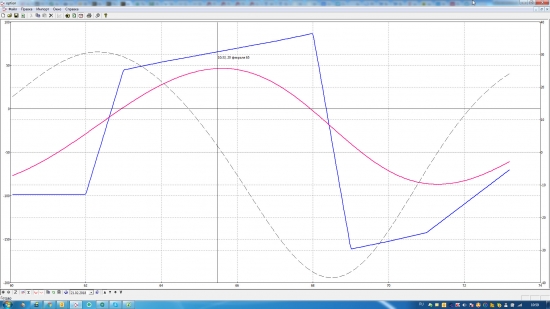

Возникло небольшое желание обсудить один конкретный технический момент опционной торговли.

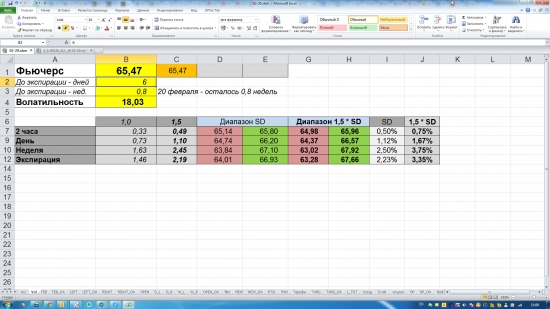

Для начала приведу позицию, до которой я доигрался на данный момент. Опционы Брент, серия — 26 февраля. Все рассуждения привожу на 10:33 МСК, иначе придётся постоянно подправлять и корректировать. Сразу оговорюсь, что привожу позицию НА ЗАВТРА. Сегодня уже наступило, оно мне неинтересно.

Как видно, классический скошенный кондор 62/63/68/69, правда, кривой, несимметричный, с дополнительным правым длинным крылом. Почему такой — потому что не теория или какая там игра ума, просто получился в процессе реальной торговли.

Текущая цена фьючерса = 65,47. Разумеется, за время написания поста она куда-то убежит. Или нет. Я не знаю.

Перед тем, как задавать свои вопросы (к себе и к моим уважаемым читателям), рассмотрю вероятное движение к экспирации (26 февраля). Использую свою любимую лоховскую табличку.

( Читать дальше )

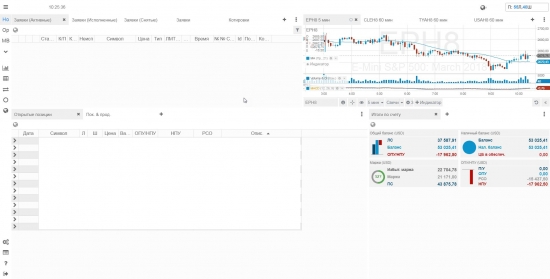

Стресс-тест стратегии на падении S&P500

- 20 февраля 2018, 10:32

- |

Всем привет.

Рынок более менее успокоился. В совокупности по всем счетам на данный момент просадка около — 20%.

Сейчас пошагово опишу свои действия.

У меня были открыты позиции на E-mini S&P500. Был набран сложный портфель, из проданных более дальней серии и купленных более близкой.

Когда рынок упал 06.02.2018 (вторник), на купленные позиции ближайшей экспирации 07.02.2018 (среда) и 09.02.2018 (пятница), я создал спреды. Т.е. , если был куплен пут со страйком 2500 с экспирацией в среду, до падения, то я продавал пут со страйком 2495 той же серии после падения. Создал «медвежий пут спред». Делалось это для того, чтобы не потерять прибыль при экспирации.

Счет 06.02.2018 (во вторник) показывал: https://smart-lab.ru/blog/450243.php, непонятно что.

07.02.2018 (среда) он уже показывал такой результат (+ 7.39%):

08.02.2018 (четверг) был результат (+24.88%) :

( Читать дальше )

Тех.Анализ, фьючерсы, опционы.

- 20 февраля 2018, 08:12

- |

Всем привет друзья, на смартлаб возвращаются адекватные авторы, это не может не радовать!

********************

RI

( Читать дальше )

Тех.Анализ, фьючерсы, опционы.

- 19 февраля 2018, 09:15

- |

Всем привет друзья, ну что жизнь успокаивается? вола спадает?

хорошо то как! )) бадабум откладывается!

********************

RI

( Читать дальше )

Опционы для Гениев (практика 1)

- 18 февраля 2018, 12:49

- |

Я запустил две стратегии Г2. На месяце и недели. Выкладываю сделки. Картинки пока выложить не могу. Выложу в следующем отчете.

15.02.2018 |

13:40 |

RI127500BB8D |

Продажа |

1360 |

6 |

16.02.2018 |

13:06 |

RIH8 |

Купля |

127940 |

8 |

16.02.2018 |

13:06 |

RI127500BB8D |

Продажа |

1860 |

2 |

16.02.2018 |

13:06 |

RI120000BN8D |

Купля |

110 |

2 |

16.02.2018 |

14:58 |

RIH8 |

Продажа |

127390 |

8 |

16.02.2018 |

15:02 |

RI127500BB8D |

Продажа |

1480 |

1 |

Это недельный. План 8160. При первом пересечении пришлось продавать два опциона и так как это был перебор, то я купил два по 110

15.02.2018 |

13:38 |

RI127500BC8 |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал