SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

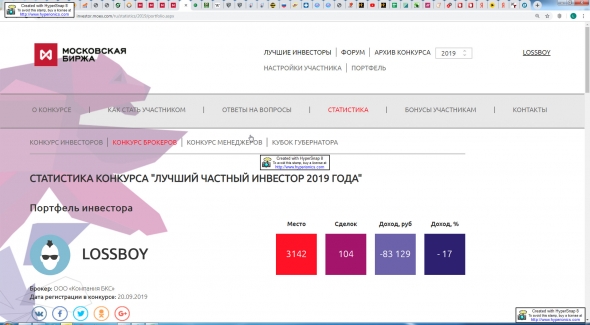

ЛЧИ. Глубокое Погружение Продолжается. Мои Ощущения. LIVE.

- 02 октября 2019, 13:04

- |

Друзья мои.

Ну раз уж так получиЛось, что я вылез в открытое пространство и не зассал торговать публично, то не мешало бы и поделиться своими ощущениями.

Что сказать? Если коротко — лошу. Хорошо лошу. Симпатичненько так.

Что я имею (точнее, что меня имеет) на данный момент?

Да-да, я ловил отскок в нефти. Не поймал пока. Почему я ловлю?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 74 )

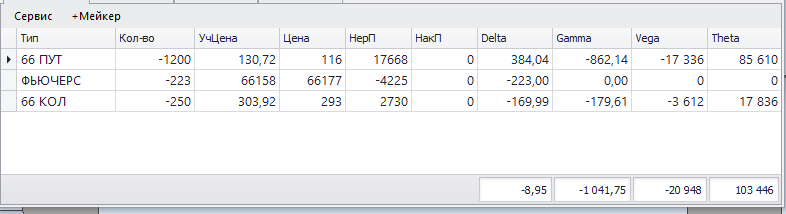

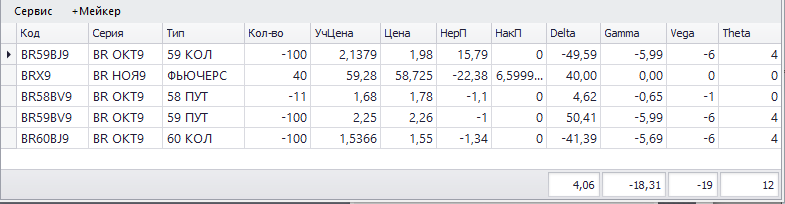

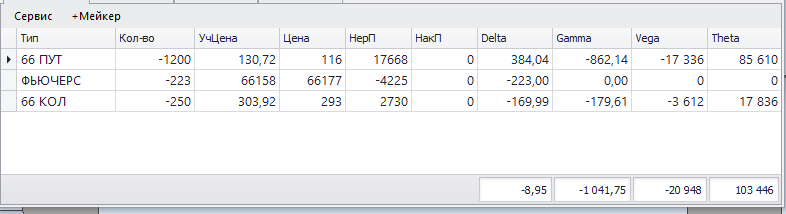

иГРЫрАЗУМа 2019:Скучно и опасно.

- 02 октября 2019, 12:45

- |

Все коллеги куда-то разбежались и приумолкли. Приходится скучать и опасаться в одиночестве. Рынок вынуждает продавать волатильность и старательно дельта-хеджить проданное, а это всегда скучно и опасно.

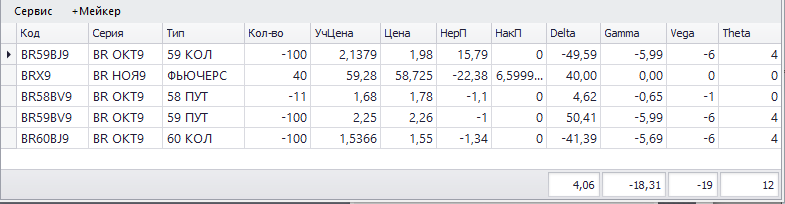

Сейчас имею в завтрашнем си вот это:

gyazo.com/fa659bdd38feefb9eedefecf5947bd44

В нефти вот это:

gyazo.com/bc2931b8ec1329c61586c1d7d4e69273

( Читать дальше )

Сейчас имею в завтрашнем си вот это:

gyazo.com/fa659bdd38feefb9eedefecf5947bd44

В нефти вот это:

gyazo.com/bc2931b8ec1329c61586c1d7d4e69273

( Читать дальше )

Создаём рынок волатильности по теории оптимальной улыбки (Market Making Volatility by STO)

- 02 октября 2019, 12:39

- |

Сегодня мы будем выступать в качестве поставщика бесконечной ликвидности по опционам. То есть мы будем безотказно играть в игру с нулевой суммой так, чтобы, как минимум, не проиграть, а это возможно только в том случае, если мы будем продавать и покупать волатильность по цене, соответствующей седловой точке в игре покупателя и продавца, то есть по цене GTO (game theory optimal). Иными словами, мы будем заниматься непосредственно pricing'ом опционов, назначая цены put'ам и call'ам, таким образом, чтобы ни одна стратегия и ни один набор случайных, стохастических стратегий не мог получить положительное преимущество при игре с нами.

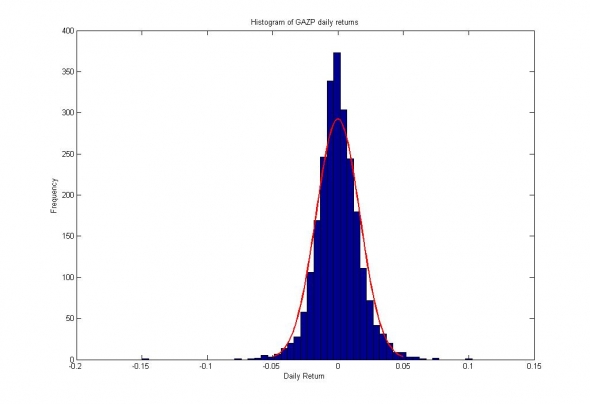

Чтобы назначать цену волатильности, для начала, не плохо было бы принять какую-либо модель волатильности. Например, это может быть модель случайного процесса, подчинённого логистическому распределению:

Рис.1. Распределение логарифмических приращений цен акций ПАО Газпром и их аппроксимация логистическим распределением.

или распределению Лапласа:

( Читать дальше )

Опционные портфели ЛЧИ

- 01 октября 2019, 18:46

- |

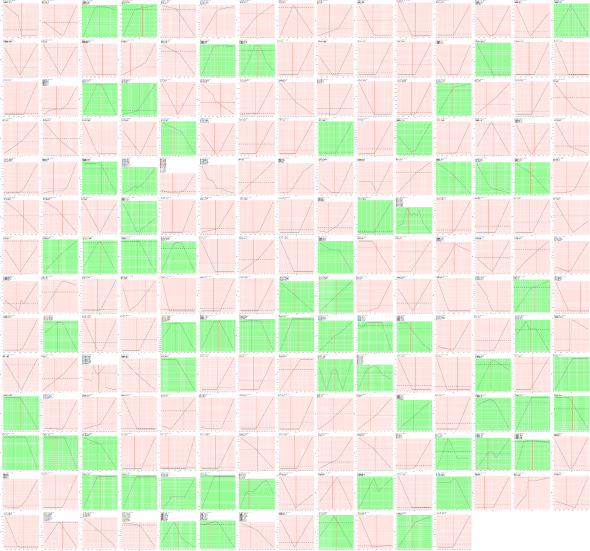

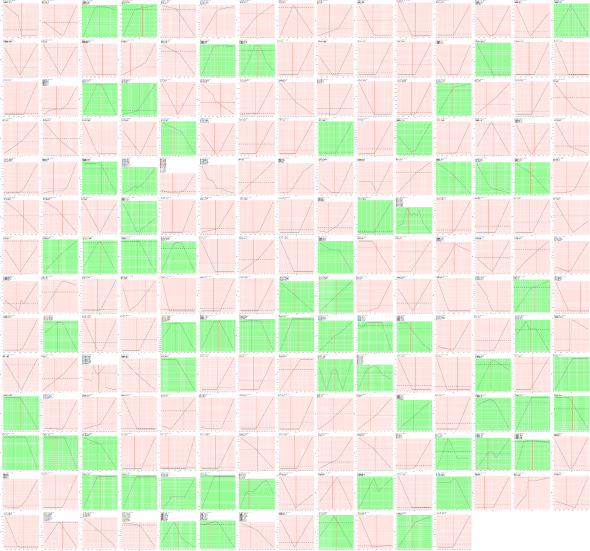

Копаясь в скриптах по анализу сделок участников ЛЧИ, намайнил свежую картинку портфелей участников.

Большую, четкую картинку можно скачать тут. Смотрите, критикуйте и предлагайте советики.

Ну а сам сервис по анализу сделок участников ЛЧИ, мы с AlexeyTikhonov пока в чувства не привели. Да и не знаем нужно ли?

Большую, четкую картинку можно скачать тут. Смотрите, критикуйте и предлагайте советики.

Ну а сам сервис по анализу сделок участников ЛЧИ, мы с AlexeyTikhonov пока в чувства не привели. Да и не знаем нужно ли?

Об опционных спредах в ликвидных фишках ФОРТС.

- 30 сентября 2019, 18:38

- |

Данные ниже приведены для колл опционов.

Брент, центральный страйк 61. Лучший бид=2,06, лучший аск=2,10. Разница 1,9%. Браво маркетос!

СИ, месячный опцион, центральный страйк 65500. Лучший бид=535, лучший аск=565. Разница 5,6%. Плохо, но играть можно.

Фьюч Сбера, месячный опцион, ЦС 23000. Лучший бид=457, лучший аск=542. Разница 18,6%. Это просто ужас!!! Если вы войдете в опционную позу, а эатем передумаете, то ваши потери составят37%. Фактически открытая опционная позиция в Сбере не поддается улучшению и её приходится держать до экспирации.

Выводы. Самый удобный инструмент для игры опционами-брент. Открывать опционную конструкцию в Сбере нужно семь раз подумать и морально нужно быть готовым к выходу на экспирацию.

Брент, центральный страйк 61. Лучший бид=2,06, лучший аск=2,10. Разница 1,9%. Браво маркетос!

СИ, месячный опцион, центральный страйк 65500. Лучший бид=535, лучший аск=565. Разница 5,6%. Плохо, но играть можно.

Фьюч Сбера, месячный опцион, ЦС 23000. Лучший бид=457, лучший аск=542. Разница 18,6%. Это просто ужас!!! Если вы войдете в опционную позу, а эатем передумаете, то ваши потери составят37%. Фактически открытая опционная позиция в Сбере не поддается улучшению и её приходится держать до экспирации.

Выводы. Самый удобный инструмент для игры опционами-брент. Открывать опционную конструкцию в Сбере нужно семь раз подумать и морально нужно быть готовым к выходу на экспирацию.

Interactive Brokers. Проблемы с формированием поручения на ввод средств.

- 30 сентября 2019, 11:49

- |

Коллеги, доброго дня!

При попытке создать поручение на ввод средств на счет через банк Тинькофф (для увеличения размеров конкурсного счета в номинации БОТ-IB), в ЛК IB выдается следующее сообщение:

В русскоязычной чат-техподдержке девочки сообщили, что это программная ошибка и информация передана программистам для устранения неполадок, но пока ситуация не меняется. Коллеги, просьба, кто работает с IB — создайте пожалуйста тестовую заявку на ввод средств дабы определить, носит ли этот косяк массовый характер. Её потом можно хлопнуть, перевод по заявке не несет обязательного характера.

При попытке создать поручение на ввод средств на счет через банк Тинькофф (для увеличения размеров конкурсного счета в номинации БОТ-IB), в ЛК IB выдается следующее сообщение:

В русскоязычной чат-техподдержке девочки сообщили, что это программная ошибка и информация передана программистам для устранения неполадок, но пока ситуация не меняется. Коллеги, просьба, кто работает с IB — создайте пожалуйста тестовую заявку на ввод средств дабы определить, носит ли этот косяк массовый характер. Её потом можно хлопнуть, перевод по заявке не несет обязательного характера.

Судьба Микрона. В астрологических руках.

- 28 сентября 2019, 14:38

- |

Не устаю удивляться поведению инвесторов, которые продолжают отказываться от финансовой астрологии. Что-ж, это их проблемы.

Вот и снова, и опять,

отчет Микрона (MU) смог на бирже покатать.

Немного истории — для освежения памяти.

Речь идет о памяти в полупроводниках — главный заработок Микрона.

Обратите внимание на страничку "вспомнить ВСЕ": astro777.com/MU.htm,

«бобро поржаловать».

( Читать дальше )

Вот и снова, и опять,

отчет Микрона (MU) смог на бирже покатать.

Немного истории — для освежения памяти.

Речь идет о памяти в полупроводниках — главный заработок Микрона.

Обратите внимание на страничку "вспомнить ВСЕ": astro777.com/MU.htm,

«бобро поржаловать».

( Читать дальше )

иГРЫрАЗУМа 2019: четырнадцать недель. Штормит.

- 27 сентября 2019, 20:34

- |

Штормит, но не у нас. Штормит в Большом Мире. Там проснулся Большой Брат — ЛЧИ 2019. Уже в полном разгаре заседания судов по обличению МБ в неправильном расчете стартовой, торговля телом никами с оплатой виртуальной человечиной и прочие сопутствующие бурления.

У нас же, в тихом болотце, бурлений — ноль, только тихое и мерное чавканье комиссионных. Медианный доход участников за прошедшую неделю соответствующий — практически нулевой. Впору организовывать тотализатор: перельется ли у FullCap хоть раз до конца соревнований нефть за край бокала? И допустит ли хоть одну просадку ALANES?

Всем желаю удачи, а упомянутым коллегам- неперелива и недопущения)

Подробности в табличках и графиках:

gyazo.com/9cd620b4627513e7a7aec75368b0bad1

gyazo.com/6e7c0b3f55b247527b81760e233719af

( Читать дальше )

У нас же, в тихом болотце, бурлений — ноль, только тихое и мерное чавканье комиссионных. Медианный доход участников за прошедшую неделю соответствующий — практически нулевой. Впору организовывать тотализатор: перельется ли у FullCap хоть раз до конца соревнований нефть за край бокала? И допустит ли хоть одну просадку ALANES?

Всем желаю удачи, а упомянутым коллегам- неперелива и недопущения)

Подробности в табличках и графиках:

gyazo.com/9cd620b4627513e7a7aec75368b0bad1

gyazo.com/6e7c0b3f55b247527b81760e233719af

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал