опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Rough Volatility Jim Gatheral

- 16 сентября 2025, 08:15

- |

Интересно посмотреть как он анализирует эти виещи, на что смотрит, какие особенности процессов обращает внимание.

mfe.baruch.cuny.edu/wp-content/uploads/2024/03/RoughVolatilityBaruch2024.pdf и видео также есть

- комментировать

- 287 | ★1

- Комментарии ( 0 )

-14 млн.р. - плата за незнание опционов

- 13 сентября 2025, 15:30

- |

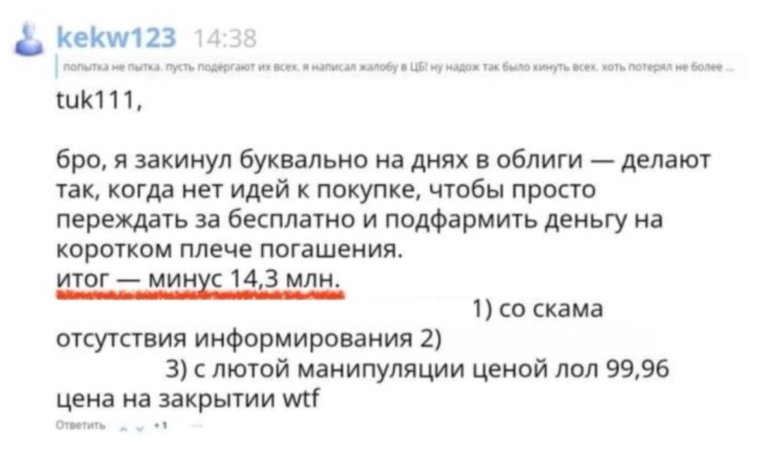

В эту среду в очередной раз толпа, не желающая читать спецификации, жестко влетела на структурных продуктах.

На этот раз отличились покупатели структурок от ВТБ с тикером С1-519, которые почему то считали его облигацией и «неожиданно» получили погашение по цене 315.78 руб при номинале 1000 руб.

Более того — накануне погашения цена в стакане была 99.63 и некоторые умудрились купить в последние дни в надежде на легкие 0.4% и в итоге потеряли 68% от вложения ЗА ДЕНЬ!

(в отдельном кейсе человек влетел за сутки на 14+ млн.р, скрин прилагаю)

Реакция в сети, как всегда в таких случаях — крики, сопли, инвесторы в шоке, лохотрон, «опять всех обманули»!

( Читать дальше )

Coincall - рисковая идея в крипте на сотни иксов

- 13 сентября 2025, 13:48

- |

В своей телеге на 50-60 подписчиков "по уши в крипте", где в среднем по 3-4 икса на брата, я обещал рассказать про Gem, на который я случайно наткнулся, листая новостную ленту.

Это — биржа по торговле опционами CoinCall. (coincall.com)

Вкратце, сколько ни пытались торговать опционами и плечевыми ETF на криптуху, так ни у кого нормально и не попёрло. Были хорошие подвижки у HT(x), но всё как-то стухло. Остался один Deribit, но его не купить, а тут ребята вышли с достаточно неплохой платформой, которая помимо опционов предлагает ещё и стейкинг стейблов по неплохим APR, предлагает структурные продукты (правда, от 50К$), ну и имеет свой токен, который можно застейкать.

Основная проблема этого бизнеса — отсутствие ликвидности, потому что крипта итак летает похлеще опционов, но недавно проходила новость на CoinTelegraph, что ребята договорились с провайдерами ликвидности и сейчас дело попрёт. Беру на заметку — что-то сделали по бизнесу и пролезли в ленту CoinTelegraph. Сама идея инвестиции в том, что решив проблему ликвидности, ребята вырастут.

( Читать дальше )

Опционный ПАРАПЛАН

- 13 сентября 2025, 12:35

- |

Параплан (от слов: «парашют планирующий») — сверхлёгкий летательный аппарат, созданный на базе планирующего парашюта.

Предназначен для продолжительного горизонтального полёта, в отличие от парашюта — для вертикального спуска.

Если применить эту идею в трейдинге, получим такую конструкцию ( график ниже).

То есть для горизонтального комфортного трейдинга, например, на неделю, открываем купленный стрэддл.

И управляем им только с помощью вариатора, то есть регулируем количество коллов и путов в нужной пропорции.

Цель — поддержание денежного паритета.

А это означает то, что ГО будет минимальным, риски всегда ограничены, а возможная прибыль НЕ ограничена.

В день экспирации , или раньше, если произойдет всплеск IV, позиция закрывается с плюсом.

Преимущества очевидны в отличие от классического стандартного стрэддла — купил и держи.

И жди -возможно, повезет.

во-первым, вероятный риск резко снижается за счет постоянного снижения относительной стоимости всего параплана.

( Читать дальше )

Золотая лига Альфа турнира

- 13 сентября 2025, 12:17

- |

Рынки очень интересные и ТС работает хорошо .

Как и обещал в предыдущем посте, победили с супругой в Красной лиге Альфа турнира с доходностью 2169 % ( торговали все что было, в основном среднеликвиды) и получили приз ...40 т р.… в то время как призеры Серебряной и Золотой лиг «гребли призовые мешками денег»… немного обидно, да ладно, сейчас сам участвую в Золотой лиге, после 2 х недель иду на 17 месте. Стартовая сумма 500 005 руб., результат +23,22 %

На следующей неделе помимо участия в конкурсе будет онлайн пятидневка с учениками, где будем торговать акции, опционы РТС, утр и вечер сессии и амер акции пенистоки( новый интересный и насыщенный формат ) … а в октябре с 7 по 10 еду в Дубай, супруга выступает в финале международного конкурса красоты " Ты уникальная", так что осень насыщенная и надеюсь с Победами!

ВТБ погасил облигации по 315р вместо 1000р. Инвесторы в шоке.

- 11 сентября 2025, 13:15

- |

Тут слово «кинул» мягко говоря неприменимо.

Инвесторам бы стоило разобраться, что такое структурный продукт сперва.

Вкратце поясняю, что структурки — это не облигации в привычном виде, у них сумма к погашению определяется условиями, прописанными в проспекте эмиссии. Это сложный дериватив, а не долговая бумага с фиксированным купоном.

Причина такого устройства — опционная модель. Структурный продукт часто состоит из двух частей:

· Защитная часть: большая часть капитала (например, 900 руб. из 1000) инвестируется в надежные активы, чтобы при худшем сценарии вернуть хоть что-то (это объясняет, почему вернули 315, а не 0).

· Рисковая часть: на оставшиеся средства (100 руб.) покупаются опционы, которые дают возможность получить высокий доход в случае благоприятного движения цены актива. Цена погашения рассчитывается по формулам, описанным в инвестиционном меморандуме и проспекте.

Народ на форуме СЛ тоже возмущается и хочет писать в ЦБ:

( Читать дальше )

Возможный эффект гамма-хеджирования на базовом активе. Кто-нибудь использует этот фильтр?

- 09 сентября 2025, 21:58

- |

У меня немного необычный вопрос, хотелось бы услышать мнение тех, кто торгует опционами и не только.

Вы, вероятно, знакомы с концепцией гамма-сквиза. Я торгую внутридневными импульсами на товарных активах (в том числе на фьючерсах) и в последнее время задалась вопросом, есть ли смысл использовать страйки с высоким открытым интересом в качестве фильтра для открытия позиций? Идея заключается в том, что когда цена приближается к такому страйку или пересекает его, маркет-мейкеры могут начать хеджировать свои короткие опционные позиции, торгуя базовым активом. Такое хеджирование может помочь ускорить движение в том же направлении.

Я не рассчитываю на полноценный гамма-сквиз, просто надеюсь, что активность маркет-мейкеров усилит существующее движение и повысит вероятность его продолжения. Конечно, это не будет работать каждый раз, и я буду использовать дополнительные фильтры для оценки импульсного движения.

Мне интересно, кто-нибудь пробовал что-то подобное в своих стратегиях? Или, может быть, кто-то знает, что почитать полезное по этой теме? Буду признательна за идеи, соображения по этой теме, ссылки на интересные материалы.

( Читать дальше )

«Капитан Кондор» и его армия

- 08 сентября 2025, 22:12

- |

В мире трейдинга не утихают истории о феноменальных игроках, способных в одиночку, а порой и с группой единомышленников, создавать значимые движения на рынке. На Smart-Lab.ru мы всегда следим за такими фигурами. Сегодня речь пойдет о «Капитане Кондоре» — таинственном трейдере, чьи многомиллионные ставки на опционы индекса S&P 500 не остались незамеченными и заставили весь рынок гадать о его личности.

Кто такой Капитан Кондор?Его называют «Железным Кондором-Китом» (Iron Condor Whale), и впервые он привлек внимание индивидуальных инвесторов в прошлом году, когда были замечены его многомиллионные ставки на опционы, привязанные к индексу S&P 500. Вскоре эти рыночные сделки начали обрастать прозвищами, а армия коллег-трейдеров по опционам задалась целью раскрыть личность капитана.

Им оказался 31-летний дейтрейдер Дэвид Чау, который сам подтвердил свою личность.

( Читать дальше )

Как превратить опционный exit в пассивный доход, пока не стало поздно

- 08 сентября 2025, 16:21

- |

Инвестировать в акции своей компании – выгодно? Особенно если вы получаете опционы как сотрудник.

Многие сотрудники технологических компаний (особенно международных) получают не просто зарплату – а реальный капитал: опционы на акции.

Это мощный инструмент роста благосостояния… но и источник серьёзных рисков.

Преимущества:

- Вы видите компанию изнутри – знаете её культуру, сильные стороны, перспективы.

- Опционы – это мотивация: чем дольше работаете, тем больше зарабатываете.

- При погашении – реальные деньги на счёт. Часто – шестизначные суммы в USD.

Но есть и риски:

- Эмоциональная привязанность – мешает объективно оценить бизнес.

- Концентрация капитала в одной компании – это высокая уязвимость.

- Главный вопрос после продажи: «Что делать с деньгами дальше?»

За этот год к нам обратились более 10 клиентов – сотрудники одной американской компании с белорусскими корнями.

Их капитал – результат реализации опционов.

( Читать дальше )

Локальная Волатильность и Рекомбинантное Дерево

- 06 сентября 2025, 16:22

- |

Но как выглядит американский опцион, было не понятно, поскольку он зависит от динамики во времени.

Но, таки его тоже можно представить визуально. Как поверхность локальной волатильности.

И получается что то вроде карты, где в каждой точке (t, r) мы видим волатильность. Похоже на карту напряженности поля, или географич рельефа местности. Определяющую волатильность, или скорость движения случ процесса в каждой точке.

И американский опцион — визуально это взвешенный обход куска этой карты, полосы карты r > страйк.

Или, это Рекомбинантное Дерево, дискретный аналог Поверхности Локальной Волатильности.

П.С.

Интересная книга J Gatheral, Volatility Surface, кратко, четко и по делу. Я не использую IV техники и не знаю как на них делать деньги. Но, с самим подходом Stochastic Volatility познакомиться стоит. Элементы этих техник достаточно универсалтны и могут использоваться в разных, не связанных с IV контекстах, кроме того и помогают лучше осмыслить задачу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал