SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Колл декабрь 105000, 40000 долларов халявы?

- 25 сентября 2012, 16:54

- |

Сделка по цене 31800 пипсов при цене прямо закрытой фьючем около 46000 :) 15000 пипсов просто перегон тупой :) Это опять на ЛЧИ ухари всех наипать хотят ???

67 штук на 15000 пипсов 20000 долларов просто халявы себе выписали :)

УУУУУУУУУУУУУУУУПС и продажа 69 штук по 66950 пипсов колл декабрь 100000 ай маладца. Еще 20000 долларов чистейшей халявы, ну или обратная сделка ты мне я тебе, тогда оба контрагента как бы по нулям.

67 штук на 15000 пипсов 20000 долларов просто халявы себе выписали :)

УУУУУУУУУУУУУУУУПС и продажа 69 штук по 66950 пипсов колл декабрь 100000 ай маладца. Еще 20000 долларов чистейшей халявы, ну или обратная сделка ты мне я тебе, тогда оба контрагента как бы по нулям.

- комментировать

- 13

- Комментарии ( 6 )

ЛЧИ-2012 (UNDERGROUND)

- 24 сентября 2012, 23:35

- |

Все люди как люди, а я даже стратежку под ЛЧИ разработать не успел… ладно, сделаем как обычно… ЗАВТРА ПРИДУМАЕМ! :)

Ну а если серьезно, то попробуем обкатать на ЛЧИ новый опционный алгоритм, тесты пока только на истории, но как многие тут понимают тесты опционных стратегий на истории это больше для психологического равновесия :)… так как с реальностью они обычно как луна от марса!

Почему UNDERGRAUD!?

Да все просто, опционы слишком тонкий рынок! Стратегия ручная и подразумевает не более 3-х входов в рынок в день (вялая короче)… А вдруххх она рабочая окажется :)

Короче выделяю под эту байду свой счет в Финаме, я на нем свои АЛКОРИТМЫ тестирую… так как один хер с алко-трейдингом не заладилось, будем сливать на ЛЧИ!

Старт!!!!!!!!!!!!!!!!!!

Ну а если серьезно, то попробуем обкатать на ЛЧИ новый опционный алгоритм, тесты пока только на истории, но как многие тут понимают тесты опционных стратегий на истории это больше для психологического равновесия :)… так как с реальностью они обычно как луна от марса!

Почему UNDERGRAUD!?

Да все просто, опционы слишком тонкий рынок! Стратегия ручная и подразумевает не более 3-х входов в рынок в день (вялая короче)… А вдруххх она рабочая окажется :)

Короче выделяю под эту байду свой счет в Финаме, я на нем свои АЛКОРИТМЫ тестирую… так как один хер с алко-трейдингом не заладилось, будем сливать на ЛЧИ!

Старт!!!!!!!!!!!!!!!!!!

купил путы со страйком 150000...и что с ними делать?

- 24 сентября 2012, 21:18

- |

Ничего не предвещало очередного… заноса в штопор. Все как обычно. Открыл после обеда терминал. Увидел сетап — фьючерс топтался на локальном уровне поддержки. Ну, думаю, сейчас откроюсь в лонг и поставлю стоп в 250-400 пунктов. Дальше мистика. Ввожу ордер на покупку — получил позицию. И тут… мне, блин, захотелось перекусить чего-нибудь. Пойду- чайку заварю. Возвращаюсь через пару минут — цена летит вниз. У меня от досады руки отнялись, но кое-как заставил закрыться с убытком в 1500 пунктов. Это ошибка номер раз. Ошибка номер два. «Да это же коррекция! Зайду ка еще раз… „в пятницу вечером. Ну, что было сегодня с утра, все знают. Закрываюсь еще с минус 2000 пунктов. Костерю себя на чем свет стоит. Ошибка номер три… ммм… логическая. “Рынок не растет, значит будет падать». Покупаю путы со страйком 150000 и… понимаю, что не знаю как с ними быть — сколько и как держать и т.п.

Всю небольшую прибыль растерял. Счет в небольшом минусе и несколько контрактов висят.

А ведь хотел только чаю попить...

Всю небольшую прибыль растерял. Счет в небольшом минусе и несколько контрактов висят.

А ведь хотел только чаю попить...

Идея, как выиграть ЛЧИ!

- 24 сентября 2012, 19:52

- |

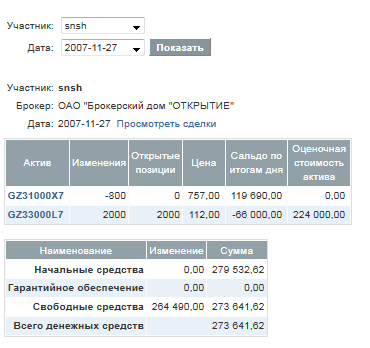

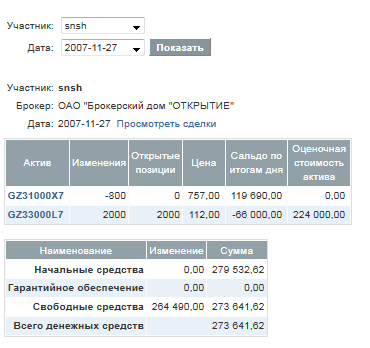

Надо торговать голыми опционами, благо щас маркетосы стоят на опционах на газпром и сбер хорошо. Помню как Сергей — snsh чуть не выйграл у скальпера ЛЧИ 2007.

вОТ ЕГО ЭКВИТИ на ЛЧИ 2007 и отчеты, обратите внимание на промежуток в днях, насколько быстро вырос счет.

( Читать дальше )

вОТ ЕГО ЭКВИТИ на ЛЧИ 2007 и отчеты, обратите внимание на промежуток в днях, насколько быстро вырос счет.

( Читать дальше )

Клуб_сМарт-Лаб House Party 2012: Что позволит зарабатывать россиянам? клубная версия

- 23 сентября 2012, 15:39

- |

Довольно ярко на встрече застветился ГЕРОЙ — опытный инвестор, назовем его так. Мне кажется, он хотел рассказать свою идею — ЧТО ПОЗВОЛИТ ЗАРАБАТЫВАТЬ РОССИЯНАМ на рынке 30-40% годовых!!! Но так ничего и не сказал, точнее ему не дали сказать. Может несколько скандально было его поведение, но это ерунда. Иногда лучше когда тебе кричат правду, чем шепчут ложь...

Я ушел довольно рано, может он позже озвучал свои ИДЕИ. Если нет, хотелось бы попросить его проявиться. Во-первых, какой ник на сМарт-Лабе, а во-вторых, и самое главное — ИДЕЯ. Мне очень интересно. Полезно узнавать что-то новое!

Еще раз спасибо Тимофею и коллективу КИТ-Финанса за хорошее настроение!!!

Встреча сМарт-Лаба в СПБ 22.09.2012г.

- 22 сентября 2012, 17:03

- |

Сегодня посетил встречу сМарт-Лаба в СПб. ОЧЕНЬ понравилось. Не был еще ни разу на сМарт-Лабе. Был на НОКе в СПб, — СМАРТ лучше точно.

Хорошое солнечное утро для осеннего Питера. Довольно легко нашел место встречи.

( Читать дальше )

Поговорим об опционах!!!

- 21 сентября 2012, 18:05

- |

Опционы, опционы, а я маленький такой,

Волатильность быстро скачет, нарушая мой покой!

Ну вот и поговорили… АСФ смотри на волу :)

И еще про НОК

НОК НОК НОКинг

Ту тхе биржадооооор (это тем кто с гансз-н-роуз знаком)

Волатильность быстро скачет, нарушая мой покой!

Ну вот и поговорили… АСФ смотри на волу :)

И еще про НОК

НОК НОК НОКинг

Ту тхе биржадооооор (это тем кто с гансз-н-роуз знаком)

AAPL готовится к новому историческому максимуму, а VVUS продается.

- 21 сентября 2012, 17:23

- |

Суд я по всему, сегодня цена на акции AAPL может пересечь отметку 710 долларов за акцию. К этому располагают новости. Deutsche Bank полагает, что до конца года количество проданных номый смартфонов составит 5 млн. и 10 млн «дивайсов» будет продано в 2013 году. Спрос рекордный. В связи с этим ценовой уровень по акции повышен с $775 до $850. Рейтинг Buy.

Азиатские компании сегодня начали продажи iPhon 5 и сообщают об очень высоком спросе на смартфон. Настроение рынка тоже не противоречит такому вероятному сценарию.

Сейчас акции AAPL торгуются по 703.47, что на 4.77 выше цены закрытия предыдущего дня.

Я планирую купить AAPL Call SepWk4 700 @ 8.50-9.0 при цене акции 701.50-702.0. Думаю, что она «просядет» до этого уровня.

( Читать дальше )

Азиатские компании сегодня начали продажи iPhon 5 и сообщают об очень высоком спросе на смартфон. Настроение рынка тоже не противоречит такому вероятному сценарию.

Сейчас акции AAPL торгуются по 703.47, что на 4.77 выше цены закрытия предыдущего дня.

Я планирую купить AAPL Call SepWk4 700 @ 8.50-9.0 при цене акции 701.50-702.0. Думаю, что она «просядет» до этого уровня.

( Читать дальше )

V Опционную конференцию «Поговорим об опционах»

- 20 сентября 2012, 17:01

- |

29 сентября приглашаем вас на V Опционную конференцию «Поговорим об опционах», на которой ИК «Фридом Финанс» выступит с докладом.

29 сентября приглашаем вас на V Опционную конференцию «Поговорим об опционах», на которой ИК «Фридом Финанс» выступит с докладом. Вас ждет насыщенная программа, знания от опционных гуру, возможность прямого диалога с экспертами и неформальное общение на фуршете. Приходите сами и приводите коллег! Подробности о встрече — на сайте организаторов: www.ilearney.ru/projects/optionstalk5/

Опционы: Тэта, Каленкович, НОК-5

- 20 сентября 2012, 15:05

- |

Фланируя по сайтам в поисках информации об опционах, наткнулась на смарте на ветку Лехи-кота smart-lab.ru/blog/mytrading/2310.php, где он как раз спрашивает с чего начать изучение этого инструмента.

Пока как новичок я застряла здесь: www.ilearney.ru/projects/itinvest/tvardovsky.php

и здесь: www.option.ru/glossary/strategy

Не знаю, буду ли я работать с этим инструментом, но понять как это работает очень хочется.

Да, кстати, товарищи, скоро НОК-5!

И раз я собралась посетить данное мероприятие, напомню, что cостоится оно в Москве в субботу 29 сентября.

Время проведения: с 12.00 до 23.00.

Место проведения мероприятия: Москва, ул.Русаковская, д. 13, стр.5, гостиница «Бородино».

Подробнее здесь: www.ilearney.ru/projects/optionstalk5/

и здесь у Андрея: lowrisk.ru/headline/nok5-plan/

Кстати, хотелось бы пообщаться вновь с одесситами, посетившими прошлогоднюю НОК. Фраза «Зарабатывают все на тэте, главное — вовремя свалить» не выходит у меня из головы… :))

PS. «Опционы — это не шахматы, тут думать надо» (с)

PPS. До встречи на НОК-5!

Пока как новичок я застряла здесь: www.ilearney.ru/projects/itinvest/tvardovsky.php

и здесь: www.option.ru/glossary/strategy

Не знаю, буду ли я работать с этим инструментом, но понять как это работает очень хочется.

Да, кстати, товарищи, скоро НОК-5!

И раз я собралась посетить данное мероприятие, напомню, что cостоится оно в Москве в субботу 29 сентября.

Время проведения: с 12.00 до 23.00.

Место проведения мероприятия: Москва, ул.Русаковская, д. 13, стр.5, гостиница «Бородино».

Подробнее здесь: www.ilearney.ru/projects/optionstalk5/

и здесь у Андрея: lowrisk.ru/headline/nok5-plan/

Кстати, хотелось бы пообщаться вновь с одесситами, посетившими прошлогоднюю НОК. Фраза «Зарабатывают все на тэте, главное — вовремя свалить» не выходит у меня из головы… :))

PS. «Опционы — это не шахматы, тут думать надо» (с)

PPS. До встречи на НОК-5!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал