окей

В отсутствие явных катализаторов в перспективе акции О'Кей будут показывать динамику хуже рынка - Газпромбанк

- 29 апреля 2021, 16:25

- |

Эффект на акции. С начала года акции О'Кей упали на 10%, отстав от рынка почти на 20%. Мы полагаем, что в отсутствие явных катализаторов в среднесрочной перспективе акции компании будут показывать динамику хуже рынка.Ибрагимов Марат

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

Результаты Окей нейтральны - в целом в рамках общих трендов в секторе ритейла - Атон

- 29 апреля 2021, 15:56

- |

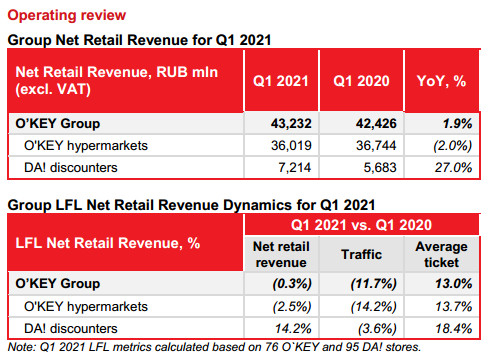

Чистая розничная выручка О'КЕЙ выросла на 1.9% г/г до 43.2 млрд руб. за счет роста в сегменте дискаунтеров ДА! (+27.0% до 7.2 млрд руб.). Выручка гипермаркетов упала на 2% до 36.0 млрд руб. из-за эффекта высокой базы. Сопоставимые продажи Группы остались практически без изменений (-0.3%) на фоне снижения трафика на 11.7% и роста среднего чека на 13.0%. Онлайн-продажи подскочили на 110.6% и составили 2.7% от чистой розничной выручки.

Мы считаем результаты нейтральными — в целом в рамках общих трендов в секторе ритейла. Дискаунтеры и онлайн-сегмент остаются драйверами роста О'КЕЙ, в то время как ключевой сегмент гипермаркетов продолжает испытывать трудности.Атон

Анализ рынка 29.04.2021 / Байден. ФРС, Отчеты Яндекса, Новатека и ОКЕЙ

- 29 апреля 2021, 09:32

- |

Чистая розничная выручка группы ОКЕЙ в 1 кв увеличилась на 1,9%

- 28 апреля 2021, 10:56

- |

● Чистая розничная выручка группы1 увеличилась на 1,9% г / г до 43 232 млн руб. в 1 квартале 2021 года за счет роста выручки дискаунтеров DA!.

● Дискаунтеры DA! обеспечили рост чистой розничной выручки на 27,0% в годовом исчислении до 7,214 млн руб. в 1 квартале 2021 года. Это привело к увеличению чистой розничной выручки LFL на 14,2% и расширению торговых площадей на 15,8% в годовом исчислении в 1 квартале 2021 года.

● Чистая розничная выручка гипермаркетов O'KEY снизилась на 2,0% г / г до 36 019 млн руб. в 1 квартале 2021 года, в основном из-за высокой сопоставимой базы в марте 2020 года, вызванной резким ростом потребительского спроса, связанным с пандемией, и тенденцией к накоплению запасов некоторых продовольственных и непродовольственных товаров.

● Онлайн-продажи Группы выросли на 110,6% г / г до 984 млн руб. в 1 квартале 2021 года и достигли 2,7% от чистой розничной выручки O'KEY.

● Группа ожидает, что дискаунтеры и онлайн-бизнес продолжат лидировать в общем росте, и подтверждает свои планы расширения на открытие 35-40 магазинов DA! в 2021 году.

okeygroup.lu/press-center/press-releases/2021/1758/

O’Key Group S.A. (ритейлер) - Убыток мсфо 2020г: 1,444 млрд руб против прибыли 747 млн руб г/г

- 19 апреля 2021, 15:54

- |

O’Key Group S.A. — мсфо

As of 31 December 2018 represented by 269,074,000 shares

Free float 25,63%

okeygroup.lu/investors/shareholders/structure/

Капитализация на 19.04.2021г: 15,660 млрд руб

Общий долг на 31.12.2018г: 62,756 млрд руб

Общий долг на 31.12.2019г: 85,020 млрд руб

Общий долг на 31.12.2020г: 87,977 млрд руб

Выручка 6 мес 2018г: 78,179 млрд руб

Выручка 2018г: 161,303 млрд руб

Выручка 6 мес 2019г: 79,883 млрд руб

Выручка 2019г: 165,086 млр друб

Выручка 6 мес 2020г: 85,059 млрд руб

Выручка 2020г: 174,341 млр друб

Убыток 6 мес 2018г: 541,13 млн руб

Убыток 2018г: 599,76 млн руб

Прибыль 6 мес 2019г: 631,89 млн руб

Прибыль 2019г: 746,96 млн руб

Убыток 6 мес 2020г: 899,93 млн руб

Убыток 2020г: 1,444 млрд руб

okeygroup.lu/upload/iblock/b58/Consolidated_IFRS_Financial_Statements_for_FY_2020.pdf

okeygroup.lu/investors/result-center/ifrs-statements/

У российских ритейлеров сохраняются хорошие перспективы роста - Финам

- 01 апреля 2021, 17:47

- |

Если говорить про продуктовый ритейл, то отечественные компании все еще торгуются с дисконтом относительно мировых аналогов, считает Артем Михайлин, аналитик ИК «ВЕЛЕС Капитал». — Процесс консолидации продуктового рынка в России продолжается, и мы полагаем, что крупнейшие игроки могут двукратно нарастить свою долю от текущих значений. Это означает, что в долгосрочной перспективе крупнейшие компании в данной сфере продолжат расти и их потенциал совсем не исчерпан. Наши фавориты здесь X5 Retail Group и Магнит. Российский рынок e-commerce может вырасти более чем в 3 раза в ближайшие 5 лет и это обеспечивает отличные долгосрочные перспективы игрокам с уклоном на онлайн. Здесь также есть из чего выбрать, а примером чистого онлайн-ритейлера может являться Ozon.

Людмила Теличко, главный аналитик «Промсвязьбанка», отметила, что 2020 год стал для ритейла очень большим вызовом и поводом пересмотреть основные направления деятельности, что проявилось в обновленных стратегиях. Наиболее перспективными трендами стали: вложения в цифровизацию и маркетплейсы, улучшение логистики (что напрямую сказывается на возможность развития оперативных сетей доставки), диверсификацию сетей магазинов. Даже компании, специализирующиеся преимущественно на гипермаркетах, такие как Лента и О'Кей, начали активное развитие более маленьких и мобильных форматов. Поэтому мы закладываем достаточно быструю перспективу роста и считаем обновленный ритейл интересным для долгосрочных вложений.

Наиболее интересны на наш взгляд Х5 (наш целевой уровень 3000 руб. за акцию, потенциал 23% к текущей цене), Магнит (целевой 6100 руб. за акцию, потенциал 15%) и Лента (целевой уровень 280 руб. за акцию, потенциал 14%)

По словам Алексея Коренева, аналитика ГК «ФИНАМ», практически все ведущие ритейлеры России анонсировали значительное расширение торговых площадей в 2021-м году за счет увеличения количества торговых точек. Это уже говорит и о наличии соответствующих ресурсов, и о готовности расширяться не дожидаясь, пока экономические проблемы уйдут в прошлое. Сейчас операционные и финансовые показатели ритейла в значительной степени ограничиваются резко снизившимися доходами населения. По мере ухода этого фактора (а хотелось бы надеяться, что доходы снова вернутся к росту), ускорится и потребительский спрос. Так что вопрос сейчас заключается в том, на кого именно делать ставку. «Мне кажется, в обозримом будущем в выигрыше окажутся компании, активно развивающие комбинированные продажи. Успех Wildberries (который, кстати, анонсировал расширение ассортимента продукции вплоть до продуктов питания и т.п.) сам по себе должен послужить определенным примером для крупного ритейла. Сочетание онлайн и офлайн форматов, построение экосистем, предполагающих наличие смежных сервисов, совершенствование систем доставки и созданием масштабных маркетплейсов дадут определенные конкурентные преимущества», — полагает эксперт.

Годовой убыток О'кей - разовый фактор - Промсвязьбанк

- 01 апреля 2021, 14:06

- |

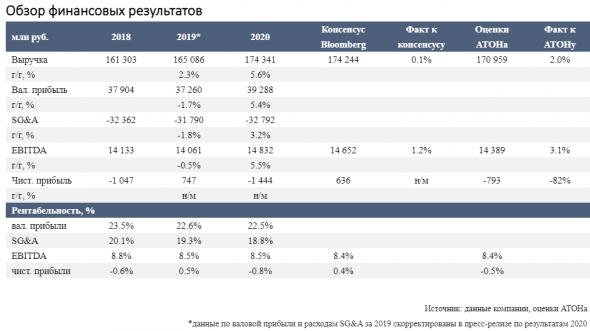

Чистый убыток Группы по итогам 2020 года составил 1,444 млрд руб. против прибыли в 747 млн рублей в 2019 году. Он обусловлен убытком от курсовых разниц, сформированным внутригрупповыми займами, номинированным в долларах США, и договорам аренды, номинированным в иностранной валюте. При этом Группа увеличила EBITDA на 5,5%, до 14,832 млрд рублей, а рентабельность этого показателя составила 8,5%, как и годом ранее, сообщила компания.

Мы оцениваем данные результаты негативно, но считаем это разовым фактором, связанным со спецификой заемного капитала Группы. Принятая в этом году концепция отражает основные драйверы роста, реализация которых положительно скажется на будущих результатах компании.Промсвязьбанк

Дискаунтеры останутся основным драйвером роста О'кей - Атон

- 01 апреля 2021, 13:01

- |

Выручка О'КЕЙ в 2020 году выросла на 5.6% г/г до 174.3 млрд руб. за счет увеличения LfL-выручки на 5.4% и роста торговых площадей сети дискаунтеров ДА! на 15.8%. Рост выручки в сегменте дискаунтеров ДА! в 2020 составил 45.2% г/г, сегмент гипермаркетов продемонстрировал слабую динамику с номинальным ростом +0.8% г/г. Валовая прибыль по МСФО 16 выросла на 5.4% до 39.3 млрд руб., а валовая рентабельность составила 22.5% по сравнению с 22.6% в 2019. Рентабельность EBITDA Группы по стандарту МСФО 16 в 2020 составила 8.5%, не изменившись по сравнению с 2019. EBITDA составила 14.8 млрд (+5.5% г/г). В сегменте дискаунтеров ДА! рентабельность EBITDA составила 3.0% в 2020 против -1.2% в 2019, в то время как в сегменте гипермаркетов О'КЕЙ рентабельность EBITDA снизилась на 0.2 пп до 9.5%. Группа отчиталась о чистом убытке за 2020 по МСФО 16 в размере 1.4 млрд руб. (против 0.75 млрд руб. чистой прибыли за 2019), в основном из-за убытков от курсовых разниц в размере 1.8 млрд руб. О'КЕЙ планирует 8 апреля 2021 провести телеконференцию, посвященную итогам 2020.

О'КЕЙ опубликовал нейтральные результаты, почти в рамках оценок Bloomberg. Сегмент ДА! вышел на уровень безубыточности и продемонстрировал позитивную динамику EBITDA, что является хорошим признаком. Мы считаем, что дискаунтеры останутся основным драйвером роста Группы, — в 2021 компания планирует открыть от 30 до 40 новых магазинов сети ДА!, сегмент гипермаркетов, вероятно, покажет умеренное восстановление. Другим среднесрочным катализатором для О'КЕЙ может стать развитие его онлайн-сегмента, на который пришлось около 1.6% выручки в 2020. Во время телеконференции мы планируем сосредоточиться на прогнозе на 2021 и динамике в 1К21.Атон

Основной драйвер роста группы О'КЕЙ - дискаунтеры - Атон

- 31 марта 2021, 19:04

- |

Общее число магазинов достигло 195, при этом общая торговая площадь практически не изменилась (рост торговых площадей на 15.8% г/г в сегменте дискаунтеров ДА! был нивелирован сокращением числа гипермаркетов О'КЕЙ на 1.8%), о чем компания ранее сообщала в операционных результатах. Объемы реализации через собственную службу доставки обеспечили примерно 1.6% общей выручки O'KEY за 2020.

Валовая прибыль по МСФО 16 выросла на 5.4% до 39.3 млрд руб., а валовая рентабельность составила 22.5% по сравнению с 22.6% в 2019. Рост валовой прибыли обусловлен повышением эффективности закупок и снижением затрат на логистику, однако частично нивелирован снижением доходов от аренды и увеличением уровня потерь.

Уровень коммерческих, общехозяйственных и административных расходов (SG&A) вырос на 3.2% до 32.8 млрд руб., составив 18.8% от общей выручки за 2020 против 19.3% в 2019 (-0.5 пп) вследствие некоторого сокращения персонала (-0.1 пп), объемов износа и амортизации (-0.2 пп), расходов на связь и коммунальные услуги (-0.1 пп), а также затрат на рекламу (-0.2 пп).

Показатель EBITDA по МСФО 16 вырос на 5.5% г/г до 14.8 млрд руб., что на 1.2% выше прогноза Bloomberg. Рентабельность EBITDA в 2020 составила 8.5%, не изменившись по сравнению с 2019. В сегменте дискаунтеров ДА! компания улучшила показатели (рентабельность EBITDA составила 3.0% в 2020 против -1.2% в 2019), в то время как в сегменте гипермаркетов О'КЕЙ рентабельность EBITDA снизилась на 0.2 пп до 9.5%.

Группа отчиталась о чистом убытке за 2020 по МСФО 16 в размере 1.4 млрд руб. (против 0.75 млрд руб. чистой прибыли за 2019), в основном из-за убытков от курсовых разниц в размере 1.8 млрд руб. Соотношение совокупных процентных обязательств (за вычетом денежных средств и эквивалентов) к EBITDA улучшилось до 3.6x в 2020 с 3.7x в 2019.

Прогноз. Как следует из пресс-релиза, в 2021 компания планирует открыть от 30 до 40 новых магазинов сети ДА!, отдавая приоритет развитию формата дискаунтеров, и от 5 до 7 гипермаркетов О'КЕЙ согласно обновленной концепции. 8 апреля 2021 компания планирует провести телеконференцию, посвященную итогам 2020.Дима Виктор

Атон

О'Кей планирует в 21 г открыть 30-40 новых дискаунтеров

- 31 марта 2021, 11:04

- |

Стратегические цели группы предусматривают дальнейшее расширение сети дискаунтеров. В 2021 году мы собираемся открыть 30-40 новых магазинов, при этом тщательно выбирая место для каждого из них. Мы ожидаем, что доля сети «ДА!» в выручке Группы будет и дальше расти, способствуя ее дальнейшему развитию и повышению ее операционной рентабельности

В течение года в Москве и Московской области было открыто 18 дискаунтеров, за вычетом закрытий. Таким образом, общее число магазинов сети выросло до 118, а торговая площадь увеличилась на 16% в годовом выражении

В 2020 году дискаунтеры группы вышли на безубыточность и показали положительное значение EBITDA.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал