обувь россии

Коротко о главном на 21.01.2021

- 21 января 2021, 09:49

- |

- «Обувь России» объявила три оферты по выпуску облигаций серии БО-07. Срок предъявления бумаг: по первой оферте — с 23 по 29 сентября, по второй оферте — с 22 по 28 октября, по третьей оферте — с 23 по 29 ноября. Дата приобретения — 30 сентября, 29 октября и 30 ноября 2021 года.

- «ДЭНИ КОЛЛ» допустил технический дефолт по выплате шестого купона по биржевым облигациям серии БО-01. Председателем совета директоров (наблюдательного совета) эмитента было принято решение о проведении заседания совета 25.01.2021 г. На нем, в частности, будет рассматриваться вопрос рекомендации генеральному директору ООО «ДЭНИ КОЛЛ» проведения Общего собрания владельцев биржевых облигаций.

- «СИБНЕФТЕХИМТРЕЙД» распределит дивиденды за 2019г. в размере 5 млн 900 тыс. рублей между учредителями пропорционально их долям в уставном капитале.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 20.01.2021

- 20 января 2021, 12:27

- |

- «Голдман Групп» рейтинговое агентство «Эксперт РА» присвоило кредитный рейтинг на уровне ruBB+. Прогноз по рейтингу — стабильный.

- Правительство РФ продлило программу субсидирования листинга ценных бумаг для малого и среднего бизнеса на 2021 год. С введением новых правил помимо частичной компенсации затрат на выпуск акций и облигаций (до 1,5 млн рублей) и выплаты по купонам (до 70%) эмитенты могут получить компенсацию части расходов по присвоению кредитного рейтинга.

- «Обувь России» разместила 57,71% выпуска четырехлетних облигаций серии 001P-04 объемом 1,5 млрд рублей в первый день торгов. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Коротко о главном на 19.01.2021

- 19 января 2021, 09:32

- |

- Выпуск серии 001P-04 «Обуви России» объемом 1,5 млрд рублей включен в Сектор Роста Московской Биржи. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные. Дата размещения— 19 января.

- «Нафтатранс плюс» установила ставку купона пятилетних облигаций серии БО-01 на уровне 11,8% годовых до конца срока обращения.

- Банк России принял решение о государственной регистрации изменений решения о выпуске коммерческих облигаций серии 01 МФК «Центр Финансовой Поддержки».

- «Светофор Групп» сообщил об изменении размера доли участия члена органа управления в его уставном капитале. Размер доли генерального директора компании Артема Викторовича Догаева в уставном капитале уменьшился с 99,7195 % до 99,0345%, а размер доли принадлежавших ему обыкновенных акций уменьшился с 99,6880% до 98,9272%.

( Читать дальше )

Онлайн-семинар Cbonds: размещение облигаций "Обувь России"

- 18 января 2021, 21:40

- |

21 января на площадке Cbonds пройдет вебинар-интервью с Антоном Титовым, директором группы компаний «Обувь России». Общение будет интерактивным, Вы сможете задать вопросы Антону и участникам беседы.

Ссылка на регистрацию: cbonds-congress.com/events/647/?l=1

А пока продолжается сбор заявок на участие в выпуске облигаций ОР. На данный момент книга собрана примерно 80%

19 января - старт размещения облигаций Обувь России 001P-04 (1,5 млрд.р., YTM 11,57%)

- 18 января 2021, 13:11

- |

19 января старт размещения облигаций Обувь России 001P-04

Основные параметры выпуска Обувь России 001P-04 (ISIN RU000A102NK2):

o Размер: 1 500 млн.р.

o Купон/доходность: 11%/11,57% годовых

o Срок до погашения: 4 года (амортизация в течение 10 последних купонных периодов)

o Рейтинг: BBB (RU)

o Организатор: ИК «Иволга Капитал»

Для подачи заявки, пожалуйста, направьте организатору: Ваше имя, сумму покупки, наименование Вашего брокера.

Контакты клиентской службы ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

Облигации ГК «Обувь России» входят в портфели PRObonds на 6,5-11% от активов.

Видео-разбор эмитента:

( Читать дальше )

Коротко о главном на 18.01.2021

- 18 января 2021, 09:21

- |

- «Обувь России» определила дату размещения выпуска четырехлетних облигаций серии 001P-04 объемом 1,5 млрд рублей — 19 января. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация в течение 10 последних купонных периодов. 21 января эмитент проведет онлайн-семинар на площадке Cbonds: «Размещение облигаций ГК «Обувь России». Начало мероприятия — 16:30 по московскому времени.

- ИСКЧ рассматривает в качестве одного из вариантов привлечения финансирования проведение IPO дочерней компании — Центра генетики и репродуктивной медицины Genetico.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Выручка OR Group в рамках проекта Продаем превзошла ожидания аналитиков - Sberbank CIB

- 15 января 2021, 14:09

- |

Консолидированная выручка компании в ноябре сократилась на 33% — с 1,74 млрд руб. в октябре до 1,15 млрд руб. из-за снижения поступлений от низкодоходного оптового сегмента (с 831 млн руб. до 253 млн руб.). В то же время выручка от розничных продаж (включая выручку от проекта «Продаем» — комиссионный доход от реализации партнерских товаров по модели маркетплейса) и от кредитов наличными осталась практически на уровне октября — соответственно 665 млн руб. и 230 млн руб.

В состав выручки не включаются продажи партнерских товаров по модели маркетплейса, только комиссионный доход. Компания начала раскрывать данные о валовой стоимости товаров (GMV), которая повысилась на 3% дo 1,44 млрд руб. против 1,40 млрд руб. в октябре.

Оперируя партнерскими точками выдачи товаров в магазинах ОR, компания получает дополнительный трафик. В ноябре число выданных посылок увеличилось на 33% дo 215 тыс. В конце ноября трафик покупателей, забиравших онлайн-заказы партнерских товаров, составил 14% от совокупного трафика покупателей магазинов, и 2,1% таких посетителей стали покупателями. К концу 2020 года OR Group планировала увеличить количество доставляемых посылок до 300 тыс. в месяц.

( Читать дальше )

Онлайн-семинар Cbonds: размещение облигаций "Обувь России"

- 15 января 2021, 12:21

- |

21 января на площадке Cbonds пройдет вебинар-интервью с Антоном Титовым, директором группы компаний «Обувь России». Общение будет интерактивным, Вы сможете задать вопросы Антону и участникам беседы.

Ссылка на регистрацию: cbonds-congress.com/events/647/?l=1

А пока продолжается сбор заявок на участие в выпуске облигаций ОР. На данный момент книга собрана примерно на 2/3. Таким образом, само размещение должно занять не более недели-полутора.

Коротко о главном на 15.01.2021

- 15 января 2021, 09:49

- |

Регистрация нового выпуска и закрытие книги заявок:

- «Обувь России» зарегистрировала выпуск четырехлетних облигаций серии 001P-04 объемом 1,5 млрд рублей на Московской бирже. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация в течение 10 последних купонных периодов.

- «Бэлти-Гранд» сообщил об окончании приема заявок инвесторов с 13.01.2021г. в связи с отсутствием свободного объема облигаций серии БО-П03.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

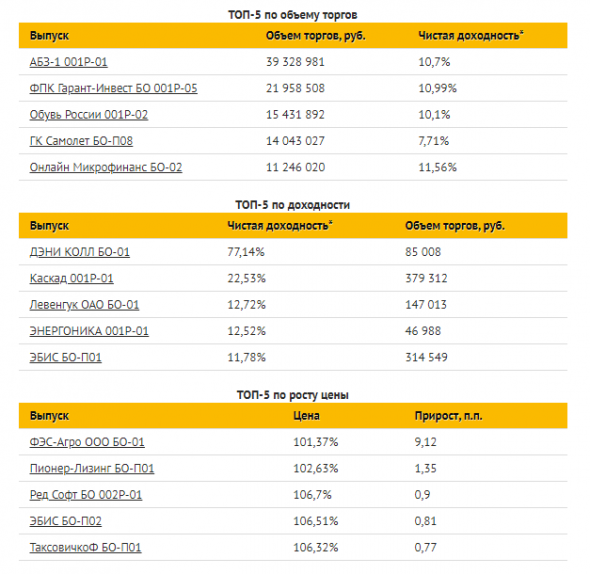

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

В ноябре выручка Обуви России по проекту Продаем +25% м/м, до 205 млн руб, неаудир выручка за ноябрь - 1 147 млн руб

- 14 января 2021, 14:19

- |

Валовая стоимость товаров в ноябре 2020 года увеличилась на 3% — до 1,44 млрд руб. по сравнению с 1,4 млрд руб. в октябре 2020 года.

В ноябре выручка по проекту «Продаем» (реализация товаров партнеров по модели маркетплейса) выросла на 25% по сравнению с октябрем 2020 года и составила 205 млн руб. (31% от розничных продаж).

Число партнеров платформы на конец ноября превысило 705 компаний. В целом за 11 месяцев 2020 года компания реализовала почти 1,8 млн партнерских товаров. Наиболее маржинальной, быстро растущей и популярной из новых категорий являются товары для дома, в которых 80% выручки приходится на посуду, текстиль и мелкую бытовую технику.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал