облигации

Количество частных инвесторов на Московской бирже превысило 21 миллион

- 05 сентября 2022, 19:23

- |

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам августа 2022 года превысило 21,2 млн (+421 тыс. за август), ими открыто 35,6 млн счетов.

В августе 2022 года сделки на фондовом рынке совершали 2,1 млн человек.

Доля частных инвесторов в объеме торгов акциями в августе составила 76,2%, в объеме торгов облигациями – 26%, на спот-рынке валюты – 26,4%, на срочном рынке – 70,5%.

Количество индивидуальных инвестиционных счетов (ИИС) в августе составило 5,6 млн (+49 тыс. за август).

Оборот по ИИС с начала 2022 года составил 1,2 трлн рублей, в структуре оборота 88,6% – сделки с акциями, 4% – с облигациями, 7,5% – с биржевыми фондами.

Московская Биржа | Количество частных инвесторов на Московской бирже превысило 21 миллион (moex.com)

- комментировать

- 243

- Комментарии ( 0 )

Евразийский банк развития (ЕАБР) 12 сентября предложит инвесторам 4-летние долларовые облигации - Синара

- 05 сентября 2022, 18:56

- |

На наш взгляд, на текущем рынке сложно говорить о справедливых уровнях для валютных и квазивалютных облигационных выпусков, поскольку доходность по ним определяется не наличием возможных альтернатив, а исключительно спросом со стороны инвесторов.

В отсутствие предложения на рынке долларовых бумаг в значительных объемах и при крайне низких уровнях ставок в России мы, скорее всего, увидим довольно большой интерес к этому выпуску.Афонин Александр

Синара ИБ

Селектел планирует 15 сентября собрать книгу заявок на 3-летние облигации серии 001Р-02R объемом 3 млрд руб. Ориентир по доходности — КБД на сроке 3 года + 400 б. п.

На рынке сейчас обращается один выпуск компании с погашением в феврале 2024 г., который торгуется с доходностью около 10,2% годовых. Обращающийся выпуск предлагает премию к ОФЗ около 250 б. п. Заявленный ориентир предполагает доходность порядка 12,05% годовых по состоянию на конец пятницы, что с учетом вторичного рынка облигаций компании и бумаг аналогичной рейтинговой группы выглядит весьма щедро.

Новый выпуск РБК "Облигации.Главное" ведущий К.Бочкарев

- 05 сентября 2022, 17:42

- |

Приглашённые эксперты:

— Илья Винокуров, член совета Ассоциации владельцев облигаций

— Владимир Малиновский, начальник отдела анализа долгового рынка «Открытие Инвестиции», ОФЗ 26215 и ОФЗ 26227

— Дмитрий Орехов, Управляющий директор рейтингового агентства #НКР

— Юрий Новиков, начальник управления инвестиционно-банковского обслуживания Россельхозбанка, СлавЭКО1Р1, #Пионер 1P6

@bondholders

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 3-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 05 сентября 2022, 16:29

- |

5 сентября 2022 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 3-го купона на одну облигацию составил 16,9 руб., исходя из ставки купона 20,56% годовых.

Общая сумма выплат 3-го купона составила 2,016 млн руб. Выплата 4-го купона состоится 5 октября 2022 года по ставке 20,66% годовых. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб.

Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3 и ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Компания «Пионер-Лизинг» выплатила 51-й купон по 1-му выпуску биржевых облигаций

- 05 сентября 2022, 16:21

- |

5 сентября 2022 года ООО «Пионер-Лизинг» выплатило очередной купон по 1-му выпуску биржевых облигаций (ПионЛизБП1). Купонный доход 51-го купона на одну облигацию составил 14,79 руб., исходя из ставки купона 18% годовых.

Общая сумма выплат 51-го купона составила 1,479 млн руб.

26 июня 2018 года эмитент начал размещение первого выпуска ценных бумаг номинальным объемом 100 млн руб. с погашением 31 мая 2023 года.

Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3 и ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Независимый ЛИСП-рейтинг компаний

- 05 сентября 2022, 15:34

- |

| Компания | Период | Кк | УКС | УФС | УФУ | УЭБ | УИР | Рейтинг |

|---|---|---|---|---|---|---|---|---|

| А Девелопмент, ООО | 2021-4 | 1.16 | 42 | 83 | 84 |

( Читать дальше )

Мосбиржа должна нарастить чистую прибыль в 2022 году - Альфа-Банк

- 05 сентября 2022, 14:02

- |

Объемы торгов облигациями снизились на 26% г/г, но оказались на 61% выше м/м на фоне того, что активность компаний на первичном рынке долга утроилась м/м и достигла докризисного уровня благодаря снижению процентных ставок. Объемы валютного рынка снизились на 10% г/г на фоне снижения объема операций своп (-26% г/г), в то время как объемы рынка спот выросли на 30% г/г, несмотря на укрепление рубля. Мосбиржа воздержалась от раскрытия средних остатков участников рынка.

( Читать дальше )

Игорь Кирилловский: «Судебное взыскание становится всё более эффективным инструментом для кредиторов»

- 05 сентября 2022, 12:36

- |

Согласно данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА), коллекторы стали чаще взыскивать долги россиян через суд. Если в начале года до суда доходило чуть больше 40% дел, то сейчас — почти 60%. О том, почему так происходит, а также о практике взаимодействия МФО с заемщиками, допустившими просрочку, Boomin поговорил с руководителем департамента судебного взыскания МФК «Лайм-Займ» Игорем Кирилловским.

— По данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА), стоимость продажи портфелей долгов банками и МФО коллекторским компаниям упала. С чем связана данная тенденция?

— Действительно, на фоне экономической турбулентности размер и стоимость портфелей долгов заметно снизилась. Если до пандемии портфели достигали 300-400 млн рублей, то сейчас — 50-150 млн рублей. Еще недавно можно было купить портфель по цене от 15% до 19% от суммы долга, а в настоящее время это только 10-13%. Ряд клиентов столкнулись с финансовыми трудностями, и на фоне прироста объемов просроченной задолженности увеличились сроки процесса взыскания. Это связано, во-первых, с временными техническими проблемами при перечислении денежных средств от ФССП в первом полугодии и, во-вторых, с государственными мерами поддержки заемщиков (например, кредитными каникулами). Как следствие, работать с портфелями стало сложнее и спрос со стороны коллекторских агентств уменьшился.

( Читать дальше )

Ожидание выплат по еврооблигациям ГТЛК

- 05 сентября 2022, 12:30

- |

Принимая во внимание значительное количество физлиц-держателей еврооблигаций АО «ГТЛК», а также многочисленные обращения в Ассоциацию, мы направили обращение эмитенту с просьбой дать комментарии по ситуации с выплатами в рамках действия Указа Президента №430.

В своем письме #АВО попросила эмитента ответить на следующие вопросы:

1️⃣ Планирует ли ГТЛК производить выплаты в российские депозитарии (согласно п. 4 Указа Президента №430) и в какие сроки

2️⃣ Планирует ли ГТЛК выпускать «замещающие» облигации (согласно п. 3 Указа Президента №430) и в какие сроки

🔸 Стоит отметить, что ГТЛК является одной из немногих компаний, от которых не поступало сведений о намерениях рассчитываться с локальными инвесторами в евробонды через инфраструктуру НРД.

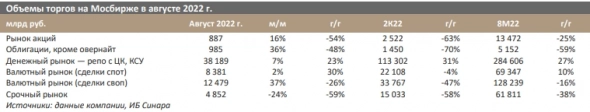

Объемы торгов на Мосбирже: небольшое улучшение на большинстве рынков - Синара

- 05 сентября 2022, 12:14

- |

Августовские объемы торгов на Мосбирже демонстрируют небольшое улучшение на большинстве рынков по сравнению с июлем.Найдёнова Ольга

Синара ИБ

Контрциклические компоненты комиссии, денежный рынок и валютный рынок (сделки спот), остаются сравнительно сильными и выросли в годовом сопоставлении (+23% и +30% г/г соответственно). Денежный рынок вносит крупнейший вклад в комиссионный доход компании, поэтому его состояние особенно важно. Прочие рынки все еще слабые, активность инвесторов на них сократилась на 48–59% г/г, но на рынках акций и облигаций мы наблюдаем положительную динамику в месячном выражении и менее выраженный спад в годовом по сравнению с 2К22 и июлем.

Рынок облигаций (+16% м/м) постепенно укрепляется на фоне продолжающегося снижения процентной ставки. Кроме того, выросли в 2,6 раза м/м, а благодаря этому и в 2,3 раза г/г, первичные размещения корпоративных облигаций. Срочный рынок вновь упал после некоторого отскока в июле, единственная причина этого — сокращение числа фьючерсов на валюту.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал