SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Первые облигации России

- 12 июля 2013, 09:52

- |

Так как историк, то очередная публикация в тему :)

А знаете ли Вы, что

Впервые в России краткосрочные облигации были выпущены в июле 1831 года, на общую сумму 30 млн. руб. ассигнациями. Эти обязательства были выпущены номиналом 250 руб., сроком на 4 года, с уплатой 4,32% годовых (этот процент был назначен для удобства расчетов – по 90 коп. в месяц). Билеты выдавались и принимались казной по всем платежам, кроме взносов в кредитные учреждения.

В царском манифесте было объявлено, что «билеты Государственного казначейства представляют не что иное, как способ ускоренного получения государственных доходов» и что ничего общего с ассигнациями и внешними займами они не имеют.

информация взята с http://vk.com/moscow_exchange

А знаете ли Вы, что

Впервые в России краткосрочные облигации были выпущены в июле 1831 года, на общую сумму 30 млн. руб. ассигнациями. Эти обязательства были выпущены номиналом 250 руб., сроком на 4 года, с уплатой 4,32% годовых (этот процент был назначен для удобства расчетов – по 90 коп. в месяц). Билеты выдавались и принимались казной по всем платежам, кроме взносов в кредитные учреждения.

В царском манифесте было объявлено, что «билеты Государственного казначейства представляют не что иное, как способ ускоренного получения государственных доходов» и что ничего общего с ассигнациями и внешними займами они не имеют.

информация взята с http://vk.com/moscow_exchange

- комментировать

- Комментарии ( 2 )

Облигационные фонды США теряют 60 миллиардов долларов

- 04 июля 2013, 21:21

- |

Продажи облигаций на прошлой недели были самыми большими, с начала наблюдений за рынком в январе 2007 года. Бумаги со сроком погашения в течение последних четырех недель, по предварительным оценкам, составили около 1,7 % от $ 3,5 триллионов, находящихся в фондах с фиксированной доходностью. Подлежащие налогообложению фонды облигаций погасили облигаций на $ 20,4 миллиарда, а из муниципальных облигационных фондов было выведено $ 7,68 миллиарда на неделе, завершившейся 26 июня.

Облигации всех видов генерировали убытки в последние недели. Облигации казначейства США (Treasuries (USGG10YR)) потеряли 2,1 % с 21 мая по 2 июля, по данным индекса Bank of America Merrill Lynch. Высокодоходные облигации потеряли 3,5 %, а корпоративные облигаций США потеряли 3,8 % за тот же период.

Американские инвесторы не привыкли терять деньги в облигациях. В последний раз, фонды облигаций имели отрицательную доходность в 2008 году, когда в среднем они потеряли 7,8 %, согласно данным, собранным чикагской Morningstar Inc. (MORN), при этом фонды акций в этом году упали в среднем на 41 %. После средней прибыли по меньшей мере 6 % в каждый год с 2009 года, фонды облигаций потеряли 2,2 % в первой половине 2013 года.

( Читать дальше )

Греция & Кипр !!!

- 02 июля 2013, 17:53

- |

«Тройка» кредиторов дала Греции три дня, чтобы представить план выполнения соглашений

Международный валютный фонд, Европейская комиссия и Европейский центральный банк требуют от Греции через три дня предоставить план, который мог бы заверить международных кредиторов относительно того, что страна выполнит условия, на которых была ранее предоставлена финансовая помощь, сообщает MarketWatch.

В противном случае, власти Греции рискуют получить следующий транш объемом 8,1 млрд евро под более жесткие условия.

Греция не успевает в согласованные сроки провести необходимые реформы, в связи с чем страна рискует получить пакет финпомощи в 8,1 млрд евро по мере выполнения условий тремя траншами, а не одним, как предполагалось ранее.

( Читать дальше )

Международный валютный фонд, Европейская комиссия и Европейский центральный банк требуют от Греции через три дня предоставить план, который мог бы заверить международных кредиторов относительно того, что страна выполнит условия, на которых была ранее предоставлена финансовая помощь, сообщает MarketWatch.

В противном случае, власти Греции рискуют получить следующий транш объемом 8,1 млрд евро под более жесткие условия.

Греция не успевает в согласованные сроки провести необходимые реформы, в связи с чем страна рискует получить пакет финпомощи в 8,1 млрд евро по мере выполнения условий тремя траншами, а не одним, как предполагалось ранее.

( Читать дальше )

Люди считают, что облигации еще свое отыграют

- 29 июня 2013, 10:40

- |

Финансовые советники в последние недели завалены письмами и звонками от потрясенных инвесторов, особенно пенсионеров, которые нервничают, переживая насчет возможного краха рынка облигаций. Вряд ли можно винить их, но инвесторы бегут от облигаций в массовом порядке: рекордные $ 76,5 миллиардов выведено из фондов облигаций и биржевых фондов в течении июня (данные по состоянию на 26 июня). Это превышает предыдущий рекорд, когда на $ 41,8 миллиарда облигаций было продано в октябре 2008 года, а финансовый кризис был в полном разгаре.

Но поспешные распродажи на самом деле означают одно: инвесторы делают ставку на то, что процентные ставки выйдут на восходящую траекторию, и это то, что ожидалось в течение нескольких лет.

Такое поведение инвесторов во многом вызвано заявлениями председателя ФРС Бена Бернанке, который недавно предположил, что восстановление экономики может позволить центральному банку, уменьшить усилия по стимулированию экономики, что включает в себя сворачивание программы покупки облигаций.

( Читать дальше )

Рекордные оттоки из фондов облигаций

- 28 июня 2013, 11:27

- |

Скачок в ставках UST и масштабные распродажи в различных

классах активов привели к рекордным оттокам из облигаций ЕМ,

включая российские. По данным EPFR Global, отток из облигаций ЕМ

составил 6,33 млрд долл. против 2,88 млрд долл. на прошлой неделе,

тем самым почти вдвое «перекрыв» предыдущий исторически

максимальный отток конца сентября 2011 г. (тогда из облигаций ЕМ

за неделю вывели 3,49 млрд долл.). Отток из российских облигаций

ускорился с 289 млн долл. до 644 млн долл. – также исторический

максимум по оттокам.

Источник — ГПбанк

классах активов привели к рекордным оттокам из облигаций ЕМ,

включая российские. По данным EPFR Global, отток из облигаций ЕМ

составил 6,33 млрд долл. против 2,88 млрд долл. на прошлой неделе,

тем самым почти вдвое «перекрыв» предыдущий исторически

максимальный отток конца сентября 2011 г. (тогда из облигаций ЕМ

за неделю вывели 3,49 млрд долл.). Отток из российских облигаций

ускорился с 289 млн долл. до 644 млн долл. – также исторический

максимум по оттокам.

Источник — ГПбанк

Начинается потерянное десятилетие для облигаций?

- 24 июня 2013, 19:47

- |

Казначейские облигации США в настоящее время дают менее половины доходности акций, следовательно, у инвесторов сейчас довольно мало оснований продолжать держать облигации в своих портфелях (после почти трех десятилетий бычьего рынка облигаций), так как жилищное строительство, доверие потребителей и корпоративные прибыли сигнализируют об улучшении экономики США.

В то время как доходность 10-летних облигаций Казначейства США (Treasuries) составляет 2,61 % (сравните с минимумом в 1,61 % 1 мая 2013), суммарная доходность акций, входящих в индекс S & P 500 составила 6,4 %, по данным Федеральной резервной системы пишет Bloomberg. Даже после распродаж облигаций, четыре процентных пункта разрыва более чем вдвое превышает средний разрыв в 1,9 %.

Когда ФРС сообщает, что может начать сужать свои $ 85 млрд ежемесячных покупок облигаций в конце этого года, инвесторы от Leon Cooperman’s Omega Advisors Inc. до BlackRock Inc. предпочитают избегать долгосрочных Treasuries, они обеспокоены тем, что доходности облигаций будут снижаться долгие годы. Управляющие деньгами предвидят конец ралли, которое началось после того, как бывший председатель Федеральной резервной системы Пол Волкер победил инфляцию в начале 1980-х.

( Читать дальше )

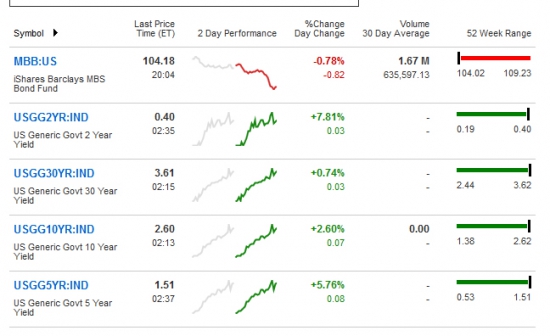

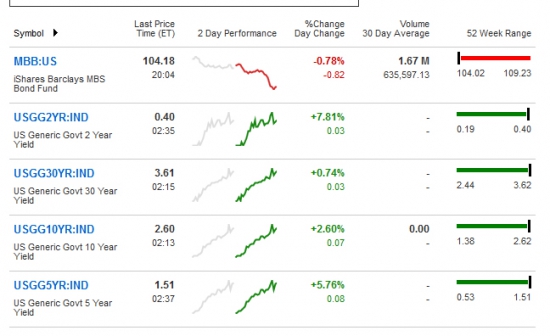

Рынок американского долга

- 24 июня 2013, 10:57

- |

весь дол от 2х до 30-и леток в цене ломанулся вниз и соотвественно в доходностях вверх.

Эти самые доходности на 52-недельных максимумах.

За 4 дня 10-Y просто рухнули

( Читать дальше )

Эти самые доходности на 52-недельных максимумах.

За 4 дня 10-Y просто рухнули

( Читать дальше )

Идея "FIX": короткий портфель и графики для анализа

- 20 июня 2013, 17:51

- |

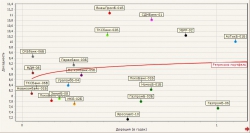

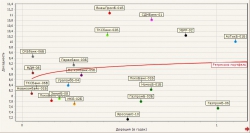

Продолжая вчерашнюю тему по облигациям — предложу вашему вниманию карту доходности следующих бондов + на карте представлена «кривая» по этим бондам.

20 облигаций с офертой в течении года — достаточно короткие + «адекватные» отчетности. Еще раз повторюсь — меня спрашивали «почему доминируют в портфеле банки?» — ответ простой: у этих эмитетнов адекватная отчетность, которая публикуется регулярно и мониторинг ее позволяет принимать решение о покупке/продаже. Фразу «адекватная отчетность» достаточно сложно применить к «корпоратам», про «дотационные» муни — вообще отдельный разговор.

продолжение http://smoketrader.ru/index.php/fix/53-shortbond2006

В продолжение постов про самые «оборотистые» облигации и про короткий портфель — добавляю для анализа 3 графика.

1. Карта доходности корпоративных облигаций с рейтингом ВВВ по Moody's (с 3 регрессиями: текущая, 1 мес. и 3 мес.)

( Читать дальше )

20 облигаций с офертой в течении года — достаточно короткие + «адекватные» отчетности. Еще раз повторюсь — меня спрашивали «почему доминируют в портфеле банки?» — ответ простой: у этих эмитетнов адекватная отчетность, которая публикуется регулярно и мониторинг ее позволяет принимать решение о покупке/продаже. Фразу «адекватная отчетность» достаточно сложно применить к «корпоратам», про «дотационные» муни — вообще отдельный разговор.

продолжение http://smoketrader.ru/index.php/fix/53-shortbond2006

В продолжение постов про самые «оборотистые» облигации и про короткий портфель — добавляю для анализа 3 графика.

1. Карта доходности корпоративных облигаций с рейтингом ВВВ по Moody's (с 3 регрессиями: текущая, 1 мес. и 3 мес.)

( Читать дальше )

Идея "FIX": облигации с максимальным оборотом до 35 месяцев vs ОФЗ

- 19 июня 2013, 17:04

- |

В условиях нестабильности рынка. я бы даже сказал «устойчивого тренда» на рынке акций, инвесторам, с крупными портфелями стоит обратить внимание на рынок fix.

Сегодня я предлагаю Вашему вниманию — карту доходности наиболее «оборотистых» облигаций.

Максимальная дюрация у корпоратов здесь ВТБ-6, а у гос.бондов — ОФЗ 26203.

В среднем, доходности в рэндже 7-10% и дюрацией 12 — 15 месяцев.

Данные облигации можно рекомендовать тем, кто имеет большие портфели и хочет «пересидеть» снижение рынка, не выходя в депозиты.

Карта доходности

+ индекс RGBI у меня на сайте:

http://smoketrader.ru/index.php/fix/51-fixcorpandofz1906

Сегодня я предлагаю Вашему вниманию — карту доходности наиболее «оборотистых» облигаций.

Максимальная дюрация у корпоратов здесь ВТБ-6, а у гос.бондов — ОФЗ 26203.

В среднем, доходности в рэндже 7-10% и дюрацией 12 — 15 месяцев.

Данные облигации можно рекомендовать тем, кто имеет большие портфели и хочет «пересидеть» снижение рынка, не выходя в депозиты.

Карта доходности

+ индекс RGBI у меня на сайте:

http://smoketrader.ru/index.php/fix/51-fixcorpandofz1906

Дача - добро или зло? (с точки зрения финансов)

- 17 июня 2013, 11:48

- |

Всем привет!

Сначала небольшое вступление — расскажу первоисточники мысли, которую хочу сегодня рассказать.

Во-первых, немного личной трагедии — я разошелся с отцом как раз из-за дачи. Около 5 лет я был рабом дачи, как показано на картинке выше. Мы спокойно могли нанять нормальных рабочих, но нет «настоящий мужик должен всё сам уметь делать». Итог — более 5 лет никаких выходных, никаких дней рождений, друзей и так далее. Когда жена была уже на последних месяцах беременности, меня это окончательно достало и мы ушли.

Почувствовал огромное облегчение, свободу. Да, всё с нуля начинать, зать без этих нервов и ругани.

Второе — недавно мы с женой обсуждали, куда поехать отдохнуть на выходные. Далеко ехать не получается — малышу еще 10 месяцев. Максимум — 2 часа на машине от Москвы. Не реклама, но мы нашли отличные дома отдыха, пансионаты со стоимостью от 3500 до 9 000 рублей в сутки. Причем последний вариант вообще шикарен))

( Читать дальше )

Сначала небольшое вступление — расскажу первоисточники мысли, которую хочу сегодня рассказать.

Во-первых, немного личной трагедии — я разошелся с отцом как раз из-за дачи. Около 5 лет я был рабом дачи, как показано на картинке выше. Мы спокойно могли нанять нормальных рабочих, но нет «настоящий мужик должен всё сам уметь делать». Итог — более 5 лет никаких выходных, никаких дней рождений, друзей и так далее. Когда жена была уже на последних месяцах беременности, меня это окончательно достало и мы ушли.

Почувствовал огромное облегчение, свободу. Да, всё с нуля начинать, зать без этих нервов и ругани.

Второе — недавно мы с женой обсуждали, куда поехать отдохнуть на выходные. Далеко ехать не получается — малышу еще 10 месяцев. Максимум — 2 часа на машине от Москвы. Не реклама, но мы нашли отличные дома отдыха, пансионаты со стоимостью от 3500 до 9 000 рублей в сутки. Причем последний вариант вообще шикарен))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал