SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Ходят слухи

- 01 августа 2012, 12:32

- |

Ходят слухи оперераспределении активов, — продаже гособлигаций и покупке акций.

С открытия европейской сессии наблюдается падение на рынке облигаций с сент. Bund fut. 143.97 (-0.37%). Рынок акций получает поддержку, где все основные биржи торгуются с повышением во главе с САС40, где растут акции банков после того как Soc Gen. на пре -маркете отчитался выше ожиданий.

Похоже, что от Бернарке, а скорее всего от Драги, крупные игроки ждут хороших новостей.

С открытия европейской сессии наблюдается падение на рынке облигаций с сент. Bund fut. 143.97 (-0.37%). Рынок акций получает поддержку, где все основные биржи торгуются с повышением во главе с САС40, где растут акции банков после того как Soc Gen. на пре -маркете отчитался выше ожиданий.

Похоже, что от Бернарке, а скорее всего от Драги, крупные игроки ждут хороших новостей.

- комментировать

- ★1

- Комментарии ( 2 )

Европейский долговой кризис. Что будет делать ЕЦБ?

- 30 июля 2012, 22:17

- |

Решил собрать для себя информацию об ожиданиях относительно ЕЦБ и вокруг ЕЦБ. Думаю, это поможет и вам сэономить время, если интересно разобраться в том, что происходит сейчас в Европе.

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

( Читать дальше )

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

- встать стеной на защиту облигаций - гарантии ЕС+ЕЦБ по облигациям, неповторение сценария Греции (этого нет)

- стабилизация экономики Испании

- меры по сокращению госдолга, бюджетного дефицита

( Читать дальше )

Панорама первичного рынка облигаций

- 20 июля 2012, 09:13

- |

Промсвязьбанк

Липецкая область (—/BB/—) начала сбор заявок инвесторов на приобретение облигаций серии 34007 объемом до 500 млн. руб.

Организатор: ИК «Тройка Диалог».

Заявки будут приниматься до 16:00 мск 19 июля. Размещение бумаг запланировано на 20 июля.

Как сообщалось, область в начале июня разместила 44,4% выпуска 5-летних облигаций на 1,11 млрд. рублей. Общий объем выпуска составляет 2,5 млрд. рублей. Эмитент тогда сообщил о возможности последующего доразмещения бумаг.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

С момента размещения в июне по выпуску не было ни одной сделки, что говорит о нерыночности прошедшего размещения бумаг на 1,11 млрд. руб.

На текущий момент выпуск вновь будет доразмещаться по номиналу, что соответствует доходности 9,19% годовых при дюрации займа 2,49 года. Данный уровень доходности предполагает премию к кривой ОФЗ в размере 220 б.п., что выглядит интересно — средний спрэд по бондам более крупных регионов с рейтингом «BB» составляет 160-180 б.п.

( Читать дальше )

Липецкая область (—/BB/—) начала сбор заявок инвесторов на приобретение облигаций серии 34007 объемом до 500 млн. руб.

Организатор: ИК «Тройка Диалог».

Заявки будут приниматься до 16:00 мск 19 июля. Размещение бумаг запланировано на 20 июля.

Как сообщалось, область в начале июня разместила 44,4% выпуска 5-летних облигаций на 1,11 млрд. рублей. Общий объем выпуска составляет 2,5 млрд. рублей. Эмитент тогда сообщил о возможности последующего доразмещения бумаг.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

С момента размещения в июне по выпуску не было ни одной сделки, что говорит о нерыночности прошедшего размещения бумаг на 1,11 млрд. руб.

На текущий момент выпуск вновь будет доразмещаться по номиналу, что соответствует доходности 9,19% годовых при дюрации займа 2,49 года. Данный уровень доходности предполагает премию к кривой ОФЗ в размере 220 б.п., что выглядит интересно — средний спрэд по бондам более крупных регионов с рейтингом «BB» составляет 160-180 б.п.

( Читать дальше )

Бонды - Риск розничных банков: какое из предложений выбрать?

- 19 июля 2012, 13:04

- |

В сегменте высокодоходных бумаг (к которому относятся краткосрочные облигации с доходностью выше 12% годовых) вчера появились сразу два предложения: от Связного банка, далее Связной, (Moody's: B3) и КБ Ренессанс Капитал, далее РенКап, (В/B2/B) с ориентирами к годовой оферте YTP 14,22-14,76% и YTP 12,89-13,42%, соответственно. Также недавно разместил годовые бумаги ТКС Банк (-/B2/B), которые сейчас котируются выше номинала с YTP 14,38%. Возникает вполне естественный вопрос выбора бумаги с наилучшим соотношением доходности и риска. В отличие от ТКС и РенКап имя Связной для рынка рублевых облигаций является новым, и поэтому заслуживает большего внимания при оценке кредитного риска.

Все упомянутые выше банки активно развиваются в сегменте потребительского кредитования, которое занимает доминирующую долю в их кредитном портфеле: 100% у ТКС, 86% у РенКап и 71% у Связного. При этом ТКС и Связной специализируются на кредитных картах (с долей в портфеле 100% и 66%, соответственно), в то время как доля кредитных карт в портфеле РенКап составляет лишь 14%. По нашему мнению, как по структуре и размеру кредитного портфеля, так и по динамике его прироста кредитный профиль Связного скорее ближе к ТКС, чем к РенКап.

( Читать дальше )

FIXmarket: короткий портфель + немного о ОФЗ

- 17 июля 2012, 17:00

- |

Чувствую, что сегодня меня прямо-таки «распирает» идеями «что купить» и «что сделать» для инвестиционного и спекулятивного портфелей.

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

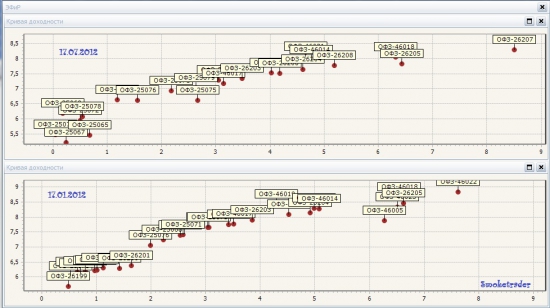

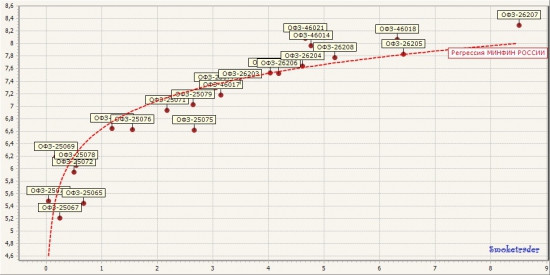

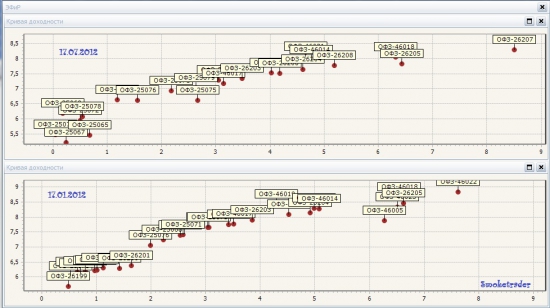

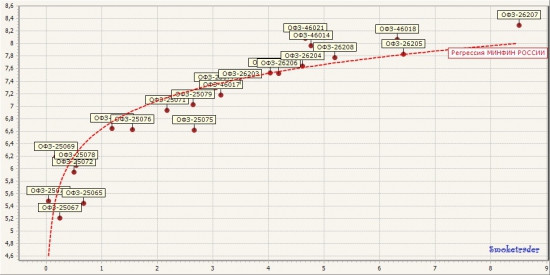

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Стройкредит

- 17 июля 2012, 10:23

- |

ДОХОДНОСТЬ ОБЛИГАЦИЙ БАНКА «СТРОЙКРЕДИТ» ДОСТИГЛА ФАНТАСТИЧЕСКИХ 453 ПРОЦЕНТОВ! Что это????

ЕЦБ одобрил списания по облигациям испанских банков

- 16 июля 2012, 13:52

- |

ЕЦБ высказался за то, чтобы держатели обеспеченных облигаций испанских банков понесли убытки в процессе рекапитализации банковской сферы страны. 9 июля министры финансов еврозоны отвергали такую возможность и были согласны пожертвовать интересами только держателей акций и субординированных облигаций банков.

Источники Wall Street Journal утверждают, что председатель ЕЦБ Марио Драги решил пересмотреть позицию Центробанка. В 2010 г. во время спасения банковского сектора Ирландии, который также как и испанский пострадал от спада на рынке недвижимости, ЦБ настоял на том, чтобы держатели обеспеченных облигаций не понесли убытков.

Резкое изменение позиции монетарного регулятора может указывать на изменение подходов к решению проблем, которые вызывают банкротства крупных сберегательных институтов. Источники WSJ в ЕЦБ утверждают, что теперь регулятор будет настаивать на убытках для держателей облигаций, если выпустивший их банк подпадет под процедуру ликвидации. Представители пресс-службы ЕЦБ отказались детально прокомментировать ситуацию. В заявлении регулятора говорится, что ЕЦБ не является подписантом соглашения о спасении испанской банковской системы, а данные вопросы находятся в компетенции министров финансов стран, входящих в монетарный союз. «Процесс реорганизации банков регулируется национальными властями. Мнение ЕЦБ носит рекомендательный характер, а действия в отношении держателей облигаций будут основаны на действующих правилах ЕС», — утверждают представители монетарных властей Европы.

( Читать дальше )

Источники Wall Street Journal утверждают, что председатель ЕЦБ Марио Драги решил пересмотреть позицию Центробанка. В 2010 г. во время спасения банковского сектора Ирландии, который также как и испанский пострадал от спада на рынке недвижимости, ЦБ настоял на том, чтобы держатели обеспеченных облигаций не понесли убытков.

Резкое изменение позиции монетарного регулятора может указывать на изменение подходов к решению проблем, которые вызывают банкротства крупных сберегательных институтов. Источники WSJ в ЕЦБ утверждают, что теперь регулятор будет настаивать на убытках для держателей облигаций, если выпустивший их банк подпадет под процедуру ликвидации. Представители пресс-службы ЕЦБ отказались детально прокомментировать ситуацию. В заявлении регулятора говорится, что ЕЦБ не является подписантом соглашения о спасении испанской банковской системы, а данные вопросы находятся в компетенции министров финансов стран, входящих в монетарный союз. «Процесс реорганизации банков регулируется национальными властями. Мнение ЕЦБ носит рекомендательный характер, а действия в отношении держателей облигаций будут основаны на действующих правилах ЕС», — утверждают представители монетарных властей Европы.

( Читать дальше )

Расскажите про торговлю облигами из MСXCBITR (ММВБ корп обл)

- 14 июля 2012, 23:17

- |

Есть график индекса MСXCBITR , вид которого мне очень нравится: http://www.micex.ru/marketdata/indices/bonds/corporate

Как его торговать? Есть ли на него какой то фьючерс чтобы не работать с корзиной из 70ти тикров?

Спасибо.

Как его торговать? Есть ли на него какой то фьючерс чтобы не работать с корзиной из 70ти тикров?

Спасибо.

Научите про облигационные портфели

- 07 июля 2012, 00:45

- |

Добрый день! Ощущаю крайнюю нехватку информации по облигациям и перебиранию облигационных портфелей. Посоветуйте ресурс, литературу, обучение. Готов заплатить за качественные консультации.

Цель — 15-20% годовых на облигационном портфеле РФ с пониманием и оценкой рисков и технологии входов/выходов для минимизации рисков.

Цель — 15-20% годовых на облигационном портфеле РФ с пониманием и оценкой рисков и технологии входов/выходов для минимизации рисков.

Главный европейский кризис индикатор

- 05 июля 2012, 23:49

- |

сегодня доходности облигаций Испании выросли на 35 пунктов — до 6,7% — облигации обвалились после 16:30, т.е. рынок разочаровало выступление Драги, где он ничего не сказал о поддержке облигаций PIGS. Возможно, рынок отреагировал на фразу о том, что «все нетрадиционные меры будут носить сугубо временный характер», что впрочем и так логично.

10-летние облигации Испании

Еще есть тема с EUR/USD. Наверное у кого-то возник логичный вопрос — если все ждали снижения ставки, то почему евро рухнул в 15:45 когда об этом было заявлено? Дело в том, что никто не ожидал снижения депозитной ставки.

Теперь у банков нет никакой разницы где хранить деньги — в ФРС или ЕЦБ (евро или долларах) — и там и там депозитные ставки нулевые.

10-летние облигации Испании

Еще есть тема с EUR/USD. Наверное у кого-то возник логичный вопрос — если все ждали снижения ставки, то почему евро рухнул в 15:45 когда об этом было заявлено? Дело в том, что никто не ожидал снижения депозитной ставки.

Теперь у банков нет никакой разницы где хранить деньги — в ФРС или ЕЦБ (евро или долларах) — и там и там депозитные ставки нулевые.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал