облигации

Мнение по бондам Окея.

- 27 января 2015, 18:13

- |

Всем привет!

Спросили, что я думаю по Окею, не смог ответить в личку, т.к. мало рейтинга.

Окей мне, в целом, нравится. Когда я его смотрел проблем существеных не видел, кроме того, что ритейл. Долг сбалансированный, валютный риск не высокий, долговая нагрузка комфортная. Надо смотреть за его программой развития, ну и маржой. В целом, по текущим выпускам оферта в 15 и 16 году, не думаю, что возникнут какие-либо проблемы с их погашением.

ПС: ОКЕЙ, 02 дюрация 0,9 года, эффективная доходность 22,7%; ОКЕЙ, БО-04 дюрация 1,6 года, эффективная доходность 21,3%;

- комментировать

- Комментарии ( 3 )

Распродажа?

- 27 января 2015, 09:11

- |

Рубль упадет до 70 за доллар

- 26 января 2015, 17:42

- |

Рубль упадет до 70 за доллар, а в течение пары лет и до 150. Это не пост очередного паникера и армагеддонщика, мне самому не выгоден этот рост, так как зарплата в рублях. Я стараюсь трезво оценивать ситуацию.

Все мы знаем, что история повторяется.

«Роснефть» снова разместила облигации еще на 400 млрд рублей. По сути это эквивалентно эмиссии новых рублей. Чем больше долгов, тем больше денег. Эти деньги попадут в экономику. Могут пойти и на закупку долларов, как в прошлый раз перед черным вторником.

Просто если США печатает доллары под залог облигаций US treasures, аналог наших облигаций федерального займа, то Россия стала печатать деньги под залог гос. корпораций. Помимо уже размещенных на 1 трлн ОФЗ.

Вполне возможно, что это новая финансовая пирамида государства. Наподобие ГКО. В конечном итоге произойдет дефолт по этим облигациям и увидим все 150 рублей за доллар при растущей нефти. Почему он произойдет? Потому что нефть вряд ли вырастет в ближайшее время, доходы и государства и Роснефти будут небольшие, а процентная ставка по этим облигациям достигает 11-12%, что не мало. Откуда же взяться этим деньгам?

( Читать дальше )

покупка облигаций+продажа опционов или среднесрочный оптимизм

- 25 января 2015, 19:33

- |

но подумав и посчитав, решил что можно сделать что то поинтереснее, тем более, что курс более менее устоялся, и если события на украине в ближайшие дни его не качнут, то идея имеет право на жизнь.Хотя что лучше: 19,5% за пол года в рублях или одно и то же количество баксов… хз.

Итак:

облигации гс сухого бо 04, 25% годовых, 30.06.2015 выплата 124,66 руб на каждую.

оферта 03.07.2015. Таким образом срок позиции чуть менее полугода.

сейчас торгуются по 101,4 от номинала, что дает в рублях 123 за пол года .

вместо каждой тысячи долларов:

покупаю 64шт гсс бо 04, расчитывая через пол года получить 7872руб купонного дохода

продаю опцион пут sim5 летней экспираци, страйк 65000 за 4244руб.,

итого +12471руб в июне гарантированы или в процентах , если исключить форс мажор ,39 % годовых в рубле.

через пол года если доллар падает ниже 52, в чем я сильно сомневаюсь, покупаю по 65, как и хотел, причем внутри диапазона цен от 52,53 до 77,47 возникает прибыль.

одно меня напрягает- а ежели бакс выстрелит к лету выше, не будет ли 39% годовых в рублях ниже инфляции

облигации тгк-2 бо-2

- 21 января 2015, 12:54

- |

Инвест-идея: сегодня облигации ТГК-2 бо 2 торгуются по 53,89, купонная доходность — 12% от номинала, 15 апреля погашение 12,5 от номинала + 2.8% набежит с сегодняшней даты, итого погасят в апреле 25,8% от сегодняшних вложений, в октябре: 6%-(купон) + 23% (погашение частичное) =29% от вложений вернется. такими темпами менее чем за 2 года первоначальные средства отбиваются и в 2017 и 2018 годах прёт чистая прибыль!

bonds.finam.ru/issue/details018D800002/default.asp

Риски есть, но если учесть, что:

ТГК-2 привлекла кредит Банка ВТБ на 9,5 млрд рублей

[30.10.2014 15:15] FinamBonds |

ОАО «ТГК-2» получило кредит от Банка ВТБ сроком на пять лет, предназначенный для рефинансирования кредитных договоров, заключенных в 2011 и 2010 годах. Погашение основного долга начинается с 2018 года, процентные платежи осуществляются ежемесячно, говорится в пресс-релизе компании.

Сумма кредита составила 9,5 млрд рублей. Сделка направлена на увеличение доли долгосрочных займов в общем кредитном портфеле компании.

( Читать дальше )

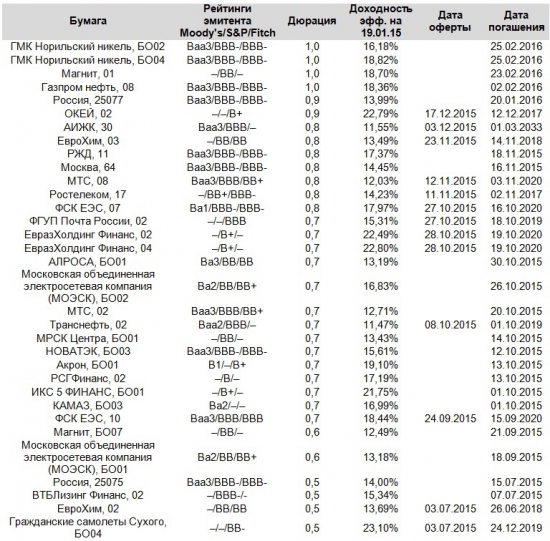

Привлекательные краткосрочные рублевые корпоративные облигации

- 21 января 2015, 10:10

- |

Выбрал небольшой перечень бондов с короткой дюрацией, которые могут быть интересны в качестве альтернативы депозитам. По ставкам стоит учитывать, что они еще не отражают возможное снижение рейтингов России до мусорного уровня в конце января, поэтому, может появиться шанс зайти по еще более выгодным ставкам.

ПС: завтра, возможно, еще добавлю короткие бумаги банков.

Грабь награбленное-главный девиз ШНБ.

- 20 января 2015, 22:24

- |

«Шоковая терапия от ШНБ»-это отличный ход для заработка денег Швейцарией(доходы нац. банка идут в бюджет). Т.к. схема-ловушка получения прибыли с фиксированного курса проста, я уверен, что ей пользовались большинство европейских банкиров. Берутся франки в долг, на кредит покупаются европейские облигации, которые в свою очередь становятся залогом для следующего кредита. Профит получается в виде дифференциала между процентными ставками по полученному и выданному займами, благодаря фиксированному курсу, риск практически нулевой. В итоге товарищи понабрали кредитов по мизерной ставке с надеждой на заработок, а ШНБ поставил раком всех арбитражеров и опрокинул их на 15% на валюте +0.5% на понижение ставки. Причем Швейцарии за это ничего не было) Никто не начал финансовую войну, хотя деньги были отданы в руки ШНБ большие, никто не обиделся на хитрожопых, никто не скинул их облиги и не вшортил индекс в пол(номинальное падение из-за роста франка не считается). На смарт-лабе выкладывали список компаний, которые «попали», там были и крупные банки в том числе, и я думаю, это верхушка айсберга, т.к. крупный попадос-удар по репутации, необходимо показывать хорошую мину при плохой игре, т.к. деньги были замешаны крупные, скинуть все на толпу даже при наличии инсайда практически невозможно.

( Читать дальше )

Индивидуальный Инвестиционный Счёт и FORTS.

- 18 января 2015, 22:25

- |

Брокеры открывают ИИС без доступа к секции FORTS. Они думают, что риски по акциям и валюте никто не хеджирует?

Есть ли на сегодня хоть один брокер предоставляющий услуги ИИС с доступом к фьючерсам и опционам? И что вообще об этом слышно?

Облигации - 9 900% за месяц

- 17 января 2015, 18:15

- |

Часто бывают случаи, когда трейдеры крайне высокомерно высказываются о тех, кто торгует облигации. Дескать, положили бы деньги на депозит и не позорили бы честное имя инвесторов/спекулянтов! Приведу пример ошибочности данного суждения.

График дефолтных облигаций РТК-Лизинг. В моменте достигали 1% от номинала (т.е. 10 руб.). 9 900% за месяц, в годовых даже считать страшно

Лично я поучаствовал в движении довольно незначительно. К сожалению не хватило нервов — последние месяцы выдались крайне напряжёнными.

Если не брать такие экстремальные всплески, то вообще облигации могут иметь годовую доходность в районе 20-30% при сравнительно низких рисках и без пираммидинга. Сейчас же вообще сладкие времена настали.

В общем торгуйте облиги, и будет Вам счастье!

Такие дела

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал