облигации

Ставка ЦБ РФ, мнение о рубле

- 23 апреля 2021, 06:42

- |

13:30 — решение по ставке, рынок пока ждёт повышения ставки.

в 15:00 у нас пресс-конференция Э.Набиуллиной.

Вчера была причина для укрепления рубля: уменьшение геополитической напряжённости.

Шойгу заявил, что проверки в ЮВО и ЗВО завершены…

Эти передвижения войск 3 недели считали обострением.

Пройдёт заседание ЦБ, рынок всё оценит.

И usd/rub летом будет, думаю, идти в зависимости от принятия риска.

Покупка доллара — это risk off.

Продажа доллара — это risk on.

На рынке — пила.

Рынок и расти уже не может, и падать не может.

Лично я — на заборе (держу usd с 73): считаю, что это «забор».

В USD и не заработать, и не потерять.

Жду летней коррекции.

Приглашаю на telegram канал https://t.me/OlegTrading

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Заседание ЦБ по ключевой ставке

- 23 апреля 2021, 01:03

- |

Текущие проблемы:

1) разгон инфляции, в марте годовая 5.8%

2) санкционные риски

ЦБ оценивает возврат к целевым 4% инфляции не ранее 2022 года. Между тем, прочие ЦБ развивающихся стран поднимают ставки, канадский ЦБ в раздумьях о том, чтобы сворачивать антиковидные послабления (QE).

Нейтральная ставка на момент оценивается до 5.5-6%, что означает — рост доходности безрисковых инструментов (облигации/вклады), определённое снижение в дивидендных бумагах (реакция на «зачем газпром под 5% дивов со всеми его проблемами, при спокойном вкладе в 5.5%»). Сильной просадки не будет, т.к. движение даже к 6% в абсолютном выражении небольшое.

Выше ставка в определённой мере укрепляет курс. Ориентируюсь, что без политических обострений, доллар будет ходить около уровня 73 рубля и ниже.

От повышения ключевой по сферам ожидаю проблемы у строителей — минус льготная ипотека, из-за повышения ключевой — ипотека будет дороже. Т.е. 1+1 дают существенное удорожание ипотеки, что по текущим ценам должно привести к охлаждению спроса и/или к определённом снижению цен на недвижимость (новострой).

Жду повышения ключевой ставки на 0.25-0.5%.

Телега

Московская биржа запустила торги ETF высокодоходных облигаций, номинированных в USD

- 22 апреля 2021, 15:42

- |

22 апреля 2021 года на Московской бирже начались торги биржевым инвестиционным фондом (ETF – Exchange Traded Fund) на высокодоходные долларовые облигации под управлением компании FinEx Investment Management LLP (UK), входящей в международную инвестиционную группу FinEx.

Торговый код – FXFA.

Фонд следует индексу Solactive USD Fallen Angel Issuer Capped Index.

В составе активов фонда – долларовые облигации, имеющие рейтинг международных рейтинговых агентств от B+ до BBB− такие как ArcelorMittal, Ford, Kraft Foods, Time Warner и других компаний.

Фонд доступен неквалифицированным инвесторам в рублях и долларах США.

источник

ВДО в долларах на Мосбирже

- 22 апреля 2021, 12:26

- |

Finex запустил фонд ВДО в долларах FXFA. Фонд отслеживает индекс Solactive USD Fallen Angel Issuer Capped Index.

В FXFA представлены долларовые облигации более 25 эмитентов развитых рынков, среди которых такие гиганты как Ford, Occidental Petroleum, Kraft Heinz Foods, FirstEnergy и другие. Всего в индексе, который отслеживает фонд, представлено более 130 выпусков облигаций со средним рейтингом BB+.

В состав индекса включаются корпоративные долларовые облигации сроком погашения не менее года с кредитным рейтингом BBB- и ниже, но выше В+. Если рейтинг облигации будет повышен до инвестиционного, облигация исключается из индекса при ежемесячной ребалансировке. Это дает фонду дополнительную доходность, так как облигации, получившие инвестиционный рейтинг, продаются дороже.

( Читать дальше )

Результаты самых крупных ETF инвестирующих в ВДО

- 22 апреля 2021, 10:54

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка

Индекс состоит из облигаций с неинвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

( Читать дальше )

Финансовые рынки 21 апреля

- 22 апреля 2021, 10:49

- |

Ключевым событием дня стало послание президента к Федеральному собранию.

Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова.

Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали.

Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить е на дивиденды.

Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений.

В целом на послание президента рынок отреагировал положительно.

Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%)

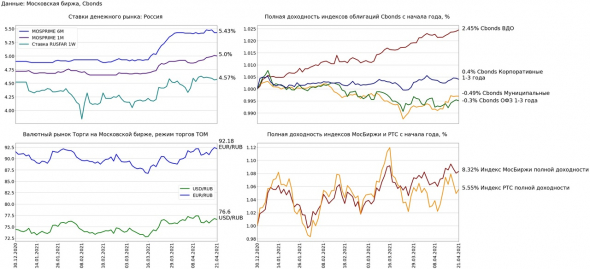

Денежный рынок:

( Читать дальше )

Греф: я считаю, что у ЦБ нет повода радикально повышать ставку дальше.

- 22 апреля 2021, 09:30

- |

ЦБ поднял ставку на 0,25 процентного пункта, это их выбор. Сказать, что это необоснованно, было бы абсолютно несправедливо. Основания для этого есть. Нужно ли сейчас радикально повышать ставку дальше? Я считаю, что пока нет, но окончательное решение за ЦБ.

https://www.rbc.ru/finances/22/04/2021/60809e989a79475c2f2448cb

Коротко о главном на 22.04.2021

- 22 апреля 2021, 08:55

- |

Новое имя, начало и завершение размещений:

- Сегодня «ЭкономЛизинг» начинает размещение трехлетних облигаций серии 001Р-03 объемом 200 млн рублей. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР.

- «Бифорком Текнолоджис» зарегистрировал программу облигаций серии 001P на 3 млрд рублей на Московской бирже. Присвоенный регистрационный номер 4-00592-R-001P-02E.

- «ФЭС-Агро» разместил выпуск трехлетних облигаций серии БО-02 объемом 500 млн рублей за один день торгов. Ставка купона установлена уровне 11% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизационная система погашения: 50% выпуска гасится в дату выплаты 11-го купона, оставшиеся 50% — в дату погашения.

( Читать дальше )

В чем взаимосвязь движения DXY и доходности американских облигаций?

- 21 апреля 2021, 19:07

- |

Начало года ознаменовалось ростом долговых бумаг, выпускаемых Министерством финансов США. Поскольку они гарантированы правительством, то рассматриваются как условно безрисковое вложение. Обычно отмечается почти синхронный рост бумаг и инфляции. Также на рост ставок по бумагам чутко реагирует фондовый рынок. Его часто рассматривают как альтернативу инструментам с фиксированной доходностью, но более рискованную.

Рост доходности бумаг достиг своего пика в марте 2021 года, когда он добрался до уровня 1.7760%. После этого котировки начали снижаться. Реакция рынка не заставила себя долго ждать: все рисковые активы быстро начали расти. Но является ли это поводом для радости покупателей? Попробуем разобраться.

Почему выросла доходность?

Гособлигации США укрепились по нескольким причинам:

- Отмечается рост товарных активов, поскольку пандемия спровоцировала перебои в процессе производства и поставок.

- Успехи массовой вакцинации и вызванный ими оптимизм в отношении скорого восстановления спроса создают опасения по поводу ускорения инфляции, поскольку база прошлого года была низкой.

- Принятые меры поддержки нуждаются в финансировании.

- На стоимость облигаций оказывает давление низкий спрос со стороны банков, обеспечивающих на первичном рынке трежерис низкую ликвидность. В то же время банки ощущают неопределенность в том, будет ли льготный период по SLR продлен регулятором после 31 марта. В условиях пандемии банкам было разрешено прекратить резервирование своего капитала под депозиты, которые хранятся у регулятора, и активы в казначейских облигациях.

- Меняется экономическая ситуация в связи с тем, что пандемия отступает. В Штатах уже вакцинирована основная часть населения, вакцинация проводится также в Великобритании и Европе. Кроме того, грядет летний сезон, когда традиционно эпидемиологическая обстановка меняется в лучшую сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал