облигации США

Это просто бизнес? Россия удвоила свои вложения в госдолг США, хотя даже союзники Штатов скидывают трежерис

- 17 ноября 2023, 13:22

- |

Как обычно с полуторамесячной задержкой Минфин США публикует статистику, какие страны продолжают вкладываться в их казначейские долговые бумаги. Выясняется, что в сентябре Китай по традиции сливает трежерис, уменьшив данную инвестицию до минимума за последние пятнадцать лет. Логично, какой смысл вкладываться в долги страны, президент которой называет главу КНР диктатором через часик после того, как улыбался ему в глаза. Удивительнее другое: Россия, которой от Штатов в последние годы доставалось на словах и деле куда жёстче, удвоила свои вложения в долговые бумаги США.

Сентябрьская статистика по странам, опубликованная Минфином США, внушает лёгкую оторопь. Верные американские союзники в лице Японии, Великобритании, Тайваня, Канады и Южной Кореи сократили свою долю в treasuries и не на один-два миллиарда, а сразу на десятки. Япония с 1116млрд в августе стала держателем лишь 1087млрд (минус 29). Британские джентльмены в скорости избавления от данных бумаг обошли самураев — вложения Великобритании уменьшились на 30млрд с 698 до 668.

( Читать дальше )

- комментировать

- 7.2К | ★3

- Комментарии ( 31 )

Доходности UST развернулись – покупаем на всё?

- 08 ноября 2023, 19:27

- |

После заседания ФРС доходности по казначейским облигациям США стремительно двигаются на юг. В данном видео разбираемся с различными факторами, которые влияют на такую динамику движения – начиная с внутренней экономики США, и заканчивая денежно-кредитной политикой Японии и продажей облигаций Китаем.

Подписывайтесь на наш канал, чтобы не пропустить новые полезные выпуски о фондовом рынке США

Инвестирование в акции и облигации: Текущие тренды и стратегии

- 26 октября 2023, 14:59

- |

Динамика индексов на фондовом рынке вызывает все большее беспокойства среди инвесторов. О чем сигнализируют доходности на долговом рынке государственных облигаций США, каковы главные инструменты ФРС в текущей экономической ситуации и как стартовал сезон отчетности рассказываем в данном видео.

Подпишитесь на наш YouTube канал по ссылке, чтобы не пропускать наши новые обзоры на рынок акций и облигаций

О чем данный ролик?

Технический взгляд на индекс S&P 500 и Nasdaq

Динамика ust

Целевые ожидания по доходности десятилеток от JPM

Ставки Libor

Прогнозы dot plots

Прогноз по реальной процентной ставке от FOMC

Словесные интервенции — главный инструмент ФРС

( Читать дальше )

Что покупает и о чем предупреждает инвесторов Говард Маркс?

- 24 октября 2023, 11:56

- |

Именно поэтому мы с интересом изучили последнюю на сегодня записку Говарда Маркса, и делимся этой информацией с вами.

Подпишитесь на наш YouTube канал по ссылке, чтобы не пропускать наши новые обзоры на рынок акций и облигаций

О чем данный выпуск?

Кто такой Говард Маркс?

Кардинальные изменения в инвестиционной среде

События, которые привели к кардинальным изменениям

Последствия текущей ситуации в денежно-кредитной политике США

Какая стратегия может стать прибыльной?

Риски инвестиций на долговом рынке

Итоговый вывод записки Говарда Маркса

Технический анализ рынка Золота и ETF TLT. Волны Эллиотта. 22.10.23

- 22 октября 2023, 19:28

- |

В новом выпуске проводится технический анализ рынка Золота и ETF TLT по методу волн Эллиотта и пропорций Фибоначчи на 22.10.2023 г. с прогнозом дальнейшего движения.

Больше информации в Telegram-канале: t.me/simplewaves_trading

Когда и в связи с чем посыпется финансовая система США?

- 17 октября 2023, 10:32

- |

2. Есть еще адовы производные обязательства в деривативах, где-то читал, что по США совокупный моментальный объем приближается к 500 трлн. долларов

3. Внизу пирамиды — госдолг, 33,5 трлн. долларов. Характеризуется тем, что не может быть погашен, может быть только пролонгирован. Низкопроцентные облигации периода низких ставок замешаются облигациями с доходностью в районе 5%.

4. Условно: доходы бюджета — 4 трлн., расходы — 6 трлн. Дефицит — 2 трлн. Тенденции к снижению дефицита нет он слова совсем. И да, при условных 5% стоимости заимствования ежегодные процентные выплаты по госдолгу будут составлять 1,7 трлн. долларов. То есть сопоставимы с дефицитом бюджета.

( Читать дальше )

US30Y 11 Октября 2023

- 11 октября 2023, 18:10

- |

это снова я и снова про 30 летние облигации правительства США, так называемые 30 летние трежерис, единый тикер US30Y

Наглядно демонстрирую мощь «встроенного плеча» в инструмент с залоговой стоимостью (в тех банках про которые я знаю) не меньше 80%, в некоторых даже 90%.

Из приведённых мною ниже картинок видно, что купив (как я и рекомендовал в более ранних блогах) по 53 доллара инвестор мог бы сегодня зафиксировать прибыль в 2,5 долллара (я умышленно не беру пиковые значения, я говорю об абсолютно реалистичных)

Итак, что же это означало бы для инвестора? А это означало бы, что инвестор заработал бы 4,5% меньше чем за неделю, но как именно! По сути, если брать LTV 80% то это означало бы что заработок на «отвлечённые» на трежерис деньги составил бы 22,5%! Меньше чем за неделю!!! И, продолжаю напоминать, это безрисковый инструмент, если инвестор интересуется долларом США на входе в инвестицию и на выходе из неё же! Я по прежнему считаю, что этот конкретный выпуск будет стоить минимум 63-65 в ближайшие три года, а скорее всего и гораздо быстрее. Так же я считаю что при почти каких угодно обстоятельствах ему не грозит уйти значительно ниже 50.

( Читать дальше )

Зима близко! ©️

- 11 октября 2023, 09:47

- |

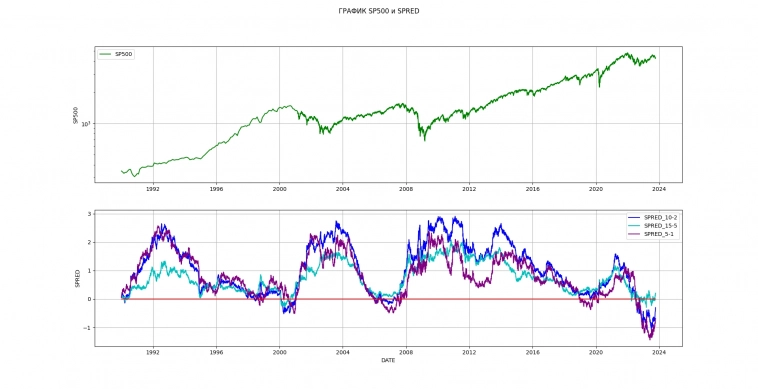

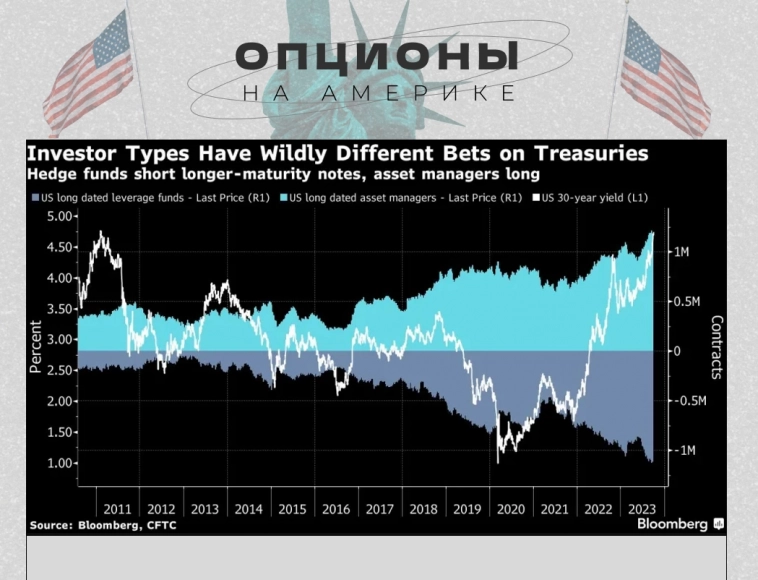

Спреды доходностей государственных облигаций США начали свой «путь наверх» после самого «глубокого погружения» в истории США. Всеми силами монетарные власти пытались отсрочить наступление финансового кризиса, но похоже, что уже исчерпаны почти все возможности. Напомню, что падения на рынке акций всегда начиналось после восстановления нормального вида кривой доходности в трежурах. Очень сложно сделать прогноз, когда именно это произойдет. Раньше в истории на это уходило 3-8 месяцев.

Похоже ставки по длинным госбондам США продолжат рост. Эту же идею разделяет один из известных инвесторов в мире Бил Акман:

( Читать дальше )

Нападение на Израиль повышает привлекательность золота, активов-убежищ — Reuters

- 09 октября 2023, 11:11

- |

Боевики палестинской группировки ХАМАС в субботу совершили беспрецедентное нападение на Израиль. Западные страны во главе с Соединенными Штатами осудили это нападение и пообещали поддержку Израилю.

Растущий геополитический риск приведет к покупке таких активов, как золото и доллар, и повысит спрос на казначейские облигации США, которые были агрессивно распроданы, заявили аналитики в минувшие выходные. В понедельник aьючерсы на американские акции упали, в то время как нефть, золото и казначейские облигации подорожали.

"Это хороший пример того, почему людям нужно золото в своих портфелях. Это идеальное средство защиты от международных потрясений", — сказал Питер Кардилло, главный рыночный экономист Spartan Capital Securities, который предсказал, что доллар также выиграет. «Всякий раз, когда происходят международные потрясения, доллар укрепляется», — сказал Кардильо.

( Читать дальше )

Доходность казначейских облигаций выросла после возобновления сделки с США

- 02 октября 2023, 10:12

- |

Казначейские облигации начали неделю в минусе после того, как удалось предотвратить приостановку работы правительства США, что устранило точку неопределённости для трейдеров и вернуло их внимание к будущему курсу процентных ставок.

Доходность по 10-летним долговым обязательствам выросла на целых пять базисных пунктов до 4,62%. Доходность пятилетних облигаций выросла на аналогичную величину – до 4,66%, вновь приблизившись к 16-летнему максимуму.

Трейдеры снова сосредоточились на том, что политики США повторяли весь год: что процентные ставки, более высокие и долгосрочные, никуда не денутся. Сделка о финансировании может также побудить инвесторов перенести ставки на ноябрьское повышение ставок с декабря, что усилит медвежьи настроения на крупнейшем в мире рынке облигаций.

«Раньше рынок предполагал, что правительство будет закрыто на ноябрьское заседание, поэтому цены благоприятствовали повышению в декабре», — сказал Кевин Мьюир, бывший трейдер, который сейчас пишет информационный бюллетень MacroTourist. «Я предполагаю, что благодаря этим новым событиям рынок учтет большую вероятность ноябрьского повышения, что будет означать большее давление на переднем конце кривой».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал