норильский никель

Русал + Норникель = Национализация

- 05 июля 2022, 10:22

- |

Русал + Норникель = Национализация

Ну, в принципе, всё в заголовке. Потанин всё сказал.Поступило предложение, от которого невозможно отказаться.

- комментировать

- 713

- Комментарии ( 14 )

Обзор на НорНикель

- 24 июня 2022, 13:31

- |

Последний рабочий день на этой неделе мы решили завершить кратких обзором на НорНикель

🔥Сильные стороны:

Компания-гигант на российском рынке;

Лидер по добычи таких востребованных сегодня на мировом рынке цветных металлов – Никель, Палладий и Платина;

По фундаментальным показателям компания остается прибыльной, выручка растет в среднем +17,15% за последние 5 лет. Рост рентабельности производства с каждым годом;

СД рекомендовал финальные дивиденды за 2022 г. в размере 1166,22 руб. на акцию. Это около 5,6% по текущим котировкам.

⚠️Слабые стороны:

Высокий уровень закредитованности;

Рост аварийности на объектах компании в последний год и вызванная этим необходимость резкого увеличения инвестиций в обновление и модернизацию производственных мощностей;

Пока диалог между крупнейшими акционерами компании (РУСАЛ имеет долю около 27%) по вопросу дивидендной политики пока не привел их к общему знаменателю;

🚀Возможности:

( Читать дальше )

Главное на утро

- 17 июня 2022, 12:10

- |

⬆️ Индекс Мосбиржи: 2 369,75 (+2,19%)

⬆️ Индекс РТС: 1 316,75 (+2,84%)

Заместитель председателя правительства РФ Александр Новак заявил, что в ближайшие несколько лет производство СПГ в России будет увеличено на 34 млн тонн. Общий потенциал страны составляет 100 млн тонн в год. Также вице-премьер сообщил, что добыча нефти в РФ в 2022 году может составить 500 млн тонн и не исключает роста стоимости барреля до $150 и более. При этом дисконт на российскую нефть уменьшается по мере налаживания новых каналов продаж.

Банк России пока не видит предпосылок для возвращений к покупкам валюты в рамках бюджетного правила. Российские власти в данный момент ведут консультации по расчетам в национальных валютах со многими странами.

ГМК Норильский Никель сообщил о планах строительства нового медного завода в Мурманской области. Он позволит увеличить выработку продукции на 40% и при этом сократить выброс газов практически до нуля. Объем вложений оценивается в 140 млрд рублей.

( Читать дальше )

Норникель получил разрешение сохранить программу депозитарных расписок

- 12 мая 2022, 15:21

- |

Правительственная комиссия по контролю за осуществлением иностранных инвестиций в Российской Федерации приняла решение о продолжении обращения за пределами Российской Федерации депозитарных расписок на акции Компании сроком до 28 апреля 2023 года (один год с даты принятия решения).

www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-poluchil-razreshenie-sokhranit-programmu-depozitarnykh-raspisok/type=releases

Разбор Норникеля

- 26 апреля 2022, 12:12

- |

Сегодня мы рассмотрим одного из крупнейших представителей сырьевого металлургического сектора — ГМК Норникель.

Компания производит цветные и драгоценные металлы, доля на мировых рынках составляет:

- палладий — 44 %, что делает Норникель самым крупным производителем этого металла в мире:

- никель — 22 %;

- платина — 15 %;

- кобальт — 14 %.

Помимо вышеперечисленных позиций к «ассортименту» компании относятся золото, серебро, сера, родий, теллур, рутений, иридий, медь. География активов компании охватывает Норильский район (Красноярский край и Таймырский полуостров), Кольский полуостров и Забайкальский край. Также Норникель представлен в Финляндии компанией-переработчиком металлов Norilsk Nickel Harjavalta и в ЮАР предприятием Nkomati — разработчиком месторождений руд — совместно с компанией African Rainbow Minerals.

Вводимые санкции не затронули металлы, производимые компанией, но серьезные нарушения в логистических цепочках из-за отказа европейских портов принимать российские грузы создают трудности для поставок. В прошлом году на рынок Европы пришлось порядка 53% продаж Норникеля, и только 4% на рынок России и СНГ.

( Читать дальше )

Главное на утро

- 25 апреля 2022, 13:29

- |

🔻 Индекс Мосбиржи: 2 232,23 (-1,71%)

🔻 Индекс РТС: 928,30 (-3,45%)

В Вологодской области построены первые два дома из CLT-панелей Segezha Group. Проект реализует сама компания из материалов собственного производства. Вологодская область может стать пилотной площадкой для строительства социальных объектов из CLT-панелей.

До 2026 года Газпром планирует построить до 26 малотоннажных СПГ-заводов мощностью примерно в 1,0 млн тонн СПГ в год каждый. Помимо заводов, компания работает над сетью крио-АЗС.

Энел Россия в первом квартале 2022 года увеличила производство электроэнергии на 10,5%, РусГидро — на 2,2%.

Совет директоров ГМК Норильский никель утвердил финальные дивиденды за 2021 год в размере 1166,22 рубля на акцию.

🔻 S&P 500: 4 271,79 (-2,77%)

🔻 NASDAQ 100: 13 356,87 (-2,65%)

🔻 Euro Stoxx 50: 3 778,40 (-0,54%)

🔻 Shanghai Composite: 3 012,18 (-2,42%)

Глава ФРС Пауэлл заявил, что на майском заседании FOMC будет обсуждаться повышение ставки на 50 базисных пунктов. Возможно еще несколько повышений ставки на 50 б. п. в последующем — одновременно с общим ужесточением денежно-кредитных условий.

( Читать дальше )

Государство победило металургический бизнес?

- 24 апреля 2022, 17:26

- |

У коллеги сегодня прочитал пост про взаимоотношения Государства и Металлургов. Поделюсь немного своим видением.

В Российской металлургической и горнодобывающей промышленности (золото, сталь, алмазы, титан, алюминий, медь, палладий, никель и пр.) уже несколько лет идёт противостояние Государства и Бизнеса.

Государство, в лице первого зама председателя Правительства- Андрея Белоусова уже на протяжении нескольких лет продвигал мысль и пытался подкрепить это действиями, постулат, что частный бизнес в лице металлургов «нахлобучивает» Россию.

Основная претензия, что компании, получая сверхприбыли, сложившиеся от удачной конъюнктуры рынка цен на металлы, вместо того, чтобы распределять эту прибыль на благие цели и развивать промышленность в России, строя новые заводы и площадки, наращивать активно добычу металлов, покупать и развивать бизнес небольших компаний, сокращать кредитную нагрузку, компании выводят эти деньги к себе в карманы, через выплату дивидендов, в т.ч опосредованно не желая снижать цены внутри страны, хотя имеют на это возможность.

( Читать дальше )

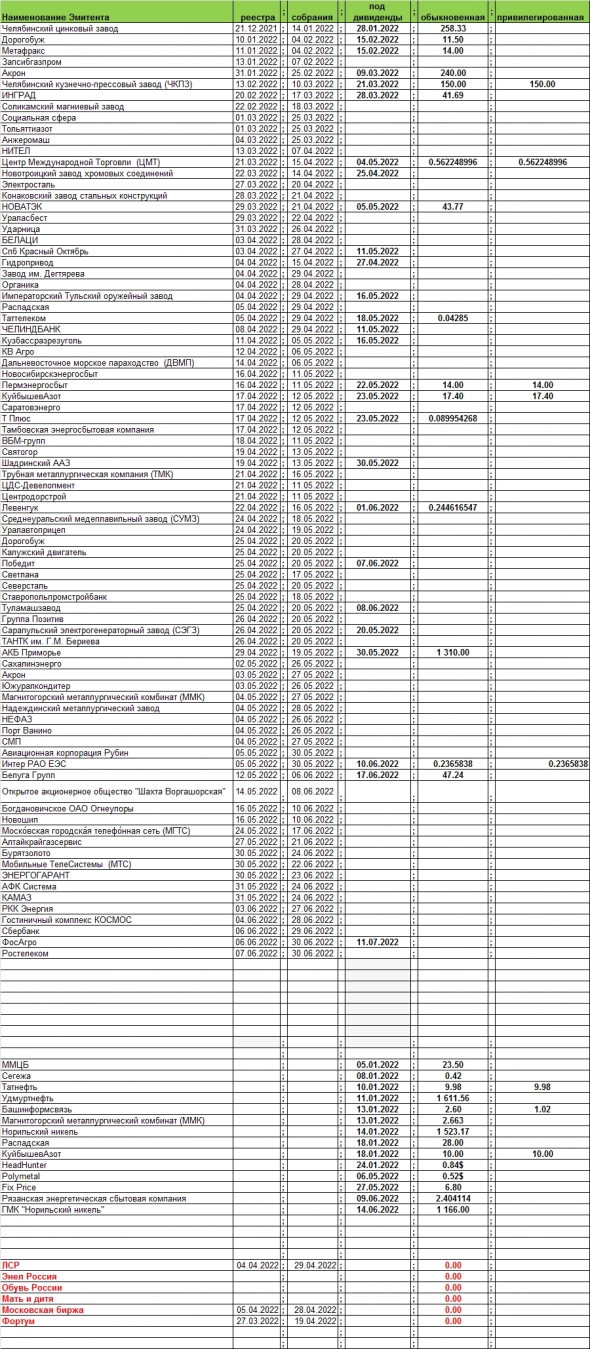

Закрытие реестров или отсечка под дивиденды

- 23 апреля 2022, 12:03

- |

МОСКВА, 22 апреля. /ТАСС/. Совет директоров «Норильского никеля» рекомендовал утвердить дивиденды по итогам 2021 года из расчета 1,166 тыс. рублей на одну обыкновенную акцию, говорится в сообщении компании.Лица, имеющие право на их получение, определят 14 июня

tass.ru/ekonomika/14452701

Почему EN+ отличная инвестиционная идея? Разбираемся с калькулятором. РУСАЛ и ГМК бонусом?

- 21 апреля 2022, 07:42

- |

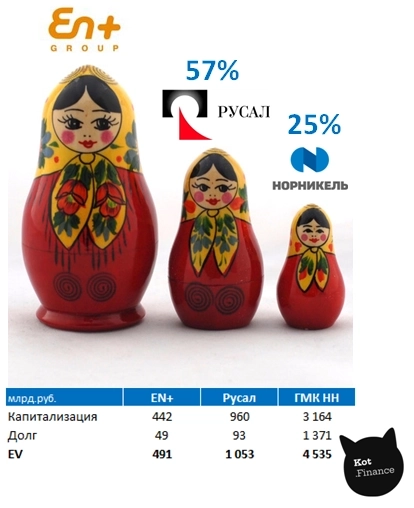

Если посмотреть на схему владения, то получается «матрешка»: головная компания (EN+) владеет 57% акций РУСАЛа, у которого в свою очередь блокпакет (25%) в компании ГМК Норильский никель. Все компании публичные, то есть имеют рыночную оценку.

Берем капитализацию, прибавляем долг, считаем стоимость (EV). Что получаем?

Стоимость EN+ составляет 491 млрд. руб. Сюда входит мощь сибирских рек (энергетический сегмент) и доля в РУСАЛ, которую рынок оценивает … в 547 млрд. руб. Значит то, что уже стоит 547 можно купить за 491. Энергетика в подарок.

Аналогично считаем по РУСАЛу.

Стоимость компании 1 053 млрд. руб., а доля в ГМК НН стоит 791 млрд. А это значит, что вся алюминиевая промышленность России стоит 262 млрд. Это очень мало.

Выходит, что покупка EN+ это сразу две отличные сделки.

В сухом остатке, покупая EN+ получаем соразмерную по стоимости долю в ГМК НН (не забываем про косвенную долю участия), и бонусом всю алюминиевую промышленность России и энергетический сегмент, который ее питает))

( Читать дальше )

Данные по поставкам сырья из России в Китай за март

- 20 апреля 2022, 15:39

- |

Китайская таможня опубликовала данные по импорту товаров из России за март 2022г. к прошлому году:

-Импорт угля, включая энергетический и коксующийся, из России в марте сократился на 30% г/г до 3,1 млн тонн.

-Коксующийся уголь в марте удвоился более чем в 2 раза год к году и подскочил до 1,4 млн тонн по сравнению с 550 000 тонн в том же месяце прошлого года и 1,1 млн тонн в феврале этого

-Импорт энергетического угля, используемого для производства электроэнергии, сократился, поскольку умеренная погода ограничила спрос, а Китай увеличил внутреннее производство.

-Импорт сырой нефти в Китай из России упал на 14% до 6,39 млн тонн в марте по сравнению с прошлым годом,

-Импорт СПГ из России в марте вырос на 0,5% г/г до 321 тыс. тонн

-Об импорте трубопроводного газа из России Китай не сообщает в течение последних трех месяцев

-Импорт рафинированной меди упал до 9 914 тонн, самого низкого уровня с февраля 2018 года.

-Импорт рафинированного никеля составил 3 382 тонны по сравнению с февралем, но все еще относительно низкий по сравнению с последними месяцами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал