нлмк

НЛМК: в ожидании роста.

- 07 февраля 2022, 13:27

- |

Добрый день.

НЛМК за прошлую неделю находился в привычном коридоре 200-220 рублей. В бумаге есть покупки и она смотрится уверенно.

В итоге за неделю акция выросла с 210,72 до 216,76 рублей, что составляет 2,8%.

По бумаге в последнее время проходит множество положительных рекомендаций на покупку: многие сулят большие перспективы и дивиденды.

Объёмы торгов проходят средние.

На графике виден нисходящий канал, в котором находится бумага. Покупатели постепенно поджимают котировки к верхней границе канала, вероятно, с целью его пробития. Выйдет ли бумага из коридора вверх сейчас – вопрос открытый.

- комментировать

- Комментарии ( 0 )

Усиленные Инвестиции: обзор за 28 января - 04 февраля

- 07 февраля 2022, 11:07

- |

- Портфель вырос на 2.6% против индекса Мосбиржи -0.5%

- По основным компаниям изменения: Акрон +15.7%, Мечел +11.2%, Head Hunter+6.8%, ГлобалТранс +1.3%, Газпром -1.5%, Фосагро -3.9%, Магнит +7.8%, Северсталь+5.8%, Лукойл +3.5%, НЛМК +2.9%, Сбербанк -0.5%, ММК -0.9%, Газпром нефть-1.0%, Полиметалл -2.0%, Татнефть -2.5%, Норникель -3.1%, Детский мир -3.2%, Мать и дитя -3.3%, Эталон -3.9%, ВТБ Банк -4.9%)

- Акрон за неделю взлетел на 15.7%, что позволило нам частично переложиться в другие более перепроданные в моменте идеи. Также начали в пятницу входить в новую дивидендную и растущую как бизнес идею — Магнит, которая кажется нам очень привлекательной по текущим ценам, особенно на фоне сильного отчета за 4q 2021 года:

( Читать дальше )

НЛМК. Ситуация становится похожа на боковик

- 07 февраля 2022, 07:51

- |

акции НЛМК пока не могут подняться выше январских максимумов

RSI по сути в нейтральной зоне

Сопротивление 220/ 222 / 226 / 230

Поддержка 214/212 / 209 / 205

НЛМК, Решение задачи прогнозирования изменения запасов через системы линейных уравнений. (Часть 1)

- 05 февраля 2022, 14:27

- |

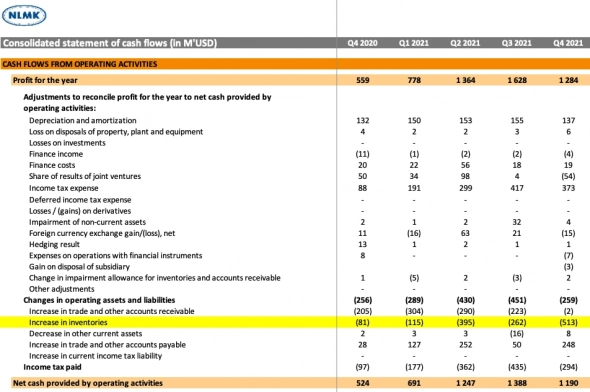

Недавно я опубликовал пост-анализ расчетов дивидендов за 4-й квартал от 30 ноября 2021, где основное упущение было непонимание до конца — что влияет на изменение инвентаризационных запасов и в какой степени?

Нас интерисут строка Increase in inventories/(Увеличение запасов)

Почему это важно ?

При существенный волатильности цен ± 15% на сырьевую корзину или готовую продукцию, можно получить уменьшение свободного денежного потока (СДП/FCF) до 40% от EBITDA.

( Читать дальше )

Дивиденды металлургов и оживший Ozon в итогах недели

- 05 февраля 2022, 12:18

- |

После бурной прошлой недели, Индекс Мосбиржи слегка охладился и закрылся в минус 0,5%. В отсутствии негативного новостного фона зарубежные инвесторы прощупывают почву для возврата в рисковые активы. За неделю чистый приток в инвестирующие в Россию фонды составил $10 млн.

На рынке нефти все складывается в пользу быков. Высокий спрос на фоне недостаточного предложения, гонит цены выше $92 за бочку. В придачу, страны ОПЕК+ провели на днях свою встречу и не смогли согласовать повышение квот на добычу.

Нефтяные компании, как бенефициары этого роста, крайне интересны в текущей ситуации. Я не устаю повторять это все последние месяцы.

Доллар, показавший голову выше 79 руб., тут же получил сверху по этой голове и откатился ниже 76. Продолжаю удерживать FXRU, который провел сплит на этой неделе, а также планирую к покупке доллар в случае ухода ниже 75.

В лидерах роста оказались бумаги Ozon. То ли они отреагировали на мою покупку 😉, то ли на сильный прирост операционных результатов, но акции добавили 11,9%. Валовые продажи приросли на 125% до 445 млрд руб. Количество заказов увеличилось втрое. Прогнозы на 2022 еще более амбициозные. Остается дело за малым — выйти в прибыль. Остальной IT-сектор тоже оживился. Яндекс от максимумов успел потерять 50% и на неделе отыграл лишь 2%, как и HeadHunter прибавивший 6%.

( Читать дальше )

Отчётность НЛМК

- 04 февраля 2022, 13:06

- |

#прогнозыриком

✅ Акции НЛМК #NLMK

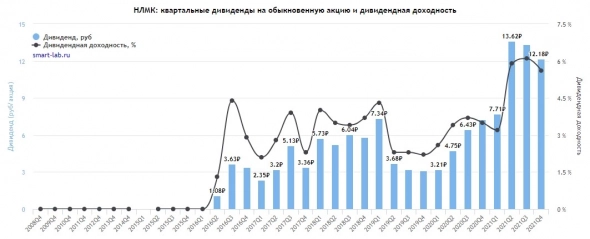

Вчера НЛМК опубликовала отчет за IV квартал 2021 г., который стоит признать скорее позитивным, нежели нейтральным, поскольку компания рекомендовала выплатить 12,18 руб. дивидендов. Таким образом, квартальная дивидендная доходность составит 5,5%. Финансовые результаты оказались в пределах ожидаемых, поскольку снижение и EBITDA, и чистой прибыли относительно предыдущего квартала было следствием снижения цен на стальную продукцию, тогда как в годовом сопоставлении результаты заметно улучшились. Свободный денежный поток к прошлому кварталу просел из-за ожидаемого роста капитальных затрат.

Мы видим долгосрочно привлекательными бумаги НЛМК, поскольку компания продолжает оставаться одним из лидеров российского рынка как по причине ожидаемой дивидендной доходности на 2022 г., так и из-за высокой доли поставок на экспорт. Исходя из рекомендации по дивидендам НЛМК за IV квартал, по итогам 2021-го года в пользу акционеров может быть распределен весь свободный денежный поток.

( Читать дальше )

Опубликованные результаты НЛМК за 4 квартал на уровне ожиданий - Синара

- 04 февраля 2022, 12:41

- |

Результаты оказались на уровне и среднерыночных оценок, и наших расчетов. Снижение цен на плоский прокат (на 1% выше консенсус-прогноза и в точном соответствии с нашими ожиданиями) привело к уменьшению EBITDA на 23% к/к до $1,76 млрд. Чистая прибыль сократилась на 21% к/к и составила $1,28 млрд (+2% относительно консенсус-оценки). НЛМК объявил дивиденды за 4К21 в размере 12,2 руб. на акцию, что на 10% превышает наш прогноз и предполагает дивидендную доходность в 5,5%.

Снижение показателей прибыли в 4К21 в целом ожидалось рынком ввиду квартальной коррекции цен на листовой прокат на 10–15%, а также подорожания коксующегося угля. Мы видим потенциал дальнейшего повышения цен на стальную продукцию на внутреннем рынке (с начала года они уже подросли на 3–6%) на фоне их восстановления в Китае. Положительная ценовая динамика должна оказать поддержку показателям прибыли НЛМК и других представителей сектора черной металлургии за 1К22. На данный момент акции НЛМК торгуются с весьма низким коэффициентом EV/EBITDA 2022П (4,3) при дивидендной доходности на 2022 г. на уровне ~19%.Смолин Дмитрий

Синара ИБ

Металлурги, ваша сила в плавках!

- 04 февраля 2022, 11:24

- |

Дивиденды НЛМК по итогам 2021 года могут составить ₽46,84 на акцию. Дивдоходность за год почти 22% к текущим ценам! Никакие запреты на экспорт и требования поделиться прибылью не останавливают металлургов от выплаты больших дивидендов, ведь и прибыль выросла в 4 раза.

Посмотрим на техническую составляющую.

Коррекция (WXY) подошла к концу. Цена вышла из нисходящих вил. Можно искать вход в сделку.

Цена дважды протестирована медиану горизонтальных вил. При выходе из канала равновесия возможно движение к верхней границе вил (уровень 287 — 300).

Вход в сделку при пробое и закреплении выше линии, проведённой через точки (0-X).

Больше идей в канале

https://t.me/Pitchfork_on_stock

НЛМК отмечает ослабление спроса на сталь в 4 квартале в Китае и Европе

- 04 февраля 2022, 10:34

- |

📉В Китае снижение спроса -6%к/к, -18%г/г на фоне замедления активности в строительном сектор и высоких цен на энергоносители

📉Цены на HCC в Китае упали до $350/т с пика $608/т осенью

📉Европа -4%к/к, +6%г/г — слабый спрос в авто-секторе. Запасы были пополнены в 3 квартале 2021. Надежда на плавное восстановление авто-сектора, на фоне постепенного снижения дефицита чипов.

📉США 0%к/к, +35%г/г, — стабильный спрос, но потребители ждут снижения цен. Цены будут снижаться на фоне запуска новых произв. мощностей в конце 2021-начале 2022 года. Также ожидается рост импорта после снятия 25% импортной пошлины на сталь.

📈кокс +48%к/к и +240%г/г — высокий спрос на уголь вне Китая и ремонты на угольных активах Австралии. Снижение поставок угля из России и Монголии.

📉ЖРС -35%к/к, -16%г/г, сокращение потребления в Китае и рост предложения с Австралии и Бразилии.

📈Производство НЛМК +16%к/к на фоне завершения ремонтных работ. Продажи+8%к/к. В 1 квартале 2022 ожидается рост производства на 7%г/г до 3,6 млн т. (после 4,5 млн т в 4 квартале.)

Откуда 20-я дивдоходность в НЛМК? Резкий рост цен на продукцию последние три квартала 2021 года резко повысил свободный денежный поток и возможность платить дивиденды.

Почему цены на акции не растут в 1,5-2 раза? Видимо, потому что народ понимает, что эти цены — явление временное. Правда, ощущение, что даже в самом худшем сценарии по ценам дивдоходность НЛМК уже не должна опускаться ниже 10%.

А вы что думаете?

НЛМК – рсбу 2021 / мсфо 2021. Див история

- 03 февраля 2022, 21:49

- |

5 993 227 240 обыкновенных акций

nlmk.com/ru/about/governance/equity-securities/

Капитализация на 03.02.2022г: 1,293.46 трлн руб

Общий долг на 31.12.2019г: 237,711 млрд руб/ мсфо 280,841 млрд руб

Общий долг на 31.12.2020г: 313,761 млрд руб/ мсфо 378,356 млрд руб

Общий долг на 31.12.2021г: 421,582 млрд руб/ мсфо 424,868 млрд руб

Выручка 2019г: 421,816 млрд руб/ мсфо 683,608 млрд руб

Выручка 9 мес 2020г: 318,631 млрд руб/ мсфо $6,860 млрд

Выручка 2020г: 437,079 млрд руб/ мсфо 665,332 млрд руб

Выручка 1 кв 2021г: 148,676 млрд руб/ мсфо $2,867 млрд

Выручка 6 мес 2021г: 371,961 млрд руб/ мсфо 520,017 млрд

Выручка 9 мес 2021г: 575,524 млрд руб/ мсфо $11,566 млрд

Выручка 2021г: 792,928 млрд руб/ мсфо 1,191.15 трлн руб

Прибыль 9 мес 2018г: 67,524 млрд руб/ Прибыль мсфо $1,734 млрд

Прибыль 2018г: 117,589 млрд руб/ Прибыль мсфо 140,459 млрд руб

Прибыль 9 мес 2019г: 93,337 млрд руб/ Прибыль мсфо $1,141 млрд

Прибыль 2019г: 83,420 млрд руб/ Прибыль мсфо 86,929 млруб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал