нефтяная отрасль

Новак: без роста инвестиций в нефтяную отрасль возможен дефицит предложения. Россия не ожидает в ближайшие годы пик потребления нефти

- 15 октября 2025, 09:44

- |

Пика потребления нефти в ближайшие годы не ожидается, мы видим только увеличение спроса на нефть, заявил вице-премьер РФ Александр Новак на Российской энергетической неделе.

«Мы видим также увеличение спроса и на нефть, а не пик потребления нефти, который предсказывали в ближайшем будущем. Мы оцениваем, что и дальше будет рост потребления нефти. В прошлом году прирост составил 1,3 млн баррелей в сутки. В этом году мы ожидаем такие же цифры», — сказал Новак.

Источник: tass.ru/ekonomika/25346733Источник: tass.ru/ekonomika/25346783

- комментировать

- 221

- Комментарии ( 1 )

Российская нефтяная отрасль столкнулась с системным кризисом

- 13 октября 2025, 13:49

- |

Российская нефтяная отрасль столкнулась с системным кризисом, где стратегия поддержания цен через координацию добычи в ОПЕК+ обернулась потерей рыночной доли. Сильный удар нанесли санкции, радикально снизившие маржинальность бизнеса.

Бюджет и ФНБ недополучили десятки миллиардов долларов, которые вместо этого осели у посредников, покрывая их риски. Так, оценки ИНП РАН показывают, что сдерживание нефтедобычи наряду с санкционным давлением ведут к ежегодным потерями доходов в $30-60 млрд. Суммарно в 2022-2024 гг российская экономика недополучили ~$180 млрд — это разница между фактическими поступлениями от экспорта нефти и доходами, которые могли быть получены в отсутствие квотирования ОПЕК+ и западных санкций. Этих средств было бы достаточно, чтобы закрыть суммарный дефицит федерального бюджета России за 2022-2024 гг, который составил около $124 млрд.Демидович.

Минэнерго предложило ряд мер по донастройке налогового режима для нефтяной отрасли, а также рынка топлива — Цивилев

- 01 октября 2025, 08:05

- |

Министерство энергетики России предложило ряд мер по донастройке налогового режима для нефтяной отрасли, а также рынка топлива. Об этом в интервью журналу «Эксперт» сообщил министр энергетики Сергей Цивилев.

«Необходима донастройка налогового режима. Минэнерго совместно с Минфином сейчас активно работают над тем, чтобы найти сбалансированное решение по стимулированию разработки отдельных категорий запасов», сказал он.

По его словам, это может помочь отрасли решить один из ключевых вызовов для отрасли — вовлечение трудноизвлекаемых запасов (ТРИЗ), доля которых оценивается примерно в 60%. «Именно здесь важна роль налоговых стимулов и общей фискальной нагрузки на отрасль», — отметил Цивилев.

Министр добавил, что Энергостратегия России до 2050 года предусматривает, что к 2030 году добыча нефти достигнет 540 млн тонн в год, что потребует вовлечения в разработку значительных объемов ТРИЗ.

«В этом плане высокую эффективность показала система НДД. Поэтому важно продолжить работу как по донастройке НДД, так и по поиску новых мер налоговой и неналоговой поддержки нефтекомпаний», — сказал он.

( Читать дальше )

Инвестиции российских вертикально-интегрированных нефтяных компаний в 2025–2027 гг. составят ₽10,47 трлн, что на 32% больше показателя за предыдущие три года — Ведомости

- 27 августа 2025, 08:27

- |

Российские вертикально-интегрированные нефтяные компании (ВИНК) планируют в 2025–2027 гг. вложить 10,47 трлн руб., что на 32% выше показателя за предыдущие три года, следует из обзора Kasatkin Consulting (экс-команда Deloitte в России).

В 2024 г. инвестиции увеличились на 6% до 2,86 трлн руб., а в 2025 г. прогнозируется рост на 3,5% до 2,96 трлн руб. В 2026 г. вложения вырастут на 21% к уровню 2025 г. — до 3,58 трлн руб., а в 2027 г. достигнут 3,93 трлн руб. — на 37% выше показателя 2024 г. В долларовом выражении инвестиции увеличатся на 41% и составят $43,6 млрд.

По оценке экспертов Kasatkin Consulting, такой уровень инвестиций позволит поддерживать добычу на уровне 10,3–10,4 млн барр. в сутки и сохранить экспорт на уровне 4,8 млн барр. в сутки. Основной фактор роста — стремление компаний сохранить существующие объемы добычи, пояснил партнер Kasatkin Consulting Дмитрий Касаткин.

( Читать дальше )

Добыча и экспорт нефти в России в 2025 году останутся стабильными, несмотря на сложные условия в отрасли за последние 5 лет — Kasatkin Consulting

- 21 августа 2025, 11:03

- |

Добыча нефти и конденсата в России в 2025 году останется на уровне 10,3 млн баррелей в сутки, а в 2026–2027 годах вырастет до 10,4 млн, прогнозирует Kasatkin Consulting. Экспорт сохранится на уровне 4,8 млн баррелей в сутки.

«Отрасль переживает самый трудный период с 2020 года», — отметил управляющий партнер Дмитрий Касаткин, указывая на ухудшение условий добычи, нехватку персонала, пробелы в технологическом оборудовании, высокую концентрацию стран-покупателей российской нефти и технические барьеры для экспорта.

Нефтяная отрасль, ключевая для бюджета, столкнулась с западными санкциями в 2022 году. Россия перенаправила экспорт в Китай, Индию и Турцию, используя скидки и «теневой флот» танкеров. Падение мировых цен на нефть и укрепление рубля создают трудности: Urals торгуется дешевле из-за избытка предложения, а ОПЕК+ ускоряет возврат сокращенных объемов. Средняя цена Urals в 2025 году упадет на 13% до $59 за баррель, налоги составят 42% от цены. Выручка нефтяных компаний снизится на 10%, но инвестиции в добычу сохранятся.

( Читать дальше )

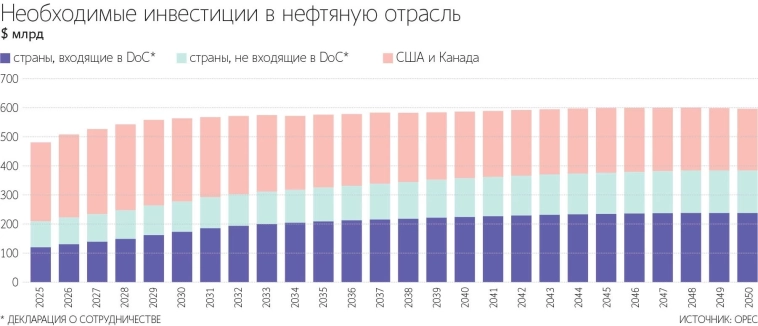

Для удовлетворения глобального спроса на нефть и компенсации снижения добычи на истощающихся месторождениях миру потребуется вложить $18,2 трлн в нефтяную отрасль за 2025–2050 годы — Ведомости

- 16 июля 2025, 09:08

- |

Для удовлетворения глобального спроса на нефть и компенсации снижения добычи на истощающихся месторождениях миру потребуется вложить $18,2 трлн в нефтяную отрасль за 2025–2050 годы, говорится в свежем докладе World Oil Outlook 2025 от ОПЕК. Это на $800 млрд больше, чем прогнозировалось годом ранее, несмотря на сокращение горизонта оценки на один год. Среднегодовой объем инвестиций вырос с $644 млрд до $700 млрд.

На разведку и добычу (upstream) потребуется $14,9 трлн, в переработку (downstream) — $2 трлн, а в транспортировку (midstream) — $1,3 трлн. Недофинансирование может поставить под угрозу энергетическую безопасность: добыча нефти ежегодно снижается на 5% естественным путем, отметил генсек ОПЕК Хайсам аль-Гайс.

Рост спроса и производства

По прогнозу, мировой спрос на нефть вырастет к 2050 году на 18,5% — до 122,9 млн барр./сутки. Это на 2% выше оценки, сделанной в 2024 году. Основной вклад в рост внесут Индия, развивающиеся страны Азии, Африка и Ближний Восток. В свою очередь, добыча нефти в мире вырастет до 123 млн барр./сутки, из которых 64,1 млн (+30%) будут приходиться на страны ОПЕК+.

( Читать дальше )

Минэнерго разрабатывает новый налоговый манёвр для нефтяной отрасли, предполагающий снижение фискальной нагрузки и удвоение инвестиций в нефтедобычу — Известия

- 28 мая 2025, 09:40

- |

Минэнерго разрабатывает новый налоговый манёвр для нефтяной отрасли, предполагающий снижение фискальной нагрузки и удвоение инвестиций в нефтедобычу. Это, по замыслу ведомства, обеспечит мультипликативный эффект и повысит поступления в бюджет за счёт смежных отраслей.

Снижение налогов может быть достигнуто через расширение применения налога на дополнительный доход (НДД) или предоставление льгот по налогу на добычу полезных ископаемых (НДПИ). Для геологоразведки рассматриваются налоговые вычеты и иные инструменты.

Работа ведётся совместно с Минфином и будет зафиксирована в плане мероприятий по реализации Энергостратегии-2050. По словам представителей Минэнерго, это «работа не на один год».

Эксперты отмечают, что удержание объёмов добычи на уровне 540 млн т в год возможно даже при эксплуатации старых месторождений Западной Сибири, но требует всё больших затрат. Сегодня более 30% добычи приходится на трудноизвлекаемые запасы, а естественное падение добычи оценивается в 4–6% в год, что требует наращивания бурения и увеличивает себестоимость.

( Читать дальше )

Не исключено, что Москва ответит на принятые Вашингтоном санкции против нефтяного сектора РФ — Дмитрий Песков

- 15 января 2025, 12:34

- |

Запрет ЕС на импорт первичного алюминия из России может привести к дестабилизации мирового рынка — Песков

t.me/tass_agency

Изменение правил налогообложения по привязке цены Urals для налогообложения к расчетной стоимости транспортировки нефти по морю до портов Европы откладывается до сентября 2025 года – Ъ

- 26 сентября 2024, 07:08

- |

Правительство скорректировало планы по налогообложению нефтяной отрасли, отказавшись от использования стоимости транспортировки нефти до европейских портов для расчета цены Urals. Это решение было принято после обращения главы «Роснефти» Игоря Сечина к президенту РФ. Сечин подчеркнул, что подобная методика, основанная на «искусственных параметрах», могла бы существенно увеличить налоговую нагрузку на отрасль, несмотря на отсутствие поставок нефти в Европу из-за санкций.

Первоначально правительство планировало с 1 октября 2024 года изменить фиксированное значение транспортировки нефти, что могло увеличить стоимость Urals для налогообложения примерно на $1 за баррель. Это, по оценкам, могло привести к дополнительным налоговым поступлениям в размере 15 млрд руб. ежемесячно. Однако нефтяным компаниям удалось добиться переноса введения этой методики на сентябрь 2025 года.

Эксперты указывают, что использование устаревших расчетов, связанных с европейскими портами, не отражает реальные условия поставок нефти и является экономически необоснованным.

( Читать дальше )

Сечин заявил о негативном влиянии высокой налоговой нагрузки на нефтяную отрасль – Ъ

- 30 августа 2024, 09:54

- |

Продолжающийся рост налоговой нагрузки негативно сказывается на нефтяной отрасли, считает главный исполнительный директор «Роснефти» Игорь Сечин. Согласно отчетности, в первом полугодии компания выплатила 2,8 трлн руб. налогов.

Господин Сечина сослался на данные ФНС и Минфина, согласно которым, за 2019–2023 годы налоговая нагрузка в нефтяной отрасли достигла 75%. За аналогичный период нагрузка в газовой отрасли составила 62%, в горнорудной и металлургической отрасли — 35%, в добыче алмазов и драгметаллов — 31%, в банковском секторе — 27%.

«Такой уровень налоговой нагрузки разрушает саму экономическую модель функционирования отрасли и нарушает права инвесторов, в том числе акционеров-физических лиц, число которых у «Роснефти» превышает 1,3 млн человек»,— заявил Игорь Сечин, слова которого приводит пресс-служба компании.

Как стало известно «Ъ», «Роснефть» предпринимает новые попытки изменения методики определения цены на российскую нефть для расчета налогов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал