налогообложение на рынке ценных бумаг

Последний день для оптимизации налога

- 28 декабря 2022, 02:02

- |

- комментировать

- 3.3К | ★1

- Комментарии ( 6 )

Важно. Завтра Последний день торгов, с учётом Т+2

- 27 декабря 2022, 12:39

- |

Раньше, когда была позиция с убытком более 20%, переоткрывал, что бы уменьшить налоговую базу.

а в случае прибыльных сделок, если фиксировать прибыль не сегодня завтра, нозавтра послезавтра, то это уже прибыль за 2023-й год и НДФЛ платить в 2024.

тоже по теме: дивиденды и купоны на текущий счёт.

и немного про итоги 2022 года, средняя по больнице:

( Читать дальше )

Нельзя продать-откупить в один день для оптимизации ндфл.

- 27 декабря 2022, 10:26

- |

Читаем внимательно вот этот пост.

https://smart-lab.ru/blog/610856.php

Совет всем — нельзя закрывать и затем откупать в один день! Идеально вообще закрыть 27 декабря, чтобы сделки закрытия по Т+2 учлись этим годом, а откупить 29 декабря — чтобы поставка по Т+2 была следующим годом.

Кому лень тыкать в ссылку:

В суде Челябинской области рассматривался случай, когда инвестор, как физическое лицо, перед тем, как подать декларацию 3-НДФЛ, продал пакет облигаций, чтобы показать расходы, а затем выкупил их обратно. Это сильно снизило базу по налогу и инспектора вменили необоснованную налоговую выгоду, как раз соответственно п. 2 статьи 54.1. Сделки объявили мнимыми, доначислили налоги, как если бы той самой убыточной сделки не было.

www.klerk.ru/blogs/budni-buhgaltera/497315/

Добавлю — случаи редки, автоматизированно налоговая пока эту ситуации не вылавливает. Если Вы закроете-откроете в один день, то пока высока вероятность, что последствий не будет. И, если в течение трех лет эту ситуацию налоговая не найдет и не пересчитает — хорошо. Но я лично не хочу рисковать и не делаю такую оптимизацию ндфл в один день.

( Читать дальше )

Налогообложение незакрытого шорта по акциям

- 27 декабря 2022, 01:25

- |

Возник вопрос:

Тут на смартлабе сегодня товарищ советовал не закрывать прибыльные лонги по акциям под конец года, потому что эта прибыль не пойдёт в таком случае в налоговую базу 2022 года.

А что скажете по поводу прибыльных шортов? У меня по шорту Яндекса весьма кругленькая прибыль, если шорт не закрыть до конца года, то он тоже не будет облагаться налогом в 22 году?

Осталось два дня до окончания налогового периода.

- 26 декабря 2022, 19:24

- |

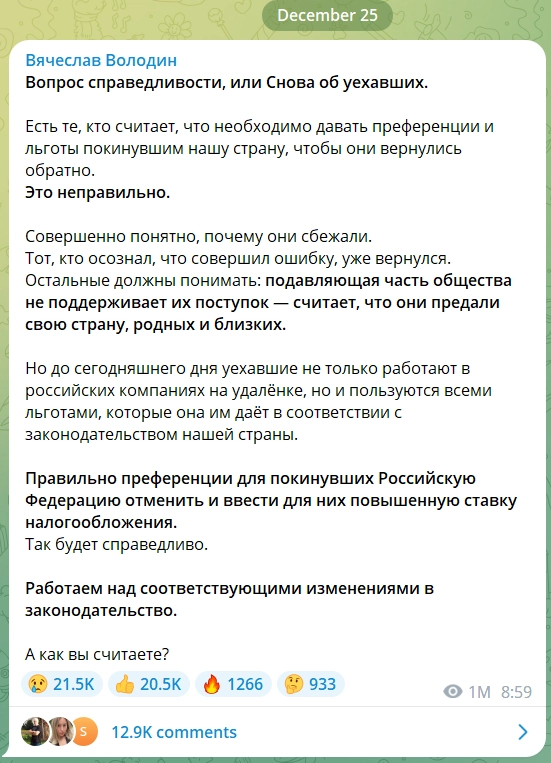

Налоговых нерезидентов планируют лишать статусов ИП и ПНПД

- 26 декабря 2022, 13:59

- |

smart-lab.ru/blog/846497.php

Повышение налогов для уехавших из страны россиян коснется самозанятых и индивидуальных предпринимателей, которые сейчас платят по сниженной ставке, пояснил депутат Андрей Исаев. Накануне это предложение вызвало споры в Госдуме основной целью поправок в налоговый кодекс станет отмена преференций для самозанятых и индивидуальных предпринимателей. «Если они работают по гражданско-правовым договорам, они у нас либо индивидуальные предприниматели, либо самозанятые. И для тех, и для других у нас созданы очень большие преференции — это должно быть урегулировано. Если люди покинули страну, находятся там, то в этом случае те льготы, которые мы специально создавали для тех, кто живет в стране, развивает здесь бизнес — они на тех, кто уехал, распространятся не должны», — добавил Исаев.

p.s. а народ в телеге у Володина горячо поддерживает кстати, предлагая еще избирательного права их лишить…

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков

- 26 декабря 2022, 12:49

- |

Близится Новый год. Осталась последняя рабочая неделя — самое время привести дела в порядок. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Традиционно в конце года рассказываю про один лайфхак, чтобы уменьшить налог.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может стать довольно внушительной. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

А теперь финансовый лайфхак: сумму налога можно уменьшить, если у вас есть незакрытые убыточные сделки. Это называется сальдирование убытков.

( Читать дальше )

Налоги

- 25 декабря 2022, 17:08

- |

Вопрос к гуру трейдинга

- 24 декабря 2022, 00:04

- |

Что нужно сделать, чтобы платить налогов меньше?

- 21 декабря 2022, 15:34

- |

Заканчивается налоговый период, 2022г.

В случае если были прибыльные сделки, рекомендую заказать предварительный расчет НДФЛ у брокера.

Даже если в портфеле есть просевшие позиции, налог насчитают, его придется заплатить.

1) Заказываем предварительный расчет

2) Если есть налог, продаем убыточные позиции и покупаем обратно.

3) Налоговая нагрузка будет уменьшена.

4) В январе держим свободный кэш на счете, брокер удержит налог, или до 1 декабря 2023г. оплачиваем самостоятельно.

С неликвидными бумагами этого не делаю, т.к. мне в стакан не продать собранные объемы.

Свои сделки показываю в телеграм канале, ссылка в профиле, подписывайтесь!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал