SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мнение по рынку

Сбербанк или капкан на медведя?

- 12 апреля 2013, 09:50

- |

Коллеги, вот читаю мнения сообщества и понимаю, что все активно хотят шортить… ну давайте посмотрим на ситуацию. Да, вчера была отсечка, и фактически цена акций должна свалиться на величину дивидендов. Массы ломятся шортить в надежде урвать движуху вниз, но представим себя на месте крупняка.

Поставьте себя на место пухлых толстосумов, которые хотят заработать на массовом шорто-помешательстве. Они откупают все эти шорты и как минимум сносят стопы.

Но это лишь точка зрения и не больше :)

лично я стою в шорте и надеюсь, что статистика победит изобретательность )) так как последние 10 лет акции действительно падали на сумму дивидендов)

Поставьте себя на место пухлых толстосумов, которые хотят заработать на массовом шорто-помешательстве. Они откупают все эти шорты и как минимум сносят стопы.

Но это лишь точка зрения и не больше :)

лично я стою в шорте и надеюсь, что статистика победит изобретательность )) так как последние 10 лет акции действительно падали на сумму дивидендов)

- комментировать

- 16 | ★1

- Комментарии ( 7 )

Коротко мысли о рыночном моменте.

- 11 апреля 2013, 20:23

- |

Добрый вечер, коллеги.

Обычно пишу в пятницу мысли о прошедшей неделе, но сегодня напишу о том, что предполагаю как раз увидеть в пятницу, завтра.

А предполагаю я глобальный заливчик увидеть. Снятие напряга так сказать. Морально созрели и фонда развитая и комоды. Целей четких не ставлю, но процента 3-4 до вторника может показать. Как раз и голде до 1500 и бренту до 100. Да и сипишке до 1540-1550.

Удачи всем.

Обычно пишу в пятницу мысли о прошедшей неделе, но сегодня напишу о том, что предполагаю как раз увидеть в пятницу, завтра.

А предполагаю я глобальный заливчик увидеть. Снятие напряга так сказать. Морально созрели и фонда развитая и комоды. Целей четких не ставлю, но процента 3-4 до вторника может показать. Как раз и голде до 1500 и бренту до 100. Да и сипишке до 1540-1550.

Удачи всем.

Открытие рынка. Взгляд.

- 10 апреля 2013, 10:34

- |

Доброе утро.

Рынок открылся ожидаемо инерционным прыжком вверх. В первые минуты подзадернулись на крытии шортиков, ну и от часового уровня 1430 мамба начала отваливаться.

Я не стал терять такой возможности и зашортил со стандартным риском, как только пошел отвал от уровня. Стоп тут мизерный. Цель пока вижу 1405-1415. Там уже смотреть и думать о переороте. Но только, когда будет видно желние рынка играть уровень.

Удачи всем.

Рынок открылся ожидаемо инерционным прыжком вверх. В первые минуты подзадернулись на крытии шортиков, ну и от часового уровня 1430 мамба начала отваливаться.

Я не стал терять такой возможности и зашортил со стандартным риском, как только пошел отвал от уровня. Стоп тут мизерный. Цель пока вижу 1405-1415. Там уже смотреть и думать о переороте. Но только, когда будет видно желние рынка играть уровень.

Удачи всем.

Некоторые комментарии текущего состояния

- 09 апреля 2013, 12:23

- |

Порассуждаю о текущем состоянии:

Идеи, конечно — здравые (относительно прессконференции Набиуллиной), но пока они больше похожи на лозунги (которые весьма призрачно достижимы).

Уже не первый раз от ЦБР звучат слова, что %% ставки они трогать не хотят (с разными комментариями).

Швецов на ФинФоруме говорил, что «при текущих %% ставках в 4-м квартале инфляция будет в рамках запланированной»...

Также на РЕПО Форуме НФА — ЦБР говорил, что меняет «политику» с валютного таргетирования на инфляционное....

Ну за рост валюты что у нас может говорить?!

МинФин собирается (делает) скупать валюту с рынка. Зачем? Похоже — не «верят» в рубль...

Судя по банковской отчетности (в динамике) видно, что идет постоянный рост вкладов в валюте, тогда как рублевые вклады — стабильны.

( Читать дальше )

Идеи, конечно — здравые (относительно прессконференции Набиуллиной), но пока они больше похожи на лозунги (которые весьма призрачно достижимы).

Уже не первый раз от ЦБР звучат слова, что %% ставки они трогать не хотят (с разными комментариями).

Швецов на ФинФоруме говорил, что «при текущих %% ставках в 4-м квартале инфляция будет в рамках запланированной»...

Также на РЕПО Форуме НФА — ЦБР говорил, что меняет «политику» с валютного таргетирования на инфляционное....

Ну за рост валюты что у нас может говорить?!

МинФин собирается (делает) скупать валюту с рынка. Зачем? Похоже — не «верят» в рубль...

Судя по банковской отчетности (в динамике) видно, что идет постоянный рост вкладов в валюте, тогда как рублевые вклады — стабильны.

( Читать дальше )

Так будет не всегда...

- 09 апреля 2013, 09:35

- |

Приходит еврейский трейдер к раввину и говорит:

— Ребе. Все плохо! Трейдинг не прет. Жена пилит. Что мне делать?

Раввин отвечает:

— Повесь на стенку табличку с надписью — «Так будет не всегда».

Прошло время. Приходит опять этот же трейдер к раввину и говорит:

— Ребе. Все отлично! трейдинг прет. Жена довольна. Я счастлив. Что я могу для тебя сделать?

Раввин отвечает:

— Табличку не снимай.

Я не зря рассказал этот анекдот, подходящий по смыслу к любому виду бизнеса. Но трейдинг для этого анекдота подходит как нельзя лучше.

Удачи в трейдинге. И не снимайте табличку!)))

— Ребе. Все плохо! Трейдинг не прет. Жена пилит. Что мне делать?

Раввин отвечает:

— Повесь на стенку табличку с надписью — «Так будет не всегда».

Прошло время. Приходит опять этот же трейдер к раввину и говорит:

— Ребе. Все отлично! трейдинг прет. Жена довольна. Я счастлив. Что я могу для тебя сделать?

Раввин отвечает:

— Табличку не снимай.

Я не зря рассказал этот анекдот, подходящий по смыслу к любому виду бизнеса. Но трейдинг для этого анекдота подходит как нельзя лучше.

Удачи в трейдинге. И не снимайте табличку!)))

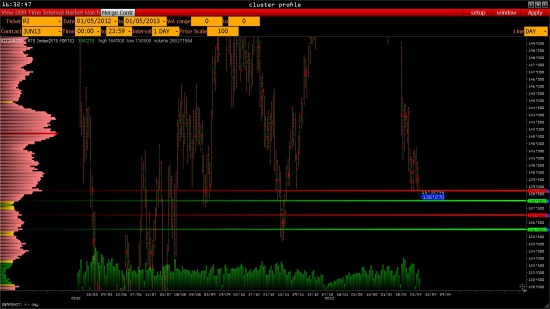

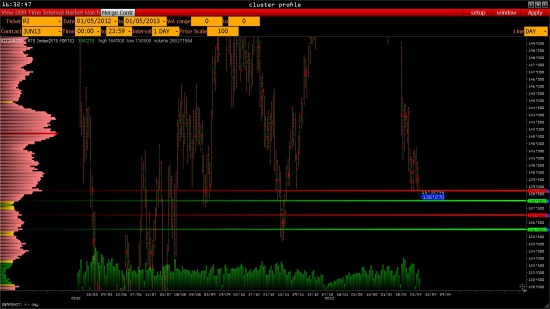

Вью по рынку.

- 05 апреля 2013, 21:07

- |

Добрый вечер.

Как обычно, в пятницу, я вспоминаю и анализирую недельную динамику рыночных настроений. И что-же я вижу за прошедшую неделю?

Да ничего хорошего. По прежнему много желающих играть от лонга на падающем рынке. Результат этого очевиден. Рынок продолжат падать. У гп сегодня была видна защита 130. Причем мощная защита. Возможно ниже у кого-то крупны маржин может быть. В 2008-м такое уже бывало. Поэтому не удивлен.

В рубле все прекрасно. Как и всегда, когда в бюджете дыра, ее надо как-то затыкать. Поэтому не стоит искать кошку, которой нет. Здесь для меня все очевидно.

Брент. Ох брент. Попортил мне нервов. Не взял я этот падеж. Вернее наша система не добрала его. Слишком засиделась в боковике и проспала. Ну да ладно. По бренту все плохо. Боюсь 98-100. Раньше как то не видно остановки. Но, конечно, локальный отскок в район 107-108 думаю все ж будет на след неделе.

Фьюч Ртс прекрасен. Знай ползет себе. Приятно наблюдать. Ну и шортить периодически.

У америкосов там что-то стремные настроения. С такими настроениями хаи не долбят. Хотя это чисто мое мнение и рынок покажет. Но по динамике настроений внутри недели, есть подозрение что страх начинает перевешивать.

( Читать дальше )

Как обычно, в пятницу, я вспоминаю и анализирую недельную динамику рыночных настроений. И что-же я вижу за прошедшую неделю?

Да ничего хорошего. По прежнему много желающих играть от лонга на падающем рынке. Результат этого очевиден. Рынок продолжат падать. У гп сегодня была видна защита 130. Причем мощная защита. Возможно ниже у кого-то крупны маржин может быть. В 2008-м такое уже бывало. Поэтому не удивлен.

В рубле все прекрасно. Как и всегда, когда в бюджете дыра, ее надо как-то затыкать. Поэтому не стоит искать кошку, которой нет. Здесь для меня все очевидно.

Брент. Ох брент. Попортил мне нервов. Не взял я этот падеж. Вернее наша система не добрала его. Слишком засиделась в боковике и проспала. Ну да ладно. По бренту все плохо. Боюсь 98-100. Раньше как то не видно остановки. Но, конечно, локальный отскок в район 107-108 думаю все ж будет на след неделе.

Фьюч Ртс прекрасен. Знай ползет себе. Приятно наблюдать. Ну и шортить периодически.

У америкосов там что-то стремные настроения. С такими настроениями хаи не долбят. Хотя это чисто мое мнение и рынок покажет. Но по динамике настроений внутри недели, есть подозрение что страх начинает перевешивать.

( Читать дальше )

Развязочка близка-с...

- 03 апреля 2013, 16:42

- |

У нас все по-плану

Очень интересный на наш взгляд момент: мы у минимумов, если 138 не устоит — ловить 136-137 исключительно на отскок по перепроданности, и то надо смотреть на объемы у 136-137, не факт, что покупатели найдутся… ни о каком развороте при таком заливе АДР и хаях америке говорить не стоит.

В случае, если америка решит немного отойти от максимумов — ММ не потребуется много усилий отправить наш рынок в нок-даун…

( Читать дальше )

Очень интересный на наш взгляд момент: мы у минимумов, если 138 не устоит — ловить 136-137 исключительно на отскок по перепроданности, и то надо смотреть на объемы у 136-137, не факт, что покупатели найдутся… ни о каком развороте при таком заливе АДР и хаях америке говорить не стоит.

В случае, если америка решит немного отойти от максимумов — ММ не потребуется много усилий отправить наш рынок в нок-даун…

( Читать дальше )

Ликвидность: ЦБР оставил основную ставку без изменения и немного снизил "дальние" (02.04.13)

- 02 апреля 2013, 15:13

- |

Вчера в чате Рейтерс «Trading Russia» достаточно активно обсуждалась вероятность изменения ставок со стороны ЦБР. На вопрос Рейтера — мне — я сказал, что «ожидания изменения основной ставки маловероятны. Текущее руководство вряд ли пойдет на изменение ДКП. Тогда как я предполагаю, что смена руководства (приход к „рулю“ нового главы мегарегулятора) — может внести изменения — снизить ставку на 0,25-0,5% до конца 2013 года и в 2014 продолжить эту политику».

Многие участники чата в своих комментариях были также с этой «идеей», хотя ходили «слухи», что может быть и снизят...

Из итогов заседания Совета Директоров ЦБР:

Принято решение оставить без изменений уровень ставки рефинансирования и процентных ставок по основным операциям предоставления и абсорбирования ликвидности и снизить с 3 апреля на 0,25 б.п. %% ставки по отдельным операциям рефинансирования ЦБР на более длительные сроки.

( Читать дальше )

Многие участники чата в своих комментариях были также с этой «идеей», хотя ходили «слухи», что может быть и снизят...

Из итогов заседания Совета Директоров ЦБР:

Принято решение оставить без изменений уровень ставки рефинансирования и процентных ставок по основным операциям предоставления и абсорбирования ликвидности и снизить с 3 апреля на 0,25 б.п. %% ставки по отдельным операциям рефинансирования ЦБР на более длительные сроки.

( Читать дальше )

МФЦ. Взгляд из провинциальной маршрутки.

- 02 апреля 2013, 00:38

- |

Торгую около 2.5 лет. Немного на Форексе и два года на Фортсе. Успехи не ахти но занятие очень нравится.

Для себя давно сделал вывод, что для торговли достаточно теханализа, поэтому все интересующие меня новости это календарь макростатистики (Светофор Романа Некрасова, вообще идеальная подборка самого необходимого; респект автору).

И сколько времени я торгую на рынке, столько слышу из новостей про наш Московский международный финансовый центр. В силу своей хилой осведомлённости я даже не знаю, что вообще понимается под этим широким понятием. Заметил лишь одну грустную тенденцию: чем больше говорят про МФЦ, тем хуже становится наш российский рынок, чем больше говорят про привлечение иностранных инвесторов, тем меньше их становится. Бегут и бегут треклятые.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал