мировой кризис

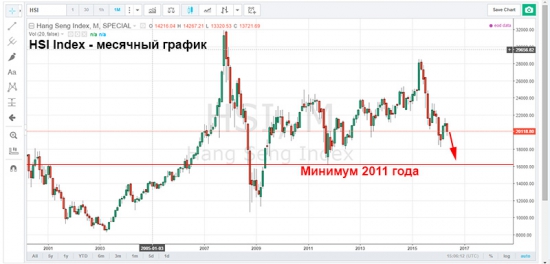

Индекс HSI опуститься до минимумов 2011 года.

- 18 мая 2016, 10:49

- |

Эта статья продолжает цикл статей посвященных третей волне мирового финансового кризиса. Вот ссылки на предыдущие статьи.

Кризис перепроизводства в Китае.

Добро пожаловать в третью волну мирового финансового кризиса.

Всеобщая автоматизация и всеобщая роботизация “уничтожат” рынок дешевой рабочей силы.

Картинка под заголовком наглядно иллюстрирует мой прогноз — в условиях кризиса перепроизводства в Китае в рамках третей волны мирового финансового кризиса индекс HSI продолжит уверенно снижаться и постепенно достигнет минимумов 2011 года, после чего возможно пойдет еще ниже. Это падение является самым сильным с 2008 года.

В связи с этим имеет смысл еще раз взглянуть на China PMI .

( Читать дальше )

- комментировать

- 33

- Комментарии ( 5 )

О бесполезности краткосрочных прогнозов по нефти в настоящий момент.

- 27 апреля 2016, 12:39

- |

И так – наверное многие заметили что после того как полностью отработался мой прогноз по нефти я ее прогнозировать перестал. И никому бы сейчас крайне не советовал этим заниматься. Я вообще пришел к выводу, что в настоящее время в нефть просто не надо лезть не за краткосрочными, не за среднесрочными движениями. И причина тут простая – в настоящее время, по моему мнению, нефть наименее предсказуемый торговый инструмент. Безусловно, в условиях третей волны мирового финансового кризиса в долгосрочной перспективе у нее больше шансов на падение чем на рост. Но вот в краткосрочной и среднесрочной перспективе у нее шансы одинаковые как на резкий взлет, так и на стремительное падение. Дело в том, что фундаментальные факторы уже полностью отработаны и учтены ценой. А вот технические факторы выглядят гораздо более интересно.

( Читать дальше )

Нет кризиса говорите?

- 19 апреля 2016, 14:21

- |

Картинка выше отражает динамику индекса Baltic Dry Index за последние 5 лет. Из этой картинки видно что, достигнув пика в 2014 году, он продолжает неуклонно падать. Безусловно, сейчас произошла некоторая коррекция, но в целом тренд как был, так и остался нисходящим.

Данный индекс отражает стоимость морских перевозок через стоимость логистики. Он считается одним из основных индексов мировой экономики, потому что отражает спрос на сырье фактически в реальном времени, потому что рассчитывается ежедневно. И в отличии от рынка фьючерсов он полностью лишен спекулятивной составляющей.

Его график очень похож на индекс деловой активности Китая (PMI) который тоже падает с 2014 года.

( Читать дальше )

Кризис - дно уже достигнуто? Или это еще не дно?

- 28 марта 2016, 12:01

- |

Не так давно я написал три статьи, посвященные новой волне мирового финансовому кризиса.

Вот ссылки на них.

Кризис перепроизводства в Китае.

Добро пожаловать в третью волну мирового финансового кризиса.

Всеобщая автоматизация и всеобщая роботизация “уничтожат” рынок дешевой рабочей силы.

Сейчас многие аналитики и эксперты утверждают, что кризис достиг дна и теперь начался рост. Но так ли это? Да, действительно мировые индексы в последнее время показали рост, нефтяные котировки тоже выросли. И вообще с первого взгляда ситуация в мире за последний месяц выглядит не плохо.

( Читать дальше )

Кризис перепроизводства в Китае.

- 12 октября 2015, 10:40

- |

После падения в 2011 году Hang Seng Index (HSI) и достижения минимальной отметки на уровне 1681.82. Он начал рост на протяжении трех последующих лет. Но в мае этого года началось новое падение, которое оказалось самым сильным с 2011 года. Датой разворота тренда вниз на дневном графике можно считать 10 июня этого года. Когда произошел пробой уровня 29953.59. Цена пробила ценовой диапазон, который формировался семь недель подряд. Далее началось падение, которое длилось 5 месяцев подряд, и только в этом месяце индекс HSI показал первые признаки роста.

( Читать дальше )

Мир накрыла третья дефляционная волна

- 03 сентября 2015, 18:15

- |

смысл такой, что для выхода из текущего кризиса, не обходим новый технологический скачек .

Судя по всему такой, как изобретение электричества.

>>> Данные по фондовому рынку

- 31 августа 2015, 17:44

- |

Для начала возьмем период 1 месяц. Первый слайд практически красного цвета и это по всем секторам фондового рынка США. Обратите внимание как просел от дешевой нефти за 1 месяц XOM, он же Exxon Mobil.

В первую очередь смотрим «Financial Industries»:

-9.76% — Bank of America Corp

-7.33% — Wells Fargo & Co

-7.11% — JPMorgan Chase

-9.51% — Citigroup Inc

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал