мировая экономика

Макрообзор № 7 (2024)

- 19 февраля 2024, 20:52

- |

Выделю одну мысль: денежный зажим со стороны ЦБ виден всё отчётливее, но экономика в ближайшее время продолжит расти высокими темпами. Об этом говорит, в частности, индикатор бизнес-климата от ЦБ.

Говоря иначе, до всех постепенно доходит осознание быстрого роста экономики, который мы прогнозировали раньше других. Но сейчас мы уже видим, как нынешняя политика ЦБ обещает экономике проблемы в будущем.

===

Ниже оглавление и краткий дайджест обзора. Затем каждая новость подробнее, с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В мировом рейтинге стран по размеру денежной массы Россия ($1,1 трлн) не входит в десятку. Первые места занимают Китай (42 трлн в долларовом эквиваленте), США (21 трлн), Еврозона (14 трлн) и Япония (9 трлн).

- Рост денежной массы в Китае продолжает замедляться как в номинальном, так и в реальном выражении.

- ВВП Японии в 2023 году вырос на 1,9%.

- ВВП Азербайджана в 2023 году вырос на 1,1%.

Экономика России

- Банк России сохранил ключевую ставку на уровне 16%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Макро-сентимент в графиках | ChartPack #89 (19.02.2024)

- 19 февраля 2024, 14:40

- |

Разное

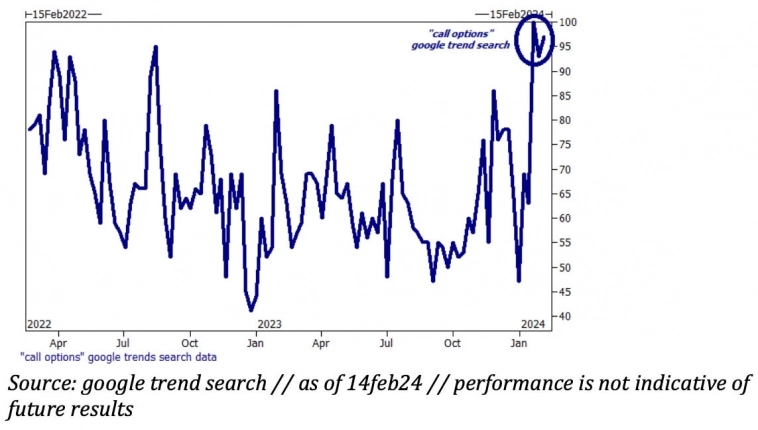

Поиск Google trend по запросу “колл опционы” на этой неделе достиг 2-летнего максимума. Вряд ли это запросы институциональных инвесторов:

Макро

Индекс цен производителей (PPI) вырос в январе до +0,3% (консенсус +0,1%, -0,1% ранее), при этом базовый индекс цен производителей вырос на +0,5%, что стало самым большим месячным увеличением с июля прошлого года:

( Читать дальше )

Мировой бизнес за неделю(12-18.02): Рекорды Nvidia и Lyft; Доу-Джонс худший день за год; шоковая терапия Аргентины; высокие цены PepsiCo

- 18 февраля 2024, 08:54

- |

Годовой уровень инфляции в Америке замедлился в январе до 3,1%. Хотя это было меньше 3,4%, зафиксированных в декабре, падение оказалось меньшим, чем ожидалось. Фондовые рынки вздрогнули, поскольку инвесторы снизили свои ставки на скорейшее снижение процентных ставок Федеральной резервной системой. Промышленный индекс Доу-Джонса пережил худший день почти за год.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #88 (16.02.2024)

- 16 февраля 2024, 13:57

- |

Разное

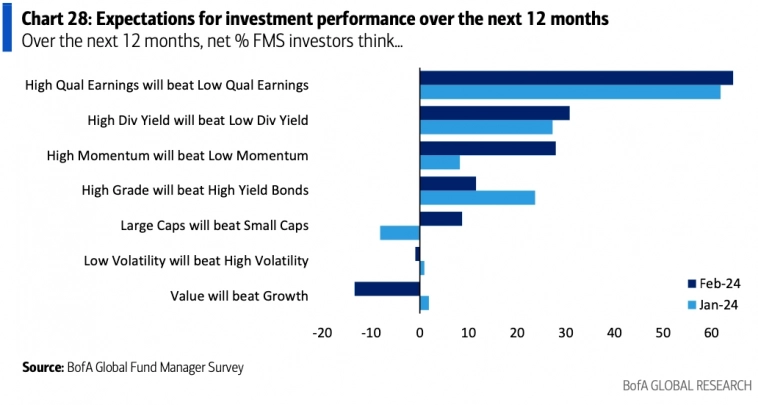

Ожидания управляющих активами в отношении показателей некоторых факторов акций изменились на противоположные в феврале. Так, сегодня управляющие активами считают, что акции фактора роста крупной капитализации, которые имеют «импульс» (т.е. демонстрировали результаты выше среднего ранее) будут превосходить акции стоимости малой капитализации, которые отставали от средних результатов. Причем ожидания от превосходства «роста» над «стоимостью» сейчас на самом высоком значении с мая 2020 года:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #87 (14.02.2024)

- 14 февраля 2024, 15:15

- |

Разное

«Более высокая инфляция» обогнала «геополитику» в качестве самого большого сопутствующего риска по мнению управляющих фондами:

Макро

Общий индекс инфляции ИПЦ вырос на +0,3% м/м в январе (консенсус +0,2%). Годовой уровень инфляции снизился с +3,4% до +3,1%:

( Читать дальше )

Управляющие крупнейших фондов резко сократили долю наличности в портфелях, нарастив вложения в акции американских компаний, особенно крупнейших технологичных - BofA

- 14 февраля 2024, 07:37

- |

Уменьшение связано с сокращением геополитических рисков и улучшением перспектив мировой экономики. Основным риском стал инфляционный, вытеснивший геополитический риск.

Старт отчетности компаний в США также добавил оптимизма. Инвесторы активно направляют свободную ликвидность на покупку акций, преимущественно на американский рынок и в акции IT-компаний, в том числе «большой семерки».

Эти тенденции отражаются и на российском рынке IT-компаний, где наблюдается активный рост и успешные IPO.

Источник: https://www.kommersant.ru/doc/6509527

Прогнозы роста ВВП на 2024 от МВФ

- 13 февраля 2024, 20:27

- |

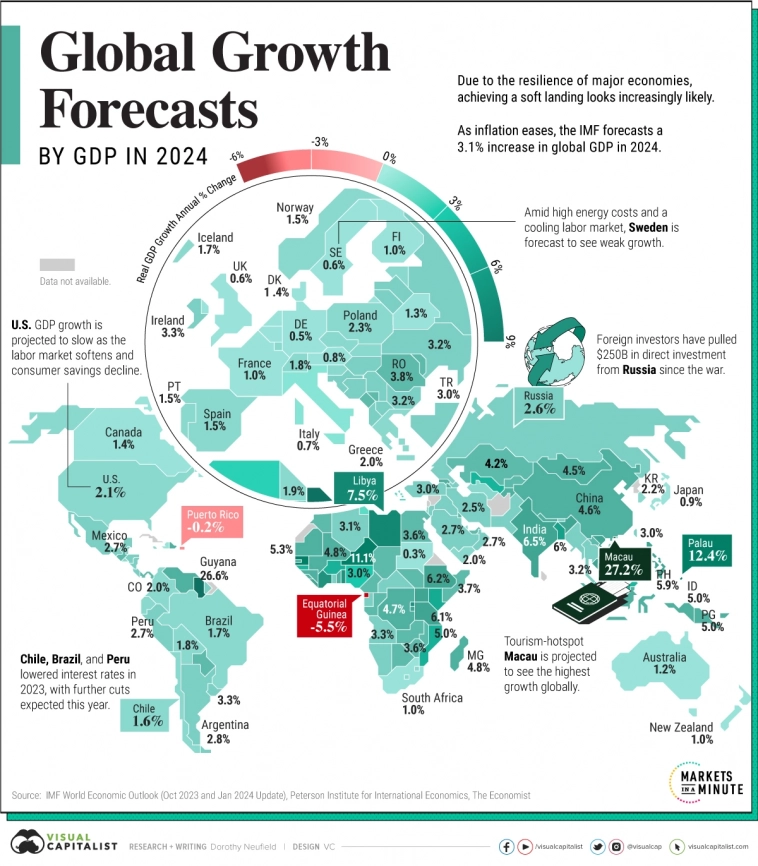

На диаграмме представлены прогнозы роста ВВП по странам на 2024 год на основе октябрьского прогноза Международного валютного фонда (МВФ) и обновления от января 2024 года.

В 2024 году МВФ прогнозирует увеличение реального роста ВВП на 3,1%

Хотя рост ожидается во всех регионах, он, конечно, значительно различается из-за множества факторов.

В Соединенных Штатах прогнозируется умеренно сильный рост ВВП, поддерживаемый повышением реальных заработных плат, способствующих потреблению в экономике в целом. Тем не менее, по сравнению с прошлым годом рост снизится из-за ослабления рынка труда.

В Китае проблемы на рынке недвижимости тормозят экономический рост. Снижение стоимости недвижимости сказывается на доходах, активах и общественном настроении. Из-за этих трудностей прогнозируется снижение темпов роста потребления в течение года.В Латинской Америке Чили и Бразилия были среди первых развивающихся стран, повысивших процентные ставки в 2021 году, и они также были одними из первых, кто снизил их в прошлом году. Благодаря улучшению внутреннего спроса в условиях снижения всплесков цен, МВФ повысил прогнозы для Бразилии и Мексики на 2024 год.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #86 (12.02.2024)

- 12 февраля 2024, 15:27

- |

Разное

Начало 2024 года стало самым успешным для покупателей «импульса», т.е. акций, которые показали наилучшие результаты в недавнем прошлом:

<img title=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» src="/uploads/2024/images/21/06/19/2024/02/12/7ad1eb.webp" alt=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» />Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением «импульса» изменялись в соответствии с рыночными ожиданиями снижения ставки ФРС в марте:

( Читать дальше )

Как мировая экономика научилась любить хаос. Войны, высокие ставки и финансовые раздоры еще не привели к замедлению экономического роста.

- 11 февраля 2024, 22:17

- |

-Не, не слышали.

Перед прочтением, пожалуйста, подпишитесь на канал «Куда идем? Дзен лучше продвигает контент, читаемый подписчиками.

Центральные банки приступили к жесткой денежно-кредитной политике, чтобы подавить инфляцию. Беспокойство по поводу финансовой системы, от рынков облигаций до коммерческой недвижимости и здоровья банков, присутствует постоянно.

В этом году на избирательные участки придут около 4 миллиардов человек, что приведет к непредсказуемым последствиям.

Больше всего беспокоит то, что мир охвачен конфликтами от Израиля до Красного моря. Другие войны, не в последнюю очередь на Тайване, не кажутся такими уж далекими. Неудивительно, что аналитики говорят о «поликризисе», «адских пейзажах» и «новом мировом беспорядке».

И все же, по крайней мере на данный момент, мировая экономика смеется в лицо этим страхам.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #85 (09.02.2024)

- 09 февраля 2024, 11:34

- |

Макро

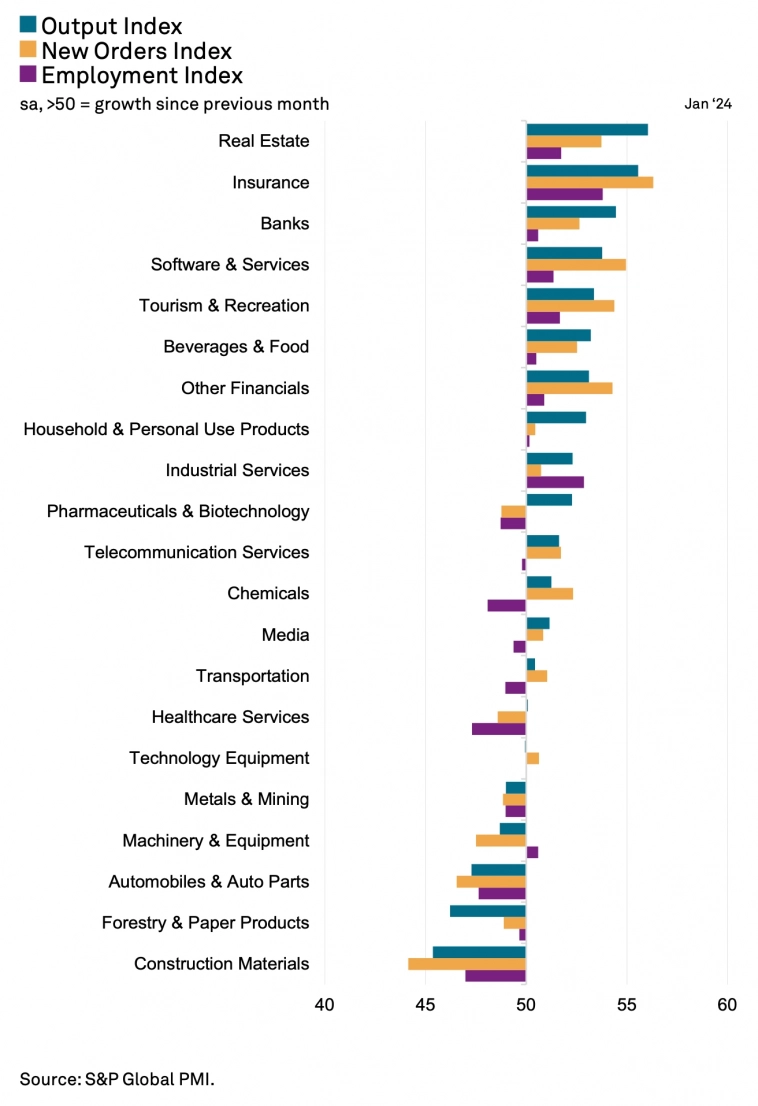

Последний индекс деловой активности от S&P Global показал некоторые признаки улучшения в мировой экономике в течение первого месяца 2024 года, при этом в 15 из 21 отслеживаемого сектора был зафиксирован рост активности, максимальный с июня прошлого года:

В январе, впервые с февраля 2019 года, все показатели индекса менеджеров по логистике (LMI) — уровни запасов и затраты, складские мощности, загрузка и цены, а также транспортные мощности, загрузка и цены — расширились:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал