Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #88 (16.02.2024)

- 16 февраля 2024, 13:57

- |

Разное

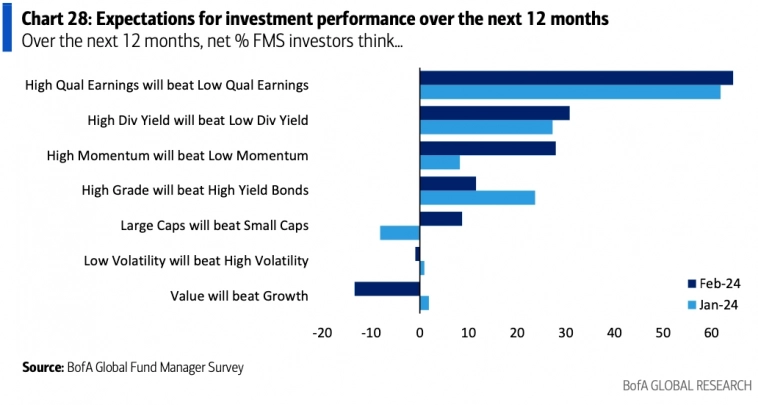

Ожидания управляющих активами в отношении показателей некоторых факторов акций изменились на противоположные в феврале. Так, сегодня управляющие активами считают, что акции фактора роста крупной капитализации, которые имеют «импульс» (т.е. демонстрировали результаты выше среднего ранее) будут превосходить акции стоимости малой капитализации, которые отставали от средних результатов. Причем ожидания от превосходства «роста» над «стоимостью» сейчас на самом высоком значении с мая 2020 года:

Фонды совершенно по-разному интерпретируют «упоминания ИИ» в отчётах компаний:

Макро

Индекс деловой активности в производственном секторе Нью-Йорка Empire State в феврале восстановился после резкого падения в предыдущем месяце, но по-прежнему находится в состоянии сокращения с показателем -2,4 (консенсус -15, -43,7 ранее):

Индекс деловой активности в производственном секторе Филадельфии неожиданно вырос до положительного значения 5,2 (консенсус -8, -10,6 ранее):

Розничные продажи упали на -0,8% м/м в январе (консенсус -0,1%, +0,4% ранее), что стало самым резким падением с марта 2023 года. Продажи контрольной группы (используемые для расчета ВВП) упали на -0,4%, что стало первым снижением за 11 месяцев:

Рынок жилья

Фиксированная ставка по 30-летней ипотеке выросла на 7 б.п. за последнюю неделю до 6,87%, самого высокого показателя за последние 2 месяца:

Индекс рынка жилья NAHB, который отражает настроения домостроителей, вырос до уровня 48 (консенсус 46, 44 ранее) и достиг 6-месячного максимума в феврале:

Рынок труда

Первоначальные заявки на пособия по безработице снизились на 8 тыс. и составили 212 тыс. (консенсус 220 тыс.). Это самое низкое значение за месяц, что дополняет последний отчет о занятости, который указывает на нехватку рабочей силы на рынке труда США, сохраняя возможность для ФРС придерживаться «ястребиной» политики.

Продолжающиеся заявки составили 1895 тыс. (консенсус 1880 тыс., 1865 тыс. ранее):

Что делают другие?

Большинство индикаторов настроений на рынке указывают на готовность инвесторов к принятию риска:

Институциональные инвесторы

Несмотря на недавние покупки, совокупное соотношение длинных и коротких позиций хедж-фондов по индексу Russell 2000 остается значительно ниже исторического среднего значения:

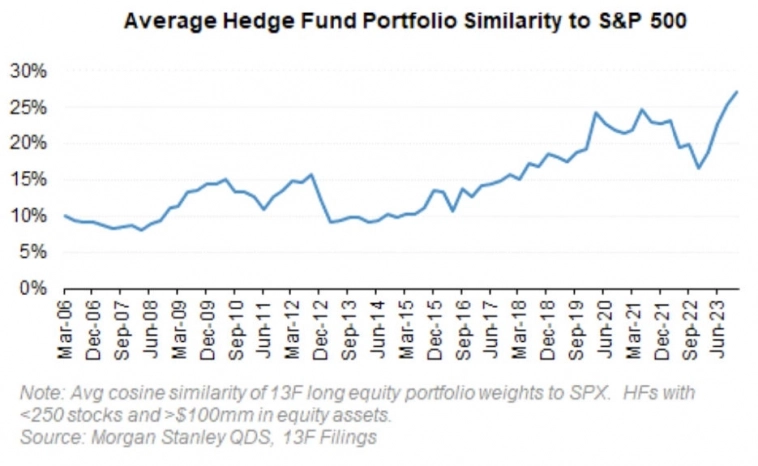

Портфели хедж-фондов и взаимных фондов больше похожи на S&P 500, чем когда-либо за последние ~20 лет. По большей части это обусловлено высокой долей крупных технологических компаний как в индексах, так и портфелях фондов:

В феврале управляющие активами покупали акции США секторов телекоммуникаций, технологий и товаров длительного пользования, но продавали акции развивающихся рынков, REITs и акции США сектора товаров ежедневного спроса, доля наличных так же начала снижаться:

Позиции управляющих активами в секторе энергетики были дополнительно сокращены на 4 п.п. м/м в феврале до чистого недовеса в 13%, самого большого недовеса этого сектора акций с декабря 2020 года:

Ритейл

Доля «бычьих» настроений ритейл инвесторов, судя по опросу AAII, снизилась с 49% до 42,2% за прошедшую неделю. «Медвежьи» настроения выросли с 22,6% до 26,8%:

Индексы

Слабость индекса S&P 500 в конце месяца — исторически нормальное явление:

Снижения процентных ставок, за которыми не следовали рецессии, всегда приводили к тому, что S&P 500 превосходил Russell 2000:

EPS

Аналитики Goldman Sachs ожидают, что в будущем доходность индекса S&P 500 будет зависеть от прибыли. Рассматривая рост акций как в 2023 году, так и с начала 2024 года, можно увидеть, что в основном это была история расширения мультипликаторов.

Учитывая эти ожидания, а так же ожидания роста прибыли на акцию «Великолепной семёрки» против остальных компаний, можно ожидать сохранения концентрации до 3 квартала 2024 года:

Аналитики Societe Generale ожидают, что цикл роста прибыли Nasdaq-100 ускорится в 1 половине 2024, что создаст условия для роста индекса, однако замедление роста прибыли во 2 половине года должно стать катализатором повышенной волатильности в американских акциях:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест