Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #87 (14.02.2024)

- 14 февраля 2024, 15:15

- |

Разное

«Более высокая инфляция» обогнала «геополитику» в качестве самого большого сопутствующего риска по мнению управляющих фондами:

Макро

Общий индекс инфляции ИПЦ вырос на +0,3% м/м в январе (консенсус +0,2%). Годовой уровень инфляции снизился с +3,4% до +3,1%:

Базовый индекс потребительских цен ускорился до +0,4% м/м (консенсус 0,3%), что стало крупнейшим месячным приростом с апреля 2023 года. В годовом исчислении базовый индекс потребительских цен остался неизменным на уровне +3,9%:

Инфляционные ожидания на 1 и 5 лет вперёд остались неизменными на уровне 3,0% и 2,5% соответственно, ожидания в отношении 3-летней инфляции снизились до самого низкого уровня с марта 2020 года — 2,4%:

Индекс оптимизма малого бизнеса NFIB снизился до 89,9 (консенсус 92,3):

Доля домохозяйств, ожидающих улучшения своего финансового положения в течение следующего года, достигла самого высокого уровня с сентября 2020 года:

Количество заявлений о банкротстве в настоящее время резко сокращается, а спреды высокодоходных облигаций сужаются, что может говорить о восстановлении кредитного цикла:

Впервые с апреля 2022 года управляющие фондами не прогнозируют рецессии. Оптимизм в отношении глобального роста также находится на самом высоком уровне с февраля 2022 года:

Что делают другие?

Приток инвестиций в криптовалюты составил +$1,1 млрд, в результате чего с начала года совокупный приток составил +$2,7 млрд:

Объем опционов на отдельные акции значительно вырос за последнюю неделю и сейчас находится на новом 18-месячном максимуме, что говорит о том, что инвесторы настроены на продолжение роста:

Институциональные инвесторы

Хедж-фонды покупали акции США (в основном отдельные акции, а не фонды) 3-ю неделю подряд самыми быстрыми темпами с марта 2023 года:

Хедж-фонды совершили крупнейшую покупку циклических акций с сентября 2021 года. Акции сектора промышленности покупались 6-ю неделю подряд, и это была самая крупная чистая покупка за год:

Несмотря на последние покупки циклических акций, их доля в портфелях хедж-фондов относительно защитных секторов всё равно остаётся на 4-летних минимумах:

Чистые позиции фондов по фьючерсам на нефть растут с конца прошлого года и достигли самого высокого уровня с 3 квартала 2023:

Доля акций США в портфелях управляющих фондами выросла на 7 п.п. м/м до чистого перевеса в 21%, самого высокого показателя с ноября 2021, при этом сектор с наибольшим перевесом — технологии:

Индексы

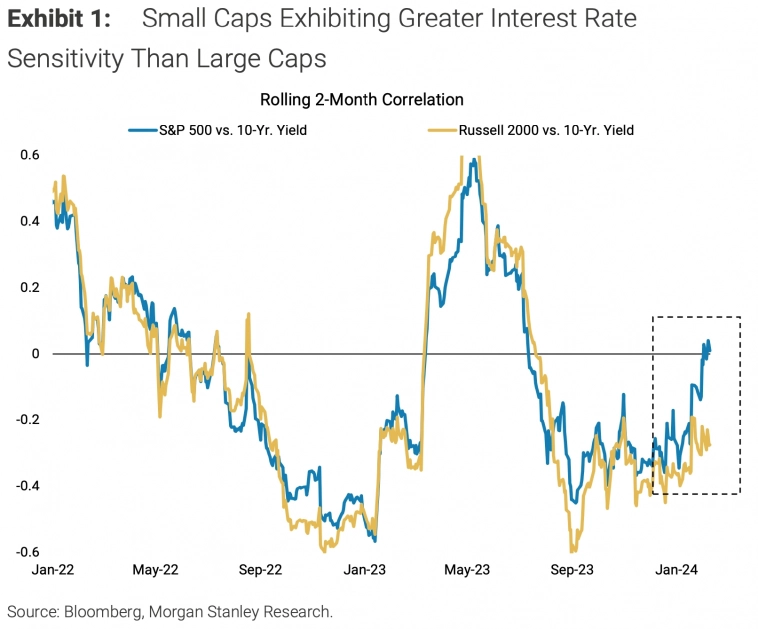

Скользящая 2-месячная корреляция доходности акций и изменения доходности по 10-летним казначейским облигациям в настоящее время умеренно положительна для акций крупной капитализации, в то время как для акций малой капитализации она остается отрицательной.

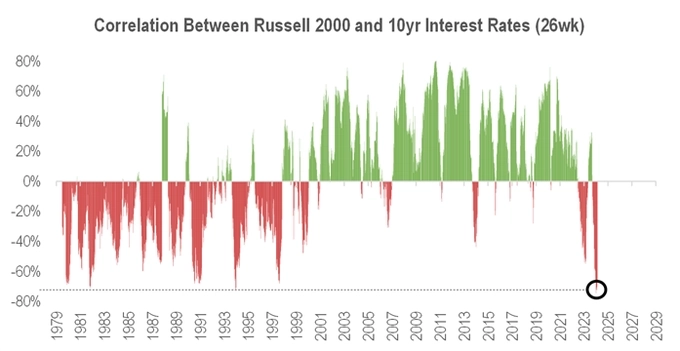

Корреляция акций малой капитализации наиболее негативно коррелируют с доходностью облигаций за всю историю:

Оценки, как правило, являются плохим краткосрочным временным показателем, но она гораздо важнее для долгосрочной доходности.

Относительный форвардный коэффициент P/E Russell 2000 по сравнению с Russell 1000 предполагает, что акции малой капитализации могут превзойти акции крупной капитализации в течение следующих десяти лет, так как P/E компаний малой капитализации на 28% ниже среднего исторического значения:

В случаях, когда индекс S&P 500 поднимался на +20% и более за 15 недель (что и произошло недавно), год спустя индекс рос в среднем еще на +12,5% и был выше в 85,7% случаев:

EPS

«Великолепная семерка» (кроме NVDA, которая ещё не отчиталась) превысила прогнозные оценки прибыли на +7%, что соответствует показателям остальных 493 компаний индекса S&P 500. Акции с рыночной капитализацией в 100 миллиардов долларов также показали тот же темп роста (+7%), что и другие акции S&P 500, но акции с малой капитализацией демонстрируют самый большой рост относительно прогнозных значений с показателем +10%:

В то время как в 1 квартале по-прежнему ожидается большой разрыв в росте прибыли, ожидается, что разница между «Великолепной семеркой» и остальными компаниями индекса значительно сократится во 2 квартале (+20% для Mag. 7 против +8% для S&P 493). Ожидается сокращение разрыва в 3 квартале и разворот тенденции к концу года:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест