металлургический сектор

Налоговая нагрузка может быть перераспределена с черной металлургии на угольную промышленность - Газпромбанк

- 26 сентября 2022, 14:11

- |

— В металлургии цена отсечения для акциза на жидкую сталь может увеличиться с 300 долл. за тонну (или около 18 тыс. руб. за тонну по текущему курсу) до 30 тыс. руб. за тонну. Ценой отсечения называется цена, ниже которой соответствующий акциз не взимается. Начиная с 2023 г. Министерство финансов ожидает сборы соответствующего акциза объемом 38 млрд руб. в год.

— В угольной отрасти может быть введена экспортная пошлина на уголь, параметры которой пока не раскрываются. В более обозримой перспективе предполагается временное увеличение НДПИ для антрацита и коксующегося угля с 31 марта 2023 г. до 380 руб. за тонну. Такой шаг может позволить привлечь дополнительно около 30 млрд руб. в год.

В случае внедрения обозначенные выше налоговые изменения могут позволить умеренно ослабить налоговую нагрузку на черную металлургию с одновременным ее увеличением на угольную отрасль. С этой точки зрения обозначенные изменения могут иметь позитивный эффект для восприятия инвестиционной истории сектора черной металлургии и негативный – для угледобычи. В то же время, исходя из обозначенных Коммерсантом оценок, количественный эффект предложенных изменений не является определяющим в масштабах соответствующих секторов.Гончаров Игорь

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

POSCO Holdings Inc. (сталь №5 в мире) — Прибыль 6 мес 2022г: 3,706 трлн вон (+26% г/г)

- 25 сентября 2022, 19:45

- |

87,186,835 обыкновенных акций

finance.naver.com/item/main.nhn?code=005490

Капитализация на 23.09.2022г: ₩20,576.09 трлн = $14,462 млрд

Общий долг на 31.12.2019г: ₩31,263.95 трлн

Общий долг на 31.12.2020г: ₩32,080.15 трлн

Общий долг на 31.12.2021г: ₩36,666.67 трлн

Общий долг на 31.03.2022г: ₩41,464.92 трлн

Общий долг на 30.06.2022г: ₩43,120.91 трлн

Выручка 2019г: ₩64,785.71 трлн

Выручка 6 мес 2020г: ₩28,268.00 трлн

Выручка 2020г: ₩57,466.68 трлн

Выручка 6 мес 2021г: ₩34,361.19 трлн

Выручка 2021г: ₩76,009.20 трлн

Выручка 1 кв 2022г: ₩21,338.07 трлн

Выручка 6 мес 2022г: ₩44,348.12 трлн

Прибыль 6 мес 2019г: ₩1,459.86 трлн = $1,264 млрд

Прибыль 2019г: ₩2,038.17 трлн = $1,763 млрд

Прибыль 6 мес 2020г: ₩539,658 млрд = $449,54 млн

Прибыль 2020г: ₩1,748.49 трлн = $1,610 млрд

Прибыль 1 кв 2021г: ₩1,138.78 трлн = $1,005 млрд

Прибыль 6 мес 2021г: ₩2,945.95 трлн = $2,607 млрд

Прибыль 9 мес 2020г: ₩5,574.00 трлн = $4,705 млрд

Прибыль 2021г: ₩7,175.98 трлн = $6,035 млрд

( Читать дальше )

Российский рынок акций. Возможность для покупки? Или что-то может пойти не так? - Синара

- 23 сентября 2022, 14:59

- |

Катализаторы: промежуточные дивиденды, переток денег со срочных вкладов и из иностранных бумаг, девальвация рубля, рост цен на сырьевые товары.

Риски: новые санкции, расширение мобилизации.

( Читать дальше )

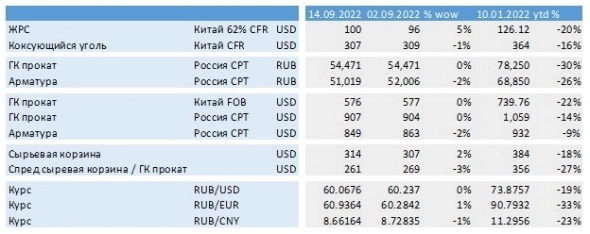

«Обзор ситуации на рынке металлургии». Выпуск 22.09.2022

- 22 сентября 2022, 16:45

- |

Цены:

Как сообщает агентство Reuters, производство нерафинированной стали в Китае выросло на 3% в августе по сравнению с месяцем ранее.

Некоторые китайские сталелитейные заводы закрыли доменные печи во втором квартале из-за резкого роста цен на железную руду, а внутренний спрос на металл упал из-за проблем в гигантском секторе недвижимости страны.

Тем не менее, многие заводы возобновили работу в августе перед тем, что обычно является пиковым строительным сезоном в сентябре и октябре.

Согласно данным Национального бюро статистики в пятницу, крупнейший в мире производитель стали произвел 83,87 млн тонн металла в прошлом месяце по сравнению с 81,43 млн тонн в июле. Производство стали за первые восемь месяцев года составило 693,15 млн тонн, что на 5,7% меньше г/г.

Что же эксперты ожидают в ближайшем будущем для сталелитейной отрасли в Китае? Как сообщает агентство Platts, ожидается, что Китай введет сокращение зимнего производства стали в северном регионе страны, чтобы уменьшить смог. Тем не менее, эти сокращения, которые будут осуществлены в четвертом квартале, вряд ли приведут к крупномасштабному сокращению производства нерафинированной стали в Китае, что может привести к избыточному предложению и повлиять на цены на сталь в ближайшие месяцы.

( Читать дальше )

АО «ХК «Металлоинвест» — Прибыль рсбу 6 мес 2022г: 116,913 млрд руб (падение в 2,9 раз г/г)

- 13 сентября 2022, 12:04

- |

АО «Холдинговая компания «Металлоинвест»

74 917 060 000 обыкновенных акций

www.metalloinvest.com/investors/share-capital/

Общий долг на 31.12.2019г: 69,982 млрд руб/ мсфо 319,866 млрд руб

Общий долг на 31.12.2020г: 61,535 млрд руб/ мсфо 352,034 млрд руб

Общий долг на 31.12.2021г: 46,094 млрд руб/ мсфо 337,443 млрд руб

Общий долг на 30.06.2022г: 46,137 млрд руб

Выручка 2019г: 72,142 млрд руб/ мсфо 450,910 млрд руб

Выручка 6 мес 2020г: 130,045 млрд руб/ мсфо 213,341 млрд руб

Выручка 2020г: 160,084 млрд руб/ мсфо 437,803 млрд руб

Выручка 6 мес 2021г: 125,027 млрд руб/ мсфо 376,111 млрд руб

Выручка 2021г: 483,558 млрд руб/ мсфо 739,988 млрд руб

Выручка 1 кв 2022г: 86,404 млрд руб

Выручка 6 мес 2022г: 121,412 млрд руб

Прибыль 6 мес 2018г: 22,107 млрд руб/ мсфо 51,696 млрд руб

Прибыль 2018г: 45,519 млрд руб/ Прибыль мсфо 102,988 млрд

Прибыль 6 мес 2019г: 34,202 млрд руб/ мсфо 66,709 млрд руб

Прибыль 2019г: 66,291 млрд руб/ Прибыль мсфо 112,330 млрд руб

( Читать дальше )

Электроцинк - Убыток 6 мес 2022г: 433,67 млн руб против убытка 246,41 млн руб г/г

- 13 сентября 2022, 11:26

- |

1 404 308 обыкновенных акций

electrozink.ugmk.com/upload/iblock/0dc/ustav.pdf.pdf

Капитализация на 13.09.2022г: 389,70 млн руб

Общий долг на 31.12.2019г: 3,325 млрд руб

Общий долг на 31.12.2020г: 3,111 млрд руб

Общий долг на 31.12.2021г: 3,481 млрд руб

Общий долг на 30.06.2022г: 3,678 млрд руб

Выручка 2019г: 1,075 млрд руб

Выручка 6 мес 2020г: 771,26 млн руб

Выручка 2020г: 2,013 млрд руб

Выручка 6 мес 2021г: 730,84 млн руб

Выручка 2021г: 1,138 млрд руб

Выручка 1 кв 2022г: 311,55 млн руб

Выручка 6 мес 2022г: 505,37 млн руб

Прибыль 6 мес 2018г: 311,66 млн руб

Убыток 2018г: 85,39 млн руб

Убыток 6 мес 2019г: 646,02 млн руб

Убыток 2019г: 1,018 млрд руб

Убыток 6 мес 2020г: 246,41 млн руб

Убыток 2020г: 106,58 млн руб

Прибыль 6 мес 2021г: 121,25 млн руб

Убыток 2021г: 108,13 млн руб

Убыток 1 кв 2022г: 351,35 млн руб

Убыток 6 мес 2022г: 433,67 млн руб

www.e-disclosure.ru/portal/files.aspx?id=3521&type=3

( Читать дальше )

Металлурги просят Еврокомиссию вмешаться — Коммерсант

- 12 сентября 2022, 08:04

- |

Черные металлурги Европы заявили об угрозе существования отрасли из-за высоких цен на энергоресурсы. Производство стали в Европе уже упало на 5%, а большинство металлургических компаний приостановили выплавку и переносят перезапуск оборудования. По оценкам аналитиков, кризис может заставить закрыться до трети всех мощностей в Европе, в том числе большую часть электросталеплавильных заводов.

ArcelorMittal (сталь №2 в мире) - Прибыль 6 мес 2022г: $8,256 млрд (+26% г/г)

- 11 сентября 2022, 20:53

- |

(Euronext AMS: MT)

€22.93 +0.29 (+1.28%)

Sep. 9, 2022

corporate.arcelormittal.com/investors/investor-toolkit/share-monitor

(NYSE: MT)

$23.38 +0.77 (+3.41%)

SEP 09, 2022

www.nasdaq.com/market-activity/stocks/mt

ArcelorMittal

On 31 August, 2022 number of issued shares 877 809 772

corporate.arcelormittal.com/investors/corporate-governance/shareholding-structure

Капитализация на 09.09.2022г: $20,453 млрд

Общий долг на 31.12.2019г: $47,425 млрд

Общий долг на 31.12.2020г: $41,815 млрд

Общий долг на 31.12.2021г: $39,168 млрд

Общий долг на 30.06.2022г: $40,580 млрд

Выручка 2019г: $70,615 млрд

Выручка 6 мес 2020г: $25,820 млрд

Выручка 2020г: $53,270 млрд

Выручка 6 мес 2021г: $35,536 млрд

Выручка 2021г: $76,571 млрд

Выручка 1 кв 2022г: $21,836 млрд

Выручка 6 мес 2022г: $43,978 млрд

Прибыль 6 мес 2018г: $3,101 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал