макро

Итоги недели 13.05.2024

- 13 мая 2024, 12:27

- |

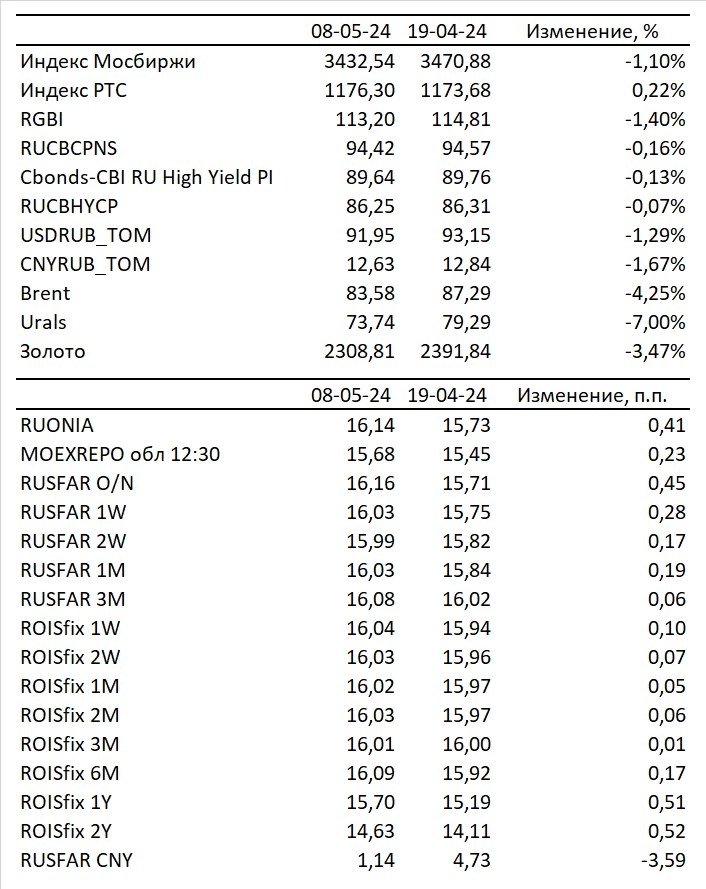

*️⃣В предпразничную и праздничные недели ОФЗ продолжили нисходящий тренд, который усилился на фоне достаточно жёсткой риторики ЦБ. Линкеры, корпоративные облигации и флоутеры — без ярковыраженных изменений, за исключением отдельных бумаг.

*️⃣Рубль волатилен, особенно в праздничные дни. Нефть резко скорректировалась в конце апреля-начале мая. Золото в последние недели в боковике.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе (https://telegra.ph/Itogi-nedeli-predprazdnichnoj-i-prazdnichnyh-nedel-05-13).

t.me/DolgosrokInvest

13 мая 2024 г.

- комментировать

- 244

- Комментарии ( 0 )

Ставки, облигации и инфляции.И ожиданием основанным на истории.

- 30 апреля 2024, 13:37

- |

После пресс конференции ЦБ.

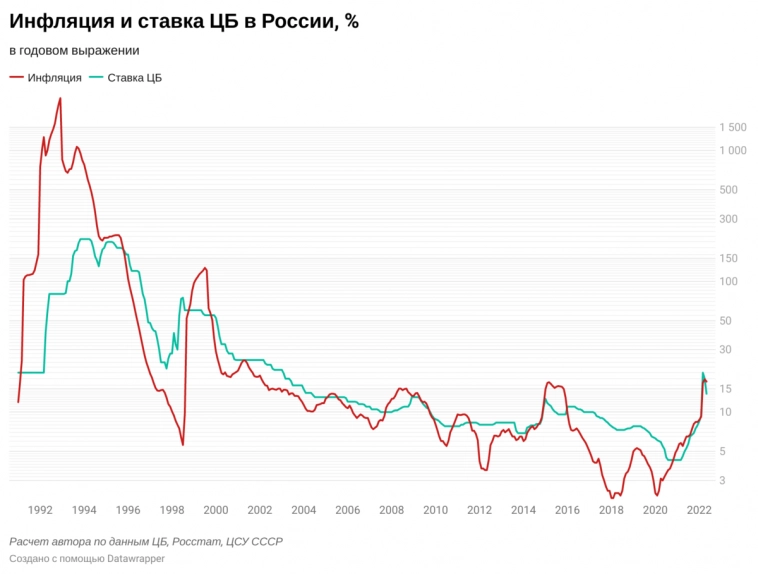

В прошлом(22 год, 15 год), высокие ставки держались недолго. и действовали эффективно. С тем же курсом доллара- высокий спред и переток через керри трейд. Но сильно курс укреплять не нужно- прибыль экспортёров валюте, а расходы на ЗП в рублях. И ослаблять чревато- инфляция. Но механизм работал. И +- ставка была невысокой перед 22 года. Нейтральной до сих пор ЦБ считает 7%

Но было и другое прошлое- 90тые, двухтысячные. И сейчас мы в некотором роде в новой реальности. Бюджету деньги нужны? военные действия+ социалка, в первую очередь поддержка материнства. Гос-во налоги возьмёт. Работникам нужны? безработица исторически

( Читать дальше )

Перспективы рубля

- 23 апреля 2024, 08:31

- |

Платежный баланс остается профицитным, это означает, что импортируется меньше товара, чем экспортируется. Если бы курс валют определялся бы фундаментальными факторами, рост профицита СТО являлся бы сигналом к укреплению рубля. Еще одной приятной новостью является сокращение оттока капитала из страны.

Но в реальном мире все немного сложнее. Однако, большинство аналитиков сходится на том, что к концу года рубль девальвируется сильнее. Это станет отличной новостью для акционеров Сургутнефтегаза $SNGSP, а также других компаний нефтяной отрасли $LKOH $ROSN $TATN $BANEP

&Антикризисная Россия &Компании роста RUB

Рубрика #выжимки

Самое важное из исследования 'ПЛАТЕЖНЫЙ БАЛАНС РОССИЙСКОЙ ФЕДЕРАЦИИ № 1 (18) I квартал 2024 года' от Банк России.

В I квартале 2024 г. профицит счета текущих операций увеличился по сравнению с соответствующим периодом прошлого года при более существенном снижении импорта товаров и услуг, чем экспорта, и уменьшении дефицита баланса первичных и вторичных доходов за счет сокращения объемов начисленных нерезидентам дивидендов.

( Читать дальше )

Итоги недели 22.04.2024

- 22 апреля 2024, 14:38

- |

Итоги недели

*️⃣ОФЗ на прошлой недели выросли в ожидании решения ЦБ. Линкеры показали разнонаправленную динамику на низкой ликвидности. Корпоративные облигации и флоутеры — без ярковыраженных изменений, за исключением отдельных бумаг.

*️⃣Рубль прервал череду снижений и укрепился, вопреки снижению нефти. «Черное» золото волатильно на фоне конфликта на Ближнем Востоке — рынок пытается оценить перспективы противостояния, которые на данный момент неочевидны.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

22 апреля 2024 г.

Огонь инфляции затухает?

- 19 апреля 2024, 17:33

- |

На фоне снижающихся инфляционных настроений населения, аналитики позитивнее смотрят на перспективы снижения ставки. По заявлениям Эльвиры Набиуллиной, для смены вектора политики ЦБ, необходимо устойчивое снижение инфляции и инфляционных ожиданий. Когда ставку наконец-то понизят, это будет позитивом для всего рынка, а в особенности, для таких компаний, как $AFKS $MTSS $SGZH, но я бы не стал ожидать роста стоимости их акций только по этой причине, и негативом для $MOEX, которая лишится части своих доходов. Хорошо будет переоцениваться по ставке такая компания, как $SBER

Рубрика #выжимки

Самое важное из исследования 'ДИНАМИКА ПОТРЕБИТЕЛЬСКИХ ЦЕН' от Банк России.

В марте 2024 г. потребительские цены выросли на 0,39% (в феврале – на 0,68%). С сезонной корректировкой в годовом выражении (далее – с.к.г.) месячный прирост цен снизился и составил 4,5%. Текущий рост цен заметно ниже наблюдавшегося в III–IV кварталах 2023 года.

Годовая инфляция практически не изменилась и составила 7,72% (в феврале – 7,69%), текущие темпы роста цен близки к значениям в аналогичный период прошлого года

( Читать дальше )

Итоги недели 15.04.2024

- 15 апреля 2024, 12:01

- |

Итоги недели

*️⃣Падение ОФЗ замедлилось, но по итогам недели не остановилось. Линкеры находятся под давлением: доходности растут, цены проходят мартовские минимумы. Флоутеры незначительно корректируются. На денежном рынке выросли краткосрочные ставки.

*️⃣Рубль на неделе ослаб к основным валютам. Нефть волатильна на фоне конфликта на Ближнем Востоке. Золото продолжает обновлять исторические максимумы, несмотря на сильную экономику США и укрепляющийся доллар.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

15 апреля 2024 г.

Итоги недели 08.04.2024

- 08 апреля 2024, 10:34

- |

Итоги недели

*️⃣ОФЗ снова падают, доходности растут. Линкеры после нескольких недель боковика последовали за ОФЗ: котировки вниз, доходности вверх. Ставки на денежном рынке в основном снижались.

*️⃣Доллар и юань незначительно укрепились по итогам недели. Рост нефти ускорился на фоне эскалации конфликта на Ближнем Востоке, дисконт Urals к Brent сокращается. Золото продолжает обновлять исторические максимумы, несмотря на сильную экономику США.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

08 апреля 2024 г.

Итоги недели 01.04.2024

- 01 апреля 2024, 14:10

- |

Итоги недели

*️⃣ОФЗ на последней неделе марта стабилизировались и даже пытались расти до пятницы. Доходности немного снизились впервые за март. Продолжается спрос на линкеры, падают реальные доходности, растет вмененная инфляция.

*️⃣Ставки на денежном рынке изменялись разнонаправленно. Активно рос RUSFAR, немного увеличились RUONIA и MOEXREPO обл 12:30, ROISfix сроком до 1 месяца в целом не изменился, сроком более 3х месяцев снижался. В пятницу снова резко вырос RUSFAR CNY.

*️⃣Рубль за неделю немного укрепился к основным валютам: на 0.34% к доллару, на 0.61% — к юаню. Нефть также торгуется на достаточно комфортных для рубля и бюджета уровнях: Brent — 86.97, Urals — 77.42. Золото продолжает обновлять исторические макимумы. В четверг котировки превышали 2250 долларов за тройскую унцию, сегодня утром уже 2280.

*️⃣Подробнее с графиками и дополнительными комментариями, по ссылке в телеграфе.

t.me/DolgosrokInvest

01 апреля 2024 г.

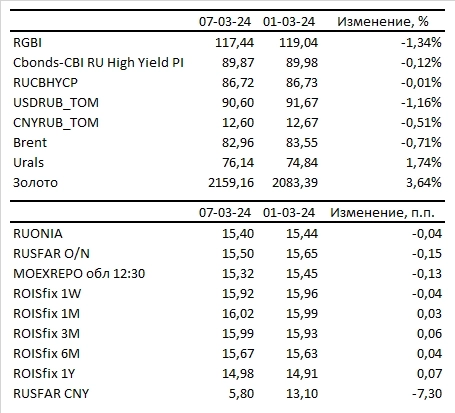

Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Итоги недели 26.02.2024

- 26 февраля 2024, 14:36

- |

Итоги недели

Распродажи в ОФЗ продолжились на прошлой неделе после заседания Банка России и достаточно жёсткого сигнала в отношении перспектив ДКП. Данные по инфляции не впечатлили. К падению присоединились корпоративные облигации. Напротив, стабильны были флоутеры, на которые снова появился спрос.

Перейдем к цифрам. Индекс гособлигаций RGBI снизился на 0.47% — четыре недели падения подряд впервые с конца лета (-0.43%, -0.39%, -0.49%). Интересно посмотреть на дальнейшую динамику: возможно рынок начал разочаровываться в ОФЗ после нескольких месяцев надежд, начиная с ноября. Индекс корпоративных облигаций RUCBCPNS снизился на 0.2%, индекс ВДО RUCBHYCP — на 0.25%, Cbonds-CBI RU High Yield — на 0.27%. Обычно корпоративные бумаги реагируют с лагом на движения в ОФЗ, поэтому возможно дальнейшее падение в ближайшие дни. Но амплитуда колебаний зачастую меньше чем в госбондах, за исключением кризисных событий.

Кривая бескупонной доходности продолжила движение вверх на сроке до 10 лет, но в пределах нескольких базисных пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал