макростатиска

Сужающаяся ликвидность банковского сектора несет в себе риски для долгового рынка

- 22 декабря 2020, 10:52

- |

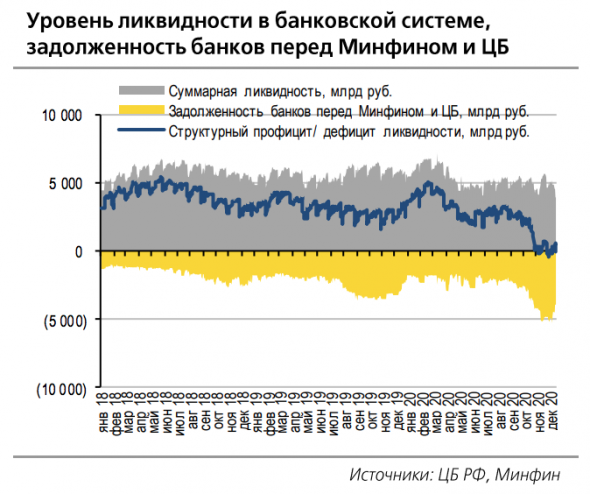

Уровень ликвидности в банковской системе. Источник: Уралсиб

Впервые с 2017 года в российской банковской системе зафиксирован дефицит ликвидности. Профицит ликвидности начал сокращаться постепенно с начала года, особенно после весеннего кризиса, а сейчас незначительно, но перешел в состояние дефицита.

“Запрос” на ликвидность со стороны экономики за этот год сильно возрос: в ответ на кризис банки были вынуждены усилить темпы кредитования населения и бизнеса, увеличить резервы под некачественные займы и покупки ОФЗ на фоне слабеющего на них спроса. И если с сокращением ликвидности кредитных денег в экономике меньше вряд ли станет, то для покупок и в целом для рынка госдолга ее недостаток может создать серьезные проблемы.

На фоне того, как риски санкций возрастают, а доля нерезидентов в ОФЗ впервые за 2 года сократилась до 24%, госбанки и государство в полной уверенности заверяют о том, что отечественная банковская система в состоянии обеспечивать спросом уже выросшие темпы размещения ОФЗ. Но свободных средств, которые можно было бы вложить в покупку госдолга, становится все меньше, а в моменте — их вовсе нет.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Утренний комментарий по финансовым рынкам за 22.05.2019

- 22 мая 2019, 09:46

- |

• Индексы США завершили вчерашний день в плюсе в пределах 1%, что связано, скорее, с отсутствием новых негативных новостей по торговому спору, нежели с появлением поводов для оптимизма. С технической точки зрения американские площадки ушли от опасных уровней, но фундаментальные риски сохраняются.

• Макростатистика сейчас также не выступает фактором роста. Вчера вышли слабые данные по вторичным продажам жилья в США – спад на 0.4% в апреле вместо прогнозируемого роста на 2.7%. Китай сообщил о замедлении темпов роста промышленного производства и розничных продаж.

• Индекс Московской биржи уверенно обновил максимум, прибавив 1.75%. Наиболее весомый вклад в общий рост внес Газпром, акции которого прибавили 3.49% после подтверждения рекордных дивидендов.

• Мечел также отметился с положительной точки зрения. По привилегированным акциям рекомендована выплата 18.21 руб., на фоне чего котировки бумаг могут вернуться к значениям прошлого года – 127-130 руб., несмотря на проблемы с долгом.

( Читать дальше )

Инвестиционный бюллетень. Теперь с разделом облигаций

- 05 октября 2018, 15:43

- |

Друзья, сегодня опубликовал очередной выпуск, своего Инвестиционного бюллетеня.

В этот раз в него был добавлен большой блок по расчёту облигаций. Пока данный блок рассчитывает только ОФЗ, но со временем в него войдут и корпоративные бонды. Хотя моё личное убеждение состоит в том, что если частный инвестор хочет увеличить доходность портфеля, то ему лучше обратить внимание на акции, чем брать риск дефолта и ликвидности в корпоративных бондах.

В данном блоке рассчитываются все необходимые параметры по облигациями: доходности, дюрации, кривизна, риски, корреляционные коэффициенты и коэффициенты бетта к индексам государственных облигаций RGBI и RGBITR. Также рассчитаны и представлены на графиках кривые доходностей, как по самим ОФЗ, так и по US

( Читать дальше )

Макроэкономика России: Выбор экономической стратегии для российского правительства в 2014 году ограничен

- 15 января 2014, 14:10

- |

Сокращение инвестиций продолжилось во второй половине 2013 года

Долгожданного ускорения роста ВВП России во втором полугодии 2013 года не произошло. За первые три квартала 2013 года увеличение показателя составило всего 1,2% — в два раза меньше чем в предыдущем году и в четыре раза меньше чем в 2011. Минэкономразвития в третий раз за год поменял прогноз экономического роста, который по итогам четырех кварталов должен составить 1,4% (первоначальный сценарий составлял рост на 3,5%). В новом году министерство ожидает более перспективных 2,5-3%, однако, менее оптимистично выглядят прогнозы международных организаций – Всемирный Банк и МВФ в декабре сократили прогнозы роста экономики России на 2014 год до 2,2% и 2% соответственно.

Среди составляющих ключевого макроэкономического показателя наиболее слабо выглядят инвестиции. В постоянных ценах с учетом сезонного фактора темпы их падения составляют 1,8% в год. Основное снижение происходит за счет сокращения вложений в основные средства в сфере транспорта и связи (сокращение на 18,5% по итогам трех кварталов) притом, что в общем объеме инвестиций их доля составляет 21,5%. На 7% падают инвестиции в добычу полезных ископаемых (снижение на 7%, доля в общем объеме – 21,2%). Слабые данные промышленного производства отражают ситуацию со стагнирующими инвестициями в экономике. Несмотря на признаки оживления показателя в начале осени последние ноябрьские цифры показали его снижение на 1% в годовом выражении.

( Читать дальше )

События новой недели 1-5 апреля

- 29 марта 2013, 12:25

- |

( Читать дальше )

Как оценить важность той или иной новости?

- 18 февраля 2013, 13:16

- |

Как узнать заранее какие события будут отыграны (на графике нижних таймфрэймов (1мин — 5мин) после выхода появляется быстро развивающийся «микро тренд»), направление при этом не интересует?

Какие новости и макростатистику. и из каких стран необходимо принимать во внимание трэйдеру, работающему внутри дня, чтобы заранее учесть это в своем торговом плане на день?

Как выделить эти важные события в календаре среди других?

Определюсь с критерием важности. Для меня это, когда:

1)Повышается волатильность после выхода «важных» новостей (в масштабах внутридневного движения)

2)Может произойти ощутимая коррекция движения (в масштабах внутридневного движения)

Уважаемые трэйдеры поделитесь опытом, жду комментариев по существу и ссылок на ресурсы, где эта тема освещена. Очень хочется разобраться с этим вопросом. Заранее благодарен.

P.S.

Или дело не в какой-то определенной новости, а в том, что такие всплески активности происходят, когда выходит много макростаты одновременно (красные дни в светофоре 123insaider'a).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал