лукойл

Лукойл демонстрирует одну из самых низких уровней долговой нагрузки в секторе - Промсвязьбанк

- 28 августа 2019, 20:20

- |

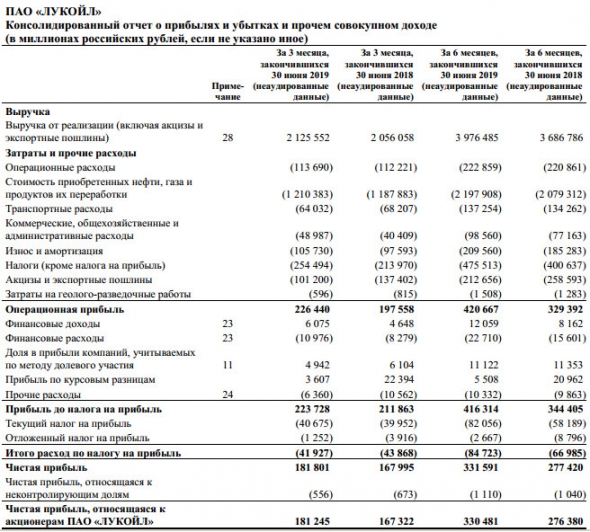

Выручка «ЛУКОЙЛа» во 2 кв. выросла на 14,8% относительно 1 кв. благодаря росту цен на углеводороды и росту объемов трейдинга нефтью и нефтепродуктами. Выручка от продажи газа ожидаемо сократилась из-за просадки в добыче. В сравнении по полугодиям отметим, что рост выручки был больше обусловлен девальвацией рубля (цены в рублях выросли, несмотря на их снижение в долларах), но также и ростом объемов трейдинга нефтью и газом.

EBITDA «ЛУКОЙЛа» во 2 кв. выросла на 11,4% относительно 1 кв. за счет опять-таки роста цен на нефть, роста маржи переработки в России и наращивания доли высокомаржинальных объемов в структуре добычи нефти в России. Также положительный эффект оказал рост показателя по проекту Западная Курна-2 в Ираке. На результаты 1П 2019 положительно повлиял переход ряда участков недр компании на новый режим налогообложения (по допдоходу от добычи), плюс девальвация рубля.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Располагаемого FCF Лукойла будет достаточно для поддержания выкупа акций - Атон

- 28 августа 2019, 17:11

- |

· Финансовые результаты за 2К19 сильно превысили ожидания рынка: EBITDA (332 млрд руб.) на 15% лучше консенсуса, чистая прибыль (181 млрд руб.) – на 25%.

· FCF сохранил тренд на усиление во 2К, и в 1П19 составил более 60% консенсус-прогноза Bloomberg на весь 2019 – мы считаем, что это может поддержать следующую программу обратного выкупа акций.

· ЛУКОЙЛ торгуется по 3.4x EV/EBITDA 2019П – дешевле среднего по российской нефтяной отрасли (среднее – 3.5x), в основном из-за неопределенности в отношении дальнейшего выкупа акций. На наш взгляд, располагаемого FCF компании будет достаточно для поддержания выкупа (мы ожидаем $1.4 млрд). Мы подтверждаем рейтинг ВЫШЕ РЫНКА.Атон

Финансовые результаты за 2К19 лучше ожиданий: основные метрики существенно превзошли консенсус-прогноз Bloomberg и наши оценки. Выручка оказалась выше консенсуса на 7%, EBITDA на 15%, чистая прибыль на 25%. Главная причина – повышение объемов продаж при благоприятной конъюнктуре рынка за счет сокращения запасов, что компенсировало сокращение продаж газа за рубежом. Положительно сказалось и повышение рентабельности нефтепереработки и поступлений от обратного акциза (вдвое кв/кв до 29 млрд руб.).

( Читать дальше )

Лукойл - погасил 35 млн акций, сократив уставный капитал до 17,875 млн руб

- 28 августа 2019, 16:27

- |

ПАО «ЛУКОЙЛ» (далее также «Компания») сообщает о том, что сегодня состоялось погашение 35 000 000 обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 715 000 000 штук, а уставный капитал ПАО «ЛУКОЙЛ» снизился до 17 875 000 рублей.

Погашение акций осуществлено на основании решения годового Общего собрания акционеров Компании от 20 июня 2019 года об уменьшении уставного капитала ПАО «ЛУКОЙЛ» путем приобретения части размещенных акций в целях сокращения их общего количества.

сообщение

Доля Алекперова в ЛУКОЙЛе - 2,982%

- 28 августа 2019, 15:21

- |

© Interfax 15:13 28.08.2019

РОССИЯ-ЛУКОЙЛ-АКЦИИ-ПОГАШЕНИЕ

Прямая доля Алекперова в ЛУКОЙЛе выросла до 2,982% после уменьшения уставного капитала

Москва. 28 августа. ИНТЕРФАКС — Размер доли президента «ЛУКОЙЛа» Вагита

Алекперова в уставном капитале компании вырос с 2,843% до 2,982%, говорится в

сообщении НК.

Изменение размера доли участия связано с уменьшением уставного капитала

«ЛУКОЙЛа», поясняет компания.

Как сообщалось, «ЛУКОЙЛ» (MOEX: LKOH) погасил 35 млн обыкновенных акций, в

результате чего общее количество выпущенных акций сократилось до 715 млн штук, а

уставный капитал НК снизился до 17,875 млн рублей.

Погашение акций осуществлено на основании решения годового собрания

акционеров НК от 20 июня 2019 года об уменьшении уставного капитала путем

приобретения части размещенных акций в целях сокращения их общего количества.

от мв

MOEX$#&: LKOH

Лукойл – рсбу/ мсфо 6 мес 2019г

- 28 августа 2019, 14:59

- |

Лукойл – рсбу/ мсфо

750 000 000 акций http://fs.moex.com/files/12122

Free-float 55%

Капитализация на 28.08.2019г: 3,900.75 трлн руб

Общий долг 31.12.2016г: 621,940 млрд руб/мсфо 1,787.01 трлн руб

Общий долг 31.12.2017г: 741,606 млрд руб/мсфо 1,735.82 трлн руб

Общий долг 31.12.2018г: 1,174.65 трлн руб/мсфо 1,658.86 трлн руб

Общий долг 31.03.2019г: 977,894 млрд руб/ мсфо 1,766.49 трлн руб

Общий долг 30.06.2019г: 1,073.72 трлн руб/ мсфо 2,023.43 трлн руб

Выручка 2016г: 316,541 млрд руб/ мсфо 5,227.05 трлн руб

Выручка 6 мес 2017г: 103,375 млрд руб/ мсфо 2,790.77 трлн руб

Выручка 2017г: 223,420 млрд руб/ мсфо 5,936.71 трлн руб

Выручка 6 мес 2018г: 96,366 млрд руб/ мсфо 3,686.79 трлн руб

Выручка 2018г: 264,355 млрд руб/ мсфо 8,035.89 трлн руб

Выручка 6 мес 2019г: 218,419 млрд руб/ мсфо 3,976.46 трлн руб

Прибыль 6 мес 2016г: 54,750 млрд руб/ Прибыль мсфо 105,664 млрд руб

( Читать дальше )

Лукойл - чистая прибыль по МСФО в 1 п/г составила 330,48 млрд руб против 276,38 млрд руб годом ранее

- 28 августа 2019, 14:12

- |

EBITDA +22,4%, до 630,2 млрд руб

свободный денежный поток составил 308,3 млрд руб против 183,1 млрд руб годом ранее

капзатраты составили 205 млрд руб против 226,8 млрд руб годом ранее

отчет

Закрытие сессии по Газпрому и Лукойлу

- 27 августа 2019, 19:11

- |

Очень интересное закрытие рынка в этих двух бумагах было под конец торговой сессии.

Обе бумаги на огромных объемах «дернули» наверх. Что происходит? Опять у кого-то инсайд?

Или просто кто-то шорты закрывал перед завтрашней отчетностью

( Читать дальше )

Газпром & Лукойл

- 27 августа 2019, 17:49

- |

Лукойл в среду, 28 августа, представит результаты за II квартал 2019 г. по МСФО и проведет телеконференцию с инвесторами (детали станут известны позднее).

https://bcs-express.ru/novosti-i-analitika/zavtrak-investora-gazprom-i-lukoil-otchitaiutsia-za-ii-kvartal-chto-zhdat

Что можно ждать? у кого какие мысли?

лукойл, ждём снижения или опять выкупят?

P.s.

Но как Вы смогли высидеть такое движение в газпроме, и ни разу не зафиксироваться???

Ничего удивительного, я был в коме!

Лукойл отчитается в среду, 28 августа и проведет телеконференцию 29 августа - Атон

- 26 августа 2019, 11:36

- |

По нашей оценке, в сочетании с повышением ставок по НДПИ и более высокими экспортными пошлинами это должно обусловить сокращение рентабельности EBITDA на 1 пп с уровня 1К19 (до 15%), что, в свою очередь, окажет давление на прибыль, наряду с сокращением доходов по курсовым разницам кв/кв.Атон

Телеконференция назначена на четверг 29 августа в 16:00 по московскому времени (14:00 по лондонскому). Основное внимание будет сосредоточено на программе обратного выкупа акций. Компания завершила объявленную в августе 2018 программу объемом $3.0 млрд (выкуплено приблизительно 5% выпущенных акций) и объявила результаты публичной оферты. По нашим оценкам, они подразумевают затраты в размере $1.6 млрд на выкуп акций у акционеров, помимо дочерней компании ЛУКОЙЛа. Мы полагаем, что следующий выкуп акций может быть скорректирован на эту сумму (против нашей предыдущей оценки в $3.0 млрд). Тел.: +7 10 8002 4902044 (Россия), +44 0 20 3003 2666 (Великобритания); коды подтверждения — LUKOIL English / LUKOIL Russian.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал