лукойл

Кто-нибудь может объяснить, как Федун стал миллиардером?

- 06 августа 2021, 15:30

- |

Навеяно цирком-шапито имени одной башкирской эскортницы в одном московском футбольном клубе.

- комментировать

- Комментарии ( 21 )

Цена Престижа или Плата за Бренд -Сбер, Газпром Лукойл и компания

- 06 августа 2021, 06:27

- |

По данным консалтинговой компании Brand Finance, стоимость бренда «Сбера» снизилась на 13%, до 730,6 млрд рублей. Однако компания сохранила за собой первое место в ежегодном рейтинге 50 самых дорогих брендов России.

Второе, третье и четвёртое место снова заняли «Газпром» (496 млрд рублей), «Лукойл» (423,4 млрд рублей) и «Роснефть» (272,8 млрд рублей). На пятое место аналитики поставили РЖД, оценив стоимость бренда в 237,5 млрд рублей.

На шестое место в рейтинге поднялась «Пятёрочка» (234,8 млрд рублей), на десятое — «Яндекс» (133,3 млрд рублей). В 2020 году они занимали 11 и 12 места соответственно. В 2021 году в десятку также вошли ВТБ, «Магнит» и МТС.

( Читать дальше )

Лукойл открыл вторую нефтяную залежь в Мексике, оценочные запасы 200 млн барр н/э

- 02 августа 2021, 11:17

- |

По предварительным оценкам, начальные геологические ресурсы новой залежи могут составлять до 200 млн барр. н. э.

Пробуренная скважина расположена примерно в 70 км от побережья и в 15 км от открытого на Блоке 10 в 2020 году месторождения Saasken, оценка которого будет проведена до конца года.

Окончательная глубина скважины составила 1758 метров ниже уровня моря.

ЛУКОЙЛ — Пресс-релиз (lukoil.ru)

Акции нефтегазовых компаний сохранят инвестиционную привлекательность в долгосрочной перспективе - Финам

- 30 июля 2021, 21:00

- |

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», делает ставку на «Аэрофлот» (потенциал 70% до конца 22 года). «Международный трафик начал оживать с прогрессом в вакцинации, годовой пассажиропоток на домашнем рынке восстановился почти на 95% (если смотреть на скользящую за последние 12 месяцев), загрузка кресел восстановилась благодаря оптимизации флота. Кроме того, не стоит забывать о существенном отложенном спросе на путешествия, который будет реализоваться, если российские вакцины получат большее признание и правила въезда станут проще. Стоит иметь ввиду акции РусГидро (цель 1,10 руб. на июнь 22 года + дивиденды).В этом году ожидается выход на рекордную прибыль и рост див доходности», — прокомментировала г-жа Малых.

Интересны также акции Татнефти (обычные и префы), потенциал 34% и 37%, соответственно, без учета дивидендов. Из недавней стратегии по нефтегазовому сектору аналитика Сергея Кауфмана: «На наш взгляд, негативные моменты в акциях „Татнефти“ уже отыграны рынком, и дальше ситуация может измениться только в сторону улучшения. „Татнефть“ продолжает диалог с правительством насчет льгот по добыче сверхвязкой нефти. Решение по отмене льгот принималось осенью, когда цены на нефть находились около отметки $40 за баррель, вакцины еще не были изобретены, а перспективы отрасли не хоронил только ленивый. Сейчас ситуация обратная: цены закрепились выше доковидных уровней, а добыча в РФ находится на пути к восстановлению. На наш взгляд, в такой ситуации у „Татнефти“ с каждым днем все больше шансов на успех в переговорах о восстановлении части льгот. Что касается дивидендов, то решение о низкой норме выплат было связано с неопределенностью о дальнейшей стратегии компании, пока перспективы добычи сверхвязкой нефти не решены окончательно. У „Татнефти“ отрицательный чистый долг и отсутствуют планы по значительным капитальным затратам в ближайшие годы. На этом фоне мы ожидаем, что „Татнефть“ все-таки перейдет к обещанной выплате 100% FCF в виде дивидендов по итогам 2021 года. В этом сценарии дивиденды могут достигнуть 56,1 рубля на акцию, что соответствует 11,4% доходности на „обычку“ и 12,2% на „преф“.

Елена Василева-Корзюк, начальник аналитического отдела „АК БАРС Финанс“, выделяет „Газпром“, „Татнефть“ (переоценка +див доходность), „Сбербанк“, МТС (рост вместе с рынком + высокие дивиденды) и НЛМК (высокие дивиденды).

Михаил Васильев, главный аналитик „Совкомбанка“, советует обратить внимание на „Северсталь“, НЛМК и ММК; „префы“ „Сургутнефтегаза“, „Яндекс“, „ГлобалТранс“ и НМТП.

По мнению Дмитрия Беденкова, начальника аналитического отдела ИК „РУСС-ИНВЕСТ“, сложно определиться, поскольку в ближайшие 2-3 года может быть высокая волатильность как в ту, так и в другую сторону. „С дивидендной точки зрения мы бы отметили МТС, ММК, “Юнипро», «Энел Россия», привилегированные акции «Сургутнефтегаза», — сообщил он.

Алексей Антонов, главный аналитик «Алор Брокер», рассматривает вариант инвестиций в «Магнит», «Лукойл», «Сбербанк», ГМК «Норникель» и «Новатэк».

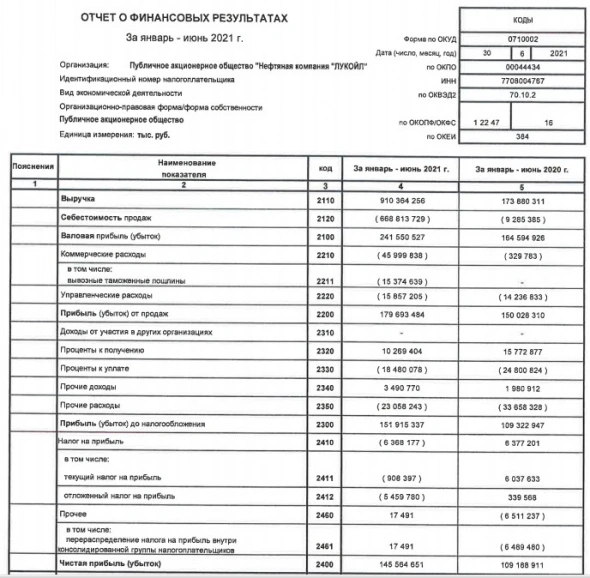

Прибыль Лукойла 1 п/г РСБУ +33% г/г

- 29 июля 2021, 18:06

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1716588

Российский нефтегазовый сектор улучшит финпоказатели за 2 квартал - Sberbank CIB

- 26 июля 2021, 19:56

- |

Самую высокую дивидендную доходность с учетом выплат за январь — июнь, по нашим оценкам, продемонстрируют «ЛУКОЙЛ» (5,7%) и «Газпром нефть» (5,5%). При этом расчетная дивидендная доходность «Газпрома» по итогам первого полугодия может достичь 6,5% (вклад в будущий платеж по итогам года). Первым отчетность за второй квартал опубликует «НОВАТЭК», 28 июля. Затем, в середине августа, выйдут показатели «Роснефти» и «Газпром нефти», а в конце месяца сезон корпоративной отчетности в нефтегазовом секторе завершат «ЛУКойл», «Татнефть» и «Газпром».

Хотя средняя цена Брент за 2К21 составила $68/барр., на 15% превысив уровень предыдущего квартала, мы ожидаем лишь умеренного повышения рентабельности в нефтедобыче. По сути, поквартальная динамика этого показателя выравнивается. В нефтеперерабатывающем и сбытовом сегменте рентабельность остается сравнительно невысокой из-за низких крек-спредов дизеля и авиационного карантина, хотя рентабельность в сегменте бензина почти полностью восстановилась, а выплаты по демпферу и возвратным акцизам в переработке выросли. Спотовые цены на газ в Европе увеличились на 35% в сопоставлении с предыдущим кварталом и более чем в пять раз — относительно значений за аналогичный период прошлого года.

Несмотря на сезонные факторы, мы ожидаем, что второй квартал года снова будет успешным для Газпрома благодаря повышению экспортных цен. Мы прогнозируем почти семикратный рост EBITDA по сравнению с аналогичным периодом прошлого года. Мы полагаем, что вклад результатов за 2К21 в дивиденд на акцию за весь год будет еще больше и показатель, по которому можно судить о дивиденде на акцию за 1П21, вырастет до 18 руб. на акцию (при доходности 6,5%), что уже выше любых исторических годовых выплат Газпрома. Текущие цены на газ и котировки форвардных контрактов подчеркивают серьезный потенциал для дальнейшего роста прибыли и свободных денежных потоков компании.

Мы ожидаем существенного улучшения показателей Газпром нефти и Татнефти, в то время как Роснефть будет сокращать отставание после действительно слабых финансовых показателей за 1К21. Мы ожидаем, что в нефтяной отрасли самая высокая дивидендная доходность за 1П21 будет у ЛУКойла (5,7%) и Газпром нефти (5,5%), а самая низкая — у Роснефти (3,2%). Дивидендная доходность Татнефти за 1П21, по нашим оценкам, будет не ниже 4,3% (при доходности свободного денежного потока 7,4%).

Финансовые показатели НОВАТЭКа, как мы полагаем, улучшатся в 2К21 по сравнению с 1К21, в основном благодаря высоким ценам на газ в Европе и увеличению вклада от проекта «Ямал СПГ». Тем не менее мы ожидаем, что из-за более высокой устойчивости операционных и финансовых показателей компании в прошлом году НОВАТЭК будет отставать от других компаний отрасли по годовым темпам роста. Самым важным моментом в результатах НОВАТЭКа, по нашему мнению, станет существенный рост свободного денежного потока за счет дивидендов от Арктикгаза.Громадин Андрей

Sberbank CIB

Строительство Лукойлом комплекса производства полипропилена целесообразно - Sberbank CIB

- 23 июля 2021, 17:06

- |

Строительство комплекса, на наш взгляд, вполне целесообразно, т. к. он будет производить продукцию с высокой добавленной стоимостью из уже имеющегося сырья, даже несмотря на то что инвестиции превысят $1 млрд. Мы ожидаем, что в ближайшем будущем «ЛУКОЙЛ» предоставит подробную информацию. Согласно опубликованному недавно годовому отчету, Нижегородский нефтехимический комплекс все еще находится на этапе подготовки проектной документации.Громадин Андрей

Sberbank CIB

В июне глава «ЛУКОЙЛа» Вагит Алекперов заявил о планах инвестировать $3 млрд в реализацию нефтехимических проектов на базе собственных НПЗ в течение следующих шести лет. В презентации результатов за 2020 год компания сообщила о двух планируемых проектах по производству полипропилена на мощностях Нижегородского НПЗ (500 тыс. т) и НПЗ в Бургасе (300 тыс. т), окончательные инвестиционные решения по ним ожидаются в 2022 году. До сих пор о принятии окончательных инвестиционных решений официально не сообщалось, поскольку «ЛУКОЙЛ», возможно, ожидал дополнительной поддержки со стороны государства для реализации полипропиленовых проектов на НПЗ компании (такая возможность обсуждалась с конца прошлого года).

Лукойл выиграл государственный тендер на поставку судового топлива на €50 млн

- 23 июля 2021, 16:06

- |

Дочернее предприятие "Лукойла" в Финляндии Oy Teboil Ab выиграло государственный тендер на поставку финской госкомпании Arctia Oy судового топлива на 50 миллионов евро.

Ранее Oy Teboil Ab сообщил о "победе в публичном тендере на поставку финской госкомпании Arctia Oy судового топлива для семи ледоколов. Объемы единовременных заказов, связанных с контрактом, могут охватить почти миллион литров топлива. Срок контракта — до 31.05.2023 года".

Как следует из системы государственных закупок Финляндии, стоимость тендера составила 50 миллионов евро, что стало крупнейшим единовременным госзаказом для этой компании в этом году.

Новость — БИР-Эмитент (1prime.ru)

Лукойл за 1 п/г увеличил рыночную долю на рынке нефтепродуктов Финляндии на 11,5%

- 23 июля 2021, 14:20

- |

В торговом представительстве России в Финляндии рассказали.

В ходе переговоров компания сообщила торгпредству, что по итогам 6 месяцев 2021 года объем реализации нефтепродуктов в розницу составил 537 тысяч тонн (+4% к аналогичному периоду 2020 года), мелким оптом – 320 тысяч тонн (-10%), доля компании на рынке Финляндии составила порядка 29%, увеличившись с 26% в 2019 году

Дочернее предприятие Лукойла Oy Teboil Ab управляет в Финляндии сбытовой сетью, состоящей из 432 АЗС, 8 нефтебаз и одного газохранилища.

Новость — БИР-Эмитент (1prime.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал