кредит

Об ипотеке под 0,1%

- 06 октября 2022, 21:38

- |

«Одна из величайших загадок жизни не в том, что дураки быстро расстаются со своими деньгами, а в том, что у них вообще заводятся деньги», Уиггин Эддисон, Боннер Уильям, «Судный день американских финансов»

Не одного меня удивляет, откуда у людей деньги, при их потрясающей финансовой безграмотности. Радует то, что они ищут путь к свету.

Читательница спрашивает:

«Зять оформил ипотеку, на стадии котлована, строительства дома, под 0.1% на весь период ипотеки. Вот я сижу и думаю, может и мне так повезёт. Тут в ленте появляетесь Вы, с инфой о рефинансировании ЦБ, это ЗНАК, подумала я и подписалась на Вас. У Вас столько всего интересного!!! Но теперь о той ипотеке я ничего не понимаю. (( Как такое возможно? ((( Через какой банк оформлял нужно уточнить… »

Расскажу вам притчу об обезьянах:

«В царстве Сун жил Обезьяний царь. Его так звали потому, что он любил обезьян, кормил их ежедневно и настолько понимал желания обезьян, что мог ими повелевать. Но однажды случился неурожайный год и возникла необходимость уменьшить количество корма обезьянам. Зная, что они будут недовольны, а недовольная стая может выйти из повиновения, царь пришел к обезьянам утром и сказал следующее:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 24 )

Аксаков: Кредиты и ипотеки мобилизованных в случае их гибели или получения первой группы инвалидности в ходе спецоперации будут списаны, долги ни на кого перекладываться не будут

- 27 сентября 2022, 15:50

- |

Замминистра финансов Моисеев добавил, что это списание будет происходить за счет банков, а не бюджета.

t.me/rian_ru/179532

ЦБ рекомендовал банкам принимать платежи по кредитам в валюте рублями

- 22 сентября 2022, 19:23

- |

5996 (cbr.ru)

Что дальше?

- 16 сентября 2022, 14:26

- |

Друзья, с наступлением воскресенья!) Какой банк какой максимальный кредит дает безработным?

- 04 сентября 2022, 00:04

- |

Московский метр снова немного приуныл

- 29 августа 2022, 09:10

- |

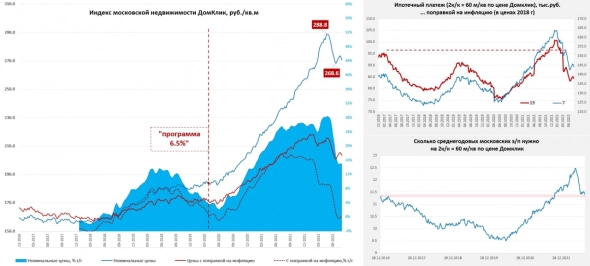

После небольшого отскока, в последние пару недель московский метр дрейфует вниз, индекс Мосбиржи/Домклик снизился до 270.7 тыс. руб., что на 6.3% ниже пиковых уровней в мае. Годовой прирост средней за 4 недели цены составил 14.9%, что ниже инфляции, т.е. в реальном выражении цены за год снизились. Выдачи ипотеки в июле резко выросли, составив по данным Frank RG 347 млрд руб., что всего на 20% ниже уровней прошлого года (в апреле падение превышало 70% г/г). Ипотечные ставки по рыночным кредитам держатся в районе 10%, льготная 5.6-6.6%, но застройщики «упаковывают» скидки в субсидирование ставок, а снижение среднего метража объектов позволяет метру не сильно проседать. При этом, цена предложения на первичке повышается, но тут же появляются скидки бесплатные ипотеки.

Из данных ДомКлик видно, что в августе по России растет количество заявок на кредит на +12% к июлю, а количество ипотечных сделок и электронных регистраций относительно июля подрастает на треть, хотя объемы пока ниже докризисных и 25-30% меньше прошлогодних уровней. При этом некоторое падение цены метра, крайне низкие средние ставки по ипотеке (субсидии/акции застройщиков) и инфляция привели к тому, что ипотечный платеж с поправкой на инфляцию за 60-метровую квартиру, при текущей средней цене метра упал до уровней начала 2021 года.

( Читать дальше )

Розничное и корпоративное кредитование в июле заметно ускорилось — ЦБ

- 18 августа 2022, 20:00

- |

Темп роста ипотеки в июле, по предварительным данным, вырос почти в два раза, составив +1,3% после +0,7% в июне. При этом около половины выдач пришлось на рыночную ипотеку, что отражает общее снижение ставок.

Необеспеченное потребительское кредитование также сильно прибавило: до +0,7% с +0,2% в июне, и может еще ускориться в ближайшие месяцы. Кроме того, банки значительно нарастили корпоративный кредитный портфель (+1,2%), при этом сохраняется тенденция к его девалютизации.

С фондированием кредитного роста сложностей не наблюдалось. Активно поступали клиентские средства: средства юридических лиц выросли на 1,5%, населения — на 0,5%. Граждане в основном размещали средства на текущих счетах, что было ожидаемо с учетом снижения депозитных ставок и наступления сроков погашения «дорогих» апрельских депозитов.

В июле заметно ускорилось как розничное, так и корпоративное кредитование | Банк России (cbr.ru)

Россияне стали чаще отказываться от уже одобренных кредитов — Известия

- 17 августа 2022, 08:05

- |

В июле россияне всё чаще отказывались от уже одобренных банками кредитов. Об этом свидетельствует показатель Take Rate (доля выданных кредитов к одобренным заявкам), который в июле 2022-го сократился до 38,8%. Фактически индикатор вернулся к значениям начала года после резкого роста в апреле до 49,7% — максимального с начала пандемии. Такие данные «Известиям» предоставило Национальное бюро кредитных историй (НБКИ). Подобная статистика свидетельствует о том, что люди снова стали более придирчиво относиться к условиям банков и не хотят занимать по слишком высоким ставкам. Что, по мнению экспертов, говорит о стабилизации на рынке потребкредитования после периода истерического ажиотажа, когда люди в ожидании ухудшения ситуации готовы были брать под любой процент. Правы ли те, кто взял паузу в надежде на лучшие условия или самое время рефинансировать дорогие заимствования, на которые соглашались на самом пике финансовой неопределенности?

Банки увеличили выдачу крупных сумм — Коммерсант

- 15 августа 2022, 08:13

- |

Доля кредитов на крупные суммы, резко снизившаяся в марте на фоне кризиса в финансовой системе РФ, восстановилась. Как правило, на такие лимиты могут претендовать клиенты хорошего качества. Одна из причин увеличения их количества — возобновление интереса на фоне снижения ставок, говорят эксперты. Тренд, по их оценкам, может сохраниться до конца года, а в четвертом квартале стоит ожидать нового рекорда по средней сумме потребительского кредита.

Выдачи потребительских кредитов приблизились к докризисным значениям — РБК

- 09 августа 2022, 08:12

- |

В июле россияне получили кредиты наличными на 427,4 млрд руб., что на 23,3% выше июньского показателя, подсчитали Frank RG. Рынок растет, но восстанавливается медленнее, чем в пандемию, несмотря на резкое снижение ставок

https://www.rbc.ru/finances/09/08/2022/62f0fea09a7947d08b436a53

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал