кредиты

Почему банки дают кредиты под такие большие проценты?

- 27 января 2021, 21:32

- |

Многие люди недовольны тем, что банки обирают заемщиков. Выставляют им высокие проценты по кредитам. В идеале, по мнению таких людей, кредит должен выдаваться без процентов!

Посмотрим на это с другой стороны. Представьте, что у вас есть деньги и к вам начинают ходить люди и просить в долг. Они услышали, что вы яростный сторонник нулевых процентов по кредиту. К вам выстраивается очередь за деньгами. Один просит занять под постройку дома, другой под бизнес, он будет уток разводить, третий предлагает кредитовать его изобретение «вечный двигатель».

Дадите ли вы им денег? Вы когда-нибудь кому-нибудь давали в долг? Знаете, чем обычно заканчивается это начинание?

С большой вероятностью вам деньги не вернут. Строитель дома не потянет постройку, лишится работы, утки не окупятся, «вечный двигатель» не заработает по каким-то вселенским законам… И даже, если заемщик может вернуть деньги, вам могут понадобиться усилия, чтобы эти деньги выбить обратно. А нервные клетки под проценты еще не выдают.

( Читать дальше )

- комментировать

- Комментарии ( 17 )

Джонни Депп Николас Кейдж Майк Тайсон причины их банкротства Ведение личного бюджета секрет богатства

- 21 января 2021, 16:46

- |

В этом видео Вы узнаете:

👀почему все-таки стоит вести свой семейный или личный бюджет

⭐️Николас Кейдж, Джонни Депп, Майк Тайсон как они стали банкротами

❓Какие цели необходимо ставить себе по жизни

💬Узнаете секрет богатства

🚹А в конце этого видео расскажу основываясь на этих историях итоги сказанного

( Читать дальше )

Cфера розничных продаж Китая: «Стремительный рост отказов предоставления кредита»

- 05 января 2021, 07:47

- |

Автор: BOB STOKES

Во время дефляционных эпизодов кредитование замедляется.

Взгляните на выдержку из книги Роберта Пректера «Conquer the Crash» от 2020 года:

«Психологический аспект дефляции и депрессии невозможно переоценить. Когда тенденция общественного настроения меняется с оптимистичной на пессимистичную, кредиторы, должники, инвесторы, производители и потребители меняют свою первоначальную нацеленность с расширения на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют выдачу кредитов.

В связи с этим уместно обратить внимание на тот факт, что кредитование розничного сектора Китая заметно замедлилось.

Ниже приведён отрывок из статьи South China Morning Post от 29 декабря:

Согласно новому отчёту, в конце этого года показатель заимствований китайским розничным сектором, уже находящимся в затруднительном положении «рухнул», при этом небольшие фирмы все ещё испытывают трудности с получением доступа к кредитам на фоне слабого восстановления потребительских расходов.

Согласно последнему ежеквартальному отчёту China Beige Book International, которые проводят независимый опрос различных аспектов кредитного рынка Китая, процент отказов в выдаче кредитов в розничном секторе с показателя 14 процентов в третьем квартале увеличился до 38 процентов в последнем квартале 2020 года.

Показатель отказов для малого и среднего бизнеса (МСП) вырос с 14 процентов в третьем квартале до 24 процентов в последнем квартале, а процент отказов для микропредприятий упал с 30 процентов до 16 процентов.

Напротив, процент отказов крупных фирм незначительно вырос с 10 процентов до 12 процентов за тот же период.

«В четвёртом квартале резко упал показатель розничных займов, в значительной степени этому способствовал стремительный рост отказов предоставления кредитов. Это произошло несмотря на почти самые низкие ставки [для тех, кто мог брать кредиты] почти за десятилетие. МСП также были выведены из очереди.», — говорится в сообщении.

( Читать дальше )

Итоги года The Invest и планы на 2021. Мои инвестиции в 2020

- 03 января 2021, 11:43

- |

ходить в гости к друзьям и близким, а так же строить планы на ближайший год.

Наверняка кто то планирует покупку нового смартфона или даже автомобиля,

а кто то планирует поступить в вуз. НО перед тем как начать планировать,

нужно оглянуться назад и подвести итог 2020.

Всем привет дорогие друзья с вами Евгений. И сегодня я подведу итоги уходящего 2020

года как для себя, так и для канала. А так же расскажу что вас ждет со мной в 2021 году.

( Читать дальше )

Все банки России

- 23 декабря 2020, 23:42

- |

Если Вы казначей компании, по каким ставкам вы сейчас берете кредиты от 6 мес. в банках?

- 23 декабря 2020, 11:56

- |

Если Вы казначей компании, по каким ставкам вы сейчас берете кредиты от 6 мес. в банках?

Фактически, «обратный» опрос относительно вчерашнего.

По каким ставкам ± идет привлечение?

Сроки кредитов от 6 месяцев с ПДП (такие несколько дороже).

Предлагает ли кто-то из банков «альтернативные» варианты кредитов — а-ля «опцион на курс», кредит привязанный к рублевому фиксингу и т.д.?

Спасибо!!

П.С.

Если Вы голосуете за дотационный или выше 15% — какая отрасль и валюта баланса?

Эксперты назвали долю россиян, берущих кредиты без чтения договора

- 18 декабря 2020, 08:15

- |

Оказалось, что 7% опрошенных ставили подпись в документах вообще без ознакомления с текстом, а 10% читали договор, но поставили свою подпись под ним, несмотря на то, что там были непонятные им пункты. Большинство опрошенных — 53%— обычно читают договор о кредите перед подписанием. Если им что-то непонятно, то за консультацией они обращаются к сотрудникам этой же финансовой организации. 15% в этом случае обращаются с вопросами к другим людям или источникам.

С оценкой выгодности кредита ситуация гораздо хуже — половина респондентов заявила, что не оценивают предложения разных банков, а довольствуются одним. Исследователи отмечают, что такие люди рискуют взять кредит на самых невыгодных условиях. Опрос показал, что 39% при оформлении кредита не изучали кредитные предложения от других организаций, а 9% сообщили, что на момент оформления кредита других предложений не было.

( Читать дальше )

Средний долг, кто не понял

- 26 ноября 2020, 09:02

- |

Америка

Долг среднестатического американца: $90,460.Распределение по возрастам:

- Gen Z (ages 18 to 23): $9,593

- Millennials (ages 24 to 39): $78,396

- Gen X (ages 40 to 55): $135,841

- Baby boomers (ages 56 to 74): $96,984

- Silent generation (ages 75 and above): $40,925

- Кредитные карты: $8,215.

- Автокредит: $21,570.

- Ипотека: $238,344.

- Потребительские кредиты: $19,253.

- Студенческий долг: $39,981.

- Кредиты HELOC: $49,221.

Россия

Долг среднестатического россиянина: 249 тысяч рублей.Распределение по возрастам:

- От 22 до 25 лет: 134,7 т.р.

- От 26 до 30 лет: 243,4 т.р.

- От 31 до 40 лет: 319 т.р.

- От 41 до 50 лет: 308 т.р.

Нашел дешевый кредит

- 03 ноября 2020, 10:02

- |

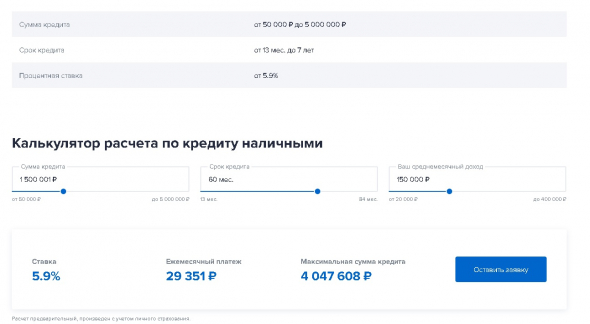

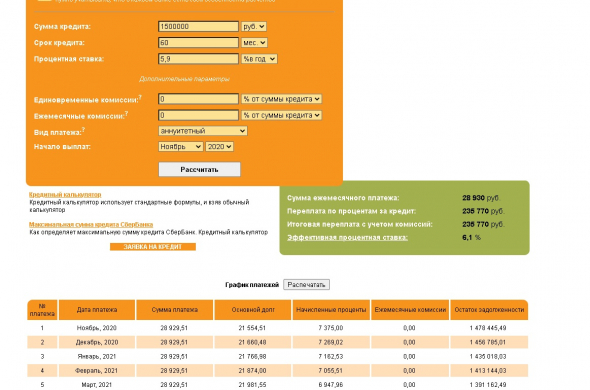

Заходим на сайт Газпромбанк, там есть калькулятор:

Проверяем на сайте кредитный калькулятор:

( Читать дальше )

Отрицательная экономика

- 02 ноября 2020, 18:36

- |

Это значит, что капиталистический вариант экономики настолько не может показывать рост, что приходится доплачивать людям за то, чтобы они крутили колесо.

Представьте:Вы предприниматель, который решил построить новую фабрику. Вы пару дней подряд обсуждали это с окружающими, сделали PNL в табличке.Естественно, ваш телефон это подслушивал и подглядывал, и в онлайн-банке (протискиваясь между баннерами про шаурму и химчистку) вылезает пуш:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал