коррекция рынка

Какие акции будут продавать и покупать ПИФы с недружественными пайщиками после снятия запрета

- 20 марта 2024, 11:39

- |

🔥Резкая распродажа случилась практически во всех бумагах. К концу дня лишь несколько акций оказались в зеленой зоне. Одна из них была новая-старая акция ТКС «Холдинг» о причинах роста которой мы написали вчера. https://t.me/singularmarkets/2872

🤔Примечательно, что падение рынка акций происходило в тяжеловесах рынка, в основном в нефтегазовом секторе, на фоне возврата курса рубля к минимумам с начала года и растущих ценах на нефть. Давайте разбираться что это было.

🎯Мы определили несколько поводов такого внезапного поведения рынка:

1. Рост риска прямой конфронтации с НАТО после заявлений Патрушева о подготовке французского контингента (отправная точка коррекции).

2. Отсрочка дивидендов Сбера на 3ий квартал.

3. Приближение экспирации на срочном рынке.

4 Новость об отмене запрета на продажу акций фондами с пайщиками из недружественных стран.

Остановимся на последней новости, так как она наиболее важна в краткосрочной перспективе.

( Читать дальше )

- комментировать

- 288

- Комментарии ( 2 )

Анализ рынка 9 октября. Эмоциональный рост индекса Мосбиржи! Курс рубля! Серебро, золото, нефть, газ

- 09 октября 2023, 11:32

- |

🔔Анализ рынка 9 октября!

Ждем по индексу МосБиржи вниз на 3025 пунктов!

Жду укрепление рубля!

Драгметаллы идут вверх, жду продолжение роста.

Нефть дождались вниз, теперь дождались отскок вверх.

Видео:

👉Телеграм: t.me/bogdanoffinvest

( Читать дальше )

Анализ рынка 8 сентября. Третья коррекция на российском рынке приведет к краху! Шорты держу.

- 08 сентября 2023, 11:38

- |

🔔Анализ рынка 8 сентября!

Жду продолжение падения нашего рынка, падение нефти и укрепление рубля! По вчерашним опросам в лонговых каналах — особо никто не зарезал лонговые позиции, ожидая обещанных сильных гармонических формаций и рост пуще прежнего. Все будут сидеть до маржин-колов. Смотрю пристально на Лукойл, туда загоняли самых изысканных физиков. И в какой-то момент откупальщики дна там закончатся и продавать будет некому. Жду там отвесного падения, что крайне позитивно повлияет на ускорение падения нашего индекса.

Видео:

👉Телеграм: t.me/bogdanoffinvest

☺️ Доброе утро!

1️⃣ В самое ближайшее время ждем отчетности «Сбера» за август. Она может преподнести неприятный сюрприз в виде снижения темпов роста накопленной с начала года прибыли — АЛОР.

🟢А ведь кто-то купил на миллион рублей Сбер по 270 услышав Грефа и новости про силу бренда.

2️⃣ Розничные инвесторы остаются основными участниками рынка акций российских компаний. Их средняя доля в торгах в августе выросла относительно предыдущего месяца и составила 82% (в июле – 81%).

( Читать дальше )

Почему все ждут резкое повышение ставки ЦБ и раздули такую шумиху на ровном месте?

- 20 июля 2023, 14:57

- |

И не забывайте, что помимо стройки, в стране озаботились импортозамещением. А для этого нужны дешевые кредиты, чтобы поднять с 0 или модернизировать старое производство. И что, при таком раскладе завтра нам сделают ставку 10-15% что ли? Да хватит вам.

( Читать дальше )

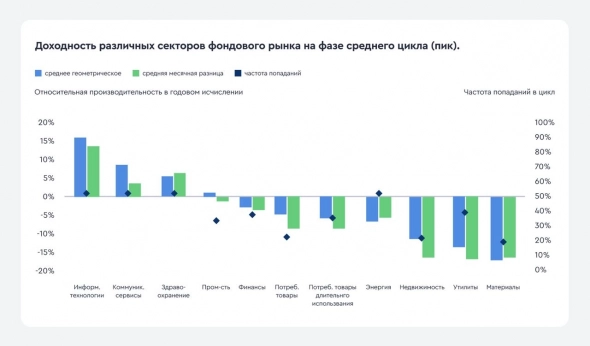

Фаза среднего цикла: пик

- 04 мая 2022, 14:42

- |

По мере перехода экономики из начальной стадии восстановления к фазе среднего цикла — пику, лидерство чувствительных к процентным ставкам секторов снижается. На данном этапе цикла происходит сдвиг в сторону отраслей, которые достигают пика спроса на свои товары или услуги только после того, как экономика стала более устойчивой.

В их числе — производство полупроводников и сектор информационных технологий (16% годовых), а также коммуникационных услуг и медиаиндустрии (8%). Как правило, акции производителей материалов и компаний коммунальных услуг приводят к убыткам на этой фазе цикла, размер которых в среднем составляет 18% и 14% в год соответственно.

💡 Средняя фаза делового цикла обычно значительно длиннее любой другой стадии и длится примерно четыре года. За это время происходит большинство коррекций фондового рынка, однако это не мешает рынку акций генерировать около 14% годовых по сравнению с 5% доходностью облигаций и 4% — доходности инструментов денежного рынка и депозитов.

Время начинать покупки?!

- 20 ноября 2021, 13:15

- |

Не знаю, чего ждать в понедельник, во всяком случае, я надеюсь на продолжение банкета.

А именно, после ухода индекса ниже 4000 и до 3800, открываю 1 раунд покупок. Как обычно на 10% от кубышки.

Грубо на 400-500тыс. Понятно, если дадут нужные цены по сетке. Для чего и потратил утро пятницы, составляя таблицу покупок.

А как поступите вы в понедельник?

Повышение налогов в США может спровоцировать коррекцию на фондовом рынке

- 16 сентября 2021, 08:50

- |

Во вторник 14/09 Демократическая партия вынесла на рассмотрение Конгресса свои предложения по увеличению налогов. План демократов предполагает частичный возврат к уровням 2017 г. по ставкам налогов. В 2017 г. Дональд Трамп сократил налоговое бремя для бизнеса и населения. Сейчас демократы предлагают, в частности, для физ.лиц, которые зарабатывают выше $400 тыс. в год (или $450 тыс. на семью) поднять ставку налога на доходы с 37% до 39,6%. Для корпораций, прибыль которых превышает $5 млн в год, налог может вырасти с 21% до 26,5%.

Авторство проекта изменений в законодательные акты приписывают конгрессмену от штата Массачусетс Richard Neal. Корпоративный налог на прибыль ниже $400 тыс. в год предлагается установить 18%. Прибыль от $400 тыс. до $5 млн в год будет облагаться по ставке 21%. Свыше $5 млн 26,5%. Сейчас действует единая ставка 21% вне зависимости от размера налогооблагаемой прибыли. Трамп и республиканская партия ранее в 2017 г. убрали прогрессирующую шкалу, тем самым помогли в основном крупным корпорациям, которые платили 35% до реформы. Байден предлагал повысить максимальную ставку до 28%.

( Читать дальше )

Демократы планируют ввести налог на buyback

- 11 сентября 2021, 12:16

- |

Конгрессмены, представляющие демократическую партию США, предлагают увеличить налоговое бремя на резидентов для финансирования инфраструктурного плана на $3,5 трлн. Среди прочего предлагается ввести специальный налог для публичных компаний, которые выкупают с открытого рынка собственные акции. Ron Wyden, глава финансового комитета Сената, и Sherrod Brown, глава банковского комитета Сената, предлагают взимать 2% с объёма выкупленных и погашенных акций. Сенаторы считают, что эта мера будет стимулировать корпорации инвестировать в собственных работников вместо увеличения богатства инвесторов за счёт роста цены акций. Облагаемая сумма не будет включать акции, которые выкуплены для использования в программах стимулирования персонала. По подсчётам сенаторов, налог принесёт не менее $100 млрд за 10 лет. Только 15% капитала Wall Street идёт на поддержку реальной экономики, считает Brown.

Сенаторы также внесли на рассмотрение и ряд других мер по повышению налогов. Дополнительные налоги планируют взимать с корпораций, которые платят своим топ-менеджерам «чрезмерные суммы». Сенаторы планируют установить предельное превышение выплат топ-менеджерам в сравнении со средней зар.платой сотрудников. Если корпорация будет платить больше, чем такой установленный мультипликатор, то для неё будут применимы дополнительные налоги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал