коррекция в сша

Известный инвестор занял медвежью позицию в отношении Уолл-стрит

- 16 августа 2023, 15:23

- |

Знаменитый инвестор Майкл Берри, судя по всему, вновь занял медвежью позицию в отношении Уолл-стрит, поскольку последний отчёт его хедж-фонда Scion Asset Management, предоставляемый в соответствии с правилами Комиссии по ценным бумагам и биржам (SEC) по форме 13F, указывает на приобретение большого количества пут-опционов биржевых фондов (ETF) Invesco QQQ и ETF SPDR S&P 500.

Номинальная стоимость этих опционов – $ 1,62 млрд, что составляет 93% публично раскрытых активов Scion.

Из этой внушительной суммы $ 738,8 млн были направлены в пользу QQQ, а $ 886,6 млн – в пользу SPY. Несмотря на здравую динамику S&P 500 и Nasdaq 100 в течение этого года, компания Берри скрыла такие подробности, как покупная стоимость и даты истечения срока опционов.

Учитывая успешные ходы Берри во время финансового кризиса 2008 года, люди внимательно следят за его движениями на рынке. Однако в апреле этого года Берри ушёл от активных продаж, которые он совершал в январе, и признал свой подход ошибочным.

( Читать дальше )

- комментировать

- 443

- Комментарии ( 2 )

Больше осторожности, чем оптимизма на фонде США от спекулянта, сигнальщика, недоаналитика

- 06 августа 2023, 19:55

- |

( Читать дальше )

Тёмная лошадка грядущей коррекции на рынках

- 07 июля 2023, 03:48

- |

В этом лонгриде акцент на грядущий третий квартал 2023 года и потенциальную коррекцию широкого рынка.

Начну с того, что весомая часть нашего подхода основана на циклах, сезонности и ряду кросс-предпосылок, которые формируют нашу среднесрочную стратегию. Зайду чуток издалека и пробежимся по первому полугодию. Там наблюдалось с самого начала сильное бычье движение, которое мы также предвидели ввиду ряда факторов в декабре-январе:

Полный пост по ссылке — t.me/lineoffrus/548

Вкратце:

«Сейчас наблюдается редкое сочетание трёх бычьих индикаторов, что предполагает рост в 2023 году.

Эффект возникает, когда акции растут в течение трёх периодов:

• Период Санта-Клаус-Ралли (последние 5 торговых дней календарного года и первые 2 торговых дня нового года);

• Первые пять торговых дней января;

• Весь январь

Внимание: исторически за последние 73 года акции росли в 90% (!!!) случаев в таком году, где был триппл-килл из этих факторов. »

( Читать дальше )

Великая депрессия или очередная коррекция?

- 19 марта 2022, 17:14

- |

статья от Nick Maggiulli

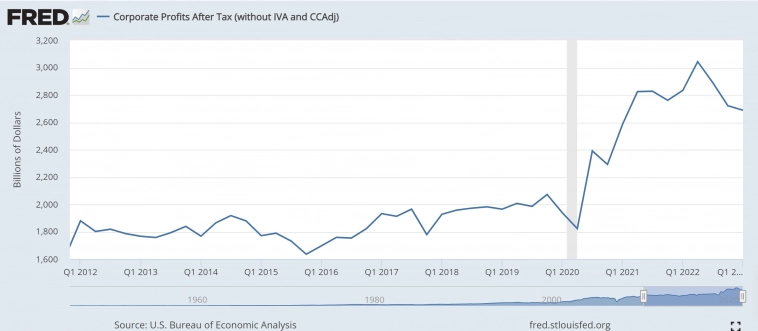

Дамы и господа, страх вернулся. Поскольку акции США упали более чем на 10%, а международные акции упали еще больше, инвесторы снова беспокоятся о своих портфелях. Но это не первый раз, когда я вижу, как происходит нечто подобное. На самом деле, это даже не второй раз. С тех пор как я начал вести блог в начале 2017 года, произошло три отдельных коррекции на 10% или более — декабрь 2018 года, февраль / март 2020 года и сегодня.

В такие времена может возникнуть соблазн сказать “придерживайтесь курса” или “просто продолжайте покупать“, но я знаю, что это легче сказать, чем сделать. Как однажды заявил мой коллега Майкл Батник:

Каждый раз, когда рынок немного падает, мы беспокоимся, что он сильно упадет.

И он прав. Каждое крупное падение рынка по определению должно было начинаться с меньшего падения рынка. Однако я считаю, что большинство инвесторов думают об этих снижениях неправильно.

( Читать дальше )

Стратег Morgan Stanley прогнозирует, что фондовый рынок США ждёт коррекция 10% в сентябре

- 02 сентября 2021, 17:23

- |

👉 Уилсон считает, что замедление роста, пересмотр прибыли в сторону понижения и отмена стимулов ФРС послужат катализаторами для коррекции на 10%

👉 Потребитель устал и мы вскоре увидим расплату после чудовищных стимулов

👉 Также Майк Уилсон сообщил, что приписывать недавнее замедление роста потребительского спроса варианту Дельта является ошибкой, поскольку последние тенденции в большей степени связаны с тем фактом, что мы резко перескочили на более высокие отметки

США и Мосбиржа близки к max. Растёт инфляция. Остается все меньше инструментов для поддержки рынков. Мнение: что дальше.

- 22 апреля 2021, 07:21

- |

в марте в США в марте 2,6% годовых, в ЕЭС более 1%, в РФ официальная инфляция более 6%.

В апреле инфляция продолжает расти.

Постепенно начинается мировой цикл роста ставок.

При росте инфляции, нет сомнений и в том, что ставку в США поднимут, вопрос только КОГДА?

Когда начинались QE и стимулы, расчет был на высокие темпы вакцинации и на победу над вирусом.

Но количество заражений растет.

Количество выявленных в мире новых подтвержденных случаев заражения коронавирусной инфекцией

за прошедшую неделю возросло на 5 235 922, что стало самым большим числом за все время пандемии.

Об этом 20 апреля сообщает Всемирная организация здравоохранения (ВОЗ).

Данные побили старый рекорд в 5,04 млн, который был поставлен 4 января 2021 года.

94% новых случаев в Юго-Восточной Азии зарегистрированы на территории Индии.

Американские индексы, индекс Мосбиржи близки к историческим максимумам.

Расти дальше уже сил нет, подать пока тоже не получается.

Рынок США стал скучнее: компании перестали выстреливать по 20 — 30% в день.

( Читать дальше )

У амеров началась коррекция. Цель по S&P500, 2840-2800 пунктов

- 02 августа 2019, 12:28

- |

Вчера еще Трамп масла в огонь подлил, объявив об увеличении пошлины с 1 сентября на товары из Китая еще на $300 млрд, плюс к уже введенным на $250 млрд.

Уровень страха на рынке растет

- 25 октября 2018, 10:24

- |

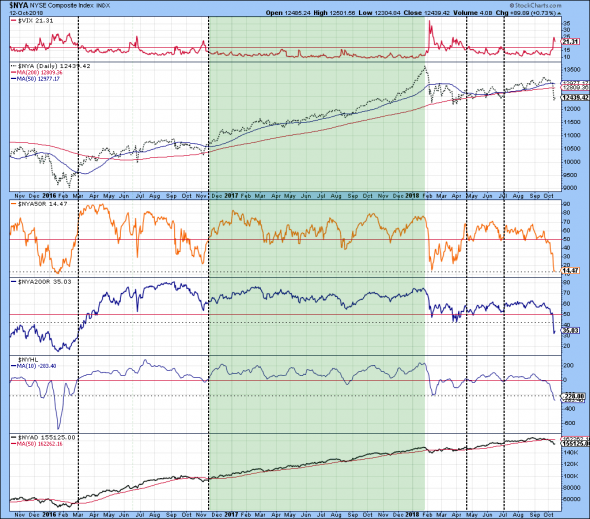

Судя по тому числу запросов на Статус, которые я получила вчера и сегодня, я поняла, что уровень страха на рынке растет. Об этом же нам говорит и упавший на рекордные c августа 2011 года 4,5% Nasdaq 100 (QQQ). Однако до отчаяния дело пока не дошло, и судя по индикаторам Trades.Mindspace.ru (ТМ), мы можем продолжить снижение. Вчера было больно, но эта боль была прогнозируемой, и о ней мы с вами говорили в течение месяца в еженедельных видеообзорах.

( Читать дальше )

Когда входить в рынок после коррекции?

- 15 октября 2018, 08:28

- |

Каждый раз, когда на рынке идет коррекция, я получаю два типа вопросов: 1) Когда она закончится? и 2) Когда можно будет входить? Ответы на эти вопросы почти всегда есть на графиках в виде сигналов. Что это за сигналы и на каких графиках их смотреть, разберем в данном обзоре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал