ключевая ставка ЦБ РФ

Внимание на геополитику! В преддверии заседания ЦБ

- 01 сентября 2025, 11:03

- |

Мы ожидаем снижения ключевой ставки ЦБ РФ на заседании 12 сентября на 100 – 150 б.п. с нейтральным сигналом. Развитие переговорного процесса по Украине и устойчивость дезинфляционного тренда в сочетании с ростом инфляционных ожиданий и корпоративного кредитования будут факторами, определяющими возможность дальнейшего смягчения ДКП.

Фактически уже произошедшее смягчение денежно-кредитных условий вследствие оптимистичных ожиданий рынка (рынок ждет снижения ставки до 14% на конец года) не позволит ЦБ снижать ставку быстро, напротив, ЦБ может ограничиться скромным шагом в 100 пунктов или даже выдержать паузу на этом заседании, и в этом случае падение цен ОФЗ продолжится.

Продолжение дезинфляционного тренда будет значимым аргументом, определяющим решение по ставке на ближайшем заседании ЦБ. Сезонно-сглаженные темпы роста потребительских цен в годовом выражении (SAAR) в июле составили 8,5% за счет разовой индексации коммунальных тарифов. Прирост цен без учета коммунальных услуг замедлился до 2,3% SAAR, в основном за счет волатильных компонентов (овощи и фрукты, пассажирский транспорт). При этом сохраняется неоднородность темпов роста цен в отдельных компонентах и высокая инфляция в услугах с преимущественно рыночным ценообразованием.

( Читать дальше )

- комментировать

- 351

- Комментарии ( 0 )

Сбербанк прогнозирует снижение ключевой ставки в сентябре до 16%, на конец года она может составить 15% — зампред правления Сбербанка Попов

- 01 сентября 2025, 07:59

- |

«По оценкам аналитиков SberCIB Investment Research, на заседании 12 сентября ЦБ может снизить ключевую ставку еще на 200 б.п., до 16%, а на конец года она может составить 15%», — сказал он.

«Текущий уровень ставки — 18% — на наш взгляд, все еще довольно высок. Реальная ставка за вычетом инфляции сегодня близка к историческим максимумам. Мы видим признаки продолжающегося охлаждения экономики», — добавил Попов.

Топ-менеджер отметил, что текущие темпы роста кредитования и денежной массы с начала даже ниже среднего за первое полугодие 2017-2019 годов, когда наблюдалась устойчиво низкая инфляция. «Поэтому считаем, что маневр для дальнейшего снижения ключевой ставки сохраняется», — заключил он.

Источник: 1prime.ru/20250901/sberbank-861556595.html

Сечин раскритиковал медленное снижение ключевой ставки: прибыль Роснефти упала почти на 70% из-за жесткой ДКП — Ъ

- 01 сентября 2025, 07:57

- |

Глава «Роснефти» Игорь Сечин заявил, что снижение ключевой ставки Банка России идет слишком медленно. В отчете компании за первое полугодие указывается, что ее прибыль сократилась почти на 70% из-за жесткой денежно-кредитной политики.

По словам Сечина, высокая ставка привела к чрезмерному укреплению рубля и росту расходов на обслуживание долга, что ухудшает устойчивость заемщиков. Дополнительное давление оказывает индексация тарифов естественных монополий: «Транснефть» с начала года повысила стоимость транспортировки нефти на 10%, топлива — почти на 14%, РЖД также подняла цены на грузовые перевозки.

Эксперты отмечают, что повышение тарифов важно для самих монополий, но нефтяные компании сталкиваются с ограничениями по ценам на внутреннем рынке. При этом главными негативными факторами для сектора остаются укрепление рубля и снижение цен на сырье. В ближайшие месяцы переработка нефти может сократиться, а экспорт сырой нефти — вырасти, что увеличит нагрузку на нефтепроводы.

( Читать дальше )

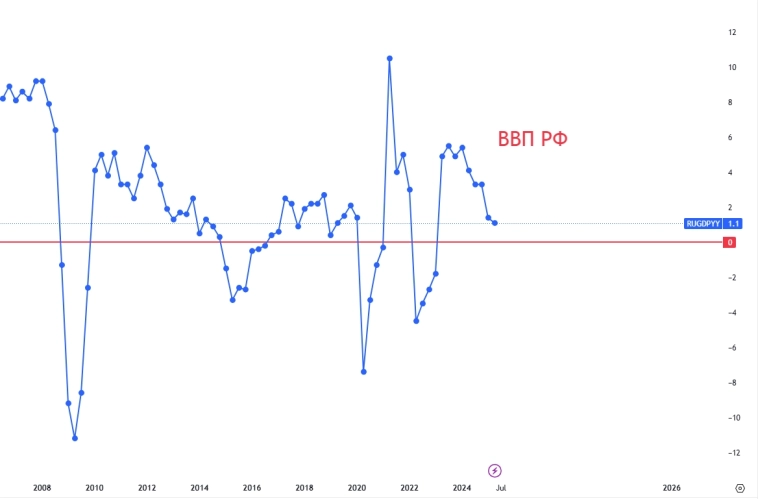

ВВП замедляется — ставки снижаются: сигнал для рынка ОФЗ

- 01 сентября 2025, 07:40

- |

На прошлой неделе вышли свежие данные по ВВП России.

Рост экономики продолжает замедляться и уже находится ниже нижних границ устойчивого развития. 📉

Это важный сигнал: Центральный банк в подобных условиях вынужден стимулировать экономику, и главный инструмент здесь — продолжение снижения ключевой ставки.

Для рынка облигаций это хороший знак. Даже несмотря на небольшую коррекцию, потенциал роста в ОФЗ сохраняется. Инвесторы видят, что снижение ставок ведёт к удешевлению заимствований и повышению интереса к государственным облигациям.

Я продолжаю удерживать позицию в ОФЗ, так как считаю этот инструмент оптимальным в текущей макроэкономической ситуации.

Подробно про экономику России и США, а также мои сделки можно прочитать в моём Telegram-канале

ЦБ изменит ставку в этом году 2 раза

- 01 сентября 2025, 04:46

- |

Рубль будет укрепляться, ставку снижать нельзя.

- 31 августа 2025, 12:13

- |

Принудительная же девальвация рубля как и снижение ставки ЦБ приведет к росту эмиссии нац валюты для компенсации роста социальных статей бюджета, инфляции, снижению спроса на рынке ОФЗ, падение потребления и расширения защечного пространства хомяков и их матрасов на будующий и без того худой год.

поэтому укрепления бакса я не жду и те конторы что привыкли в нем держать бабло отразят рублевые убытки по году

Ожидания снижения ставки на рынке кредитования физических лиц

- 31 августа 2025, 11:45

- |

Нет. Ожидания снижения ставки центрального банка сейчас 1-2%.

То есть через месяц на рынке кредитования физических лиц ставки будут ниже чем сейчас на те же 1-2% годовых.

Иными словами ставки будут в районе 30% годовых. Не ниже.

Плюс не забывайте, что с завтрашнего дня на сумму кредита больше чем 200 000 рублей надо будет принести в банк справку о доходах! А ее нет у 80% желающих взять кредит 😉

Это раз.

Также будет действовать период охлаждения с 1 сентября. То есть нельзя физически зачислить и получить одобренный кредит 48 часов. Это для тех, кто планирует взять одновременно в нескольких банках сразу по 500 000-1 000 000 рублей.

Итого. Условия получения кредита наличными через месяц, несмотря на Ожидаемое снижение ставки центрального банка будут даже хуже чем сейчас.

И повторяю, нужно сделать рефинансирование ваших кредитов ищите залог.

Не не вы можете конечно пробовать и без))) Только, когда вы убьёте ваш скоринг (не рейтинг, что у вас в кредитной истории)) можете и с залогом ничего не получить.

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-5

- 31 августа 2025, 10:36

- |

Приветствуем вас в воскресенье на нашем канале. Последняя неделя лета всем инвесторам запомнилась большим количеством отчетов компаний, которые указывают, что экономика страны в одном шаге от переохлаждения. Больше времени рынок находился в боковике узкого диапазона 2862-2917 Индекса Мосбиржи.

Отчеты нефтяников

Больше всего внимания было к отчетам компаний нефтегазового сектора, которые опубликовали нейтральные результаты за II квартал и 1-е полугодие. Самое большое внимание к голубым фишкам. В частности у Лукойла🛢️ чистая прибыль снижена в 2 раза, а выручка на 16,9%. Ключевыми причинами стали крепкий рубль и падение долларовой цены на нефть.

Однако, если дивиденд за 1-е полугодие составит 430 руб (6,6% див. доходности) будет самым сильным, чем другие компании сектора могут предложить. Послужит поддержкой во 2-й половине года. Кроме того Лукойл выиграет с началом ослабления рубля осенью в компании с Транснефтью🏭. Сейчас инвестору стоит подождать до решения ключевой ставки 12 сентября и цены акций могут вырасти на 16%📈.

( Читать дальше )

Сечин про ставку и почему её медленно снижают

- 31 августа 2025, 01:08

- |

t.me/kfm936/31187

🧓 Ключевая ставка: ждать ли снижения 12 сентября?

- 30 августа 2025, 17:33

- |

Совет директоров Банка России 12 сентября вновь соберется для решения по ключевой ставке. На предыдущем заседании 25 июля регулятор снизил её с 20% до 18%, отметив, что «инфляционное давление снижается быстрее, чем прогнозировалось ранее». Однако сохраняется необходимость «продолжительного периода проведения жесткой денежно-кредитной политики», — публикуют на эту тему статью в РБК. Я проанализировал и собрал основные мысли и мнения коллег.

📉 Аргументы за снижение ставки

Многие эксперты ожидают снижения на 100-200 базисных пунктов. Как отмечает руководитель управления аналитики «Газпромбанк Инвестиции» Андрей Ванин:

«Выходящие данные говорят, что инфляция продолжает движение по нижней границе прогнозной траектории. Мы видим факты, свидетельствующие об охлаждении экономики».

Поддержку этому оказывают замедление роста ВВП (1,1% во II квартале) и низкие текущие темпы инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал