итоги месяца

💼 Итоги 53 месяцев инвестиций. Портфель 8,37 млн рублей. Прибыль за ноябрь 156 тысяч

- 01 декабря 2025, 08:33

- |

1 декабря, значит пора наряжать ёлку и подводить итоги ноября. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: старт был в июле 2021. 53 месяца позади. Погнали!

💼 Инвестиции

Было на 1 ноября 8 014 032 ₽

- Депозит: 1 288 344 ₽

- Биржевой: 6 725 688 ₽

🌨️ Искал снег в прогнозе погоды, но обнаружил там только 200 000 рублей. Всю эту сумму я решил проинвестировать.

Также реинвестировал купоны и дивиденды. Покупал только хорошее, ничего плохого не покупал. Облигации, дивидендные акции и недвигозпифы — всё по плану.

Облигации: ОФЗ 26230, ДельтаЛизинг 1Р3, Инарктика 2Р4, Воксис 1Р1, Новотранс 2Р1, Абрау-Дюрсо 2Р1

Акции: Татнефть-ап, Северсталь, Газпром нефть, Роснефть, Магнит, Лукойл, НЛМК, Яндекс, X5, Сургутнефтегаз-ап, ФосАгро

Подробнее про покупки, чего сколько: тут (часть 1) и тут (часть 2).

📈 Результат положительный, спасибо твитам Трампа, желающего закончить конфликт как можно скорее и его мирному плану. Но инвесторы не особо верят в то, что на этот раз всё получится, ведь пока не получилось. Доходность портфеля около 9,3% по XIRR, беру значение в сервисе учёта инвестиций, месяц назад была 8,4%.

( Читать дальше )

- комментировать

- 5.5К | ★5

- Комментарии ( 13 )

Создание пассивного дохода: какие акции и облигации покупал? Итоги инвестирования в ноябре 2025 г.

- 01 декабря 2025, 08:22

- |

Закончился еще один месяц на пути к цели. Пора подвести его итоги, посмотреть какие публикации вышли на канале и что интересного произошло за месяц. Цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года 11 месяцев с начала эксперимента.

Покупки акций и облигаций

В ноябре покупал акции Сбербанка, Ленэнерго-ап, Транснефти, Новабев, Новатэка, Фосагро, а также облигации Томской области 34075, РЖД 1Р-44R, ОФЗ 26241 и фонд на золото GOLD.

На сколько изменились индексы и активы?

1. Индекс Мосбиржи в ноябре вырос с 2525 до 2676 пунктов (+6%). Геополитическая ситуация похоже налаживается, годовая инфляция снижается, почти все компании не радуют финансовыми показателями, с нового года повышение НДС, пока не видно факторов для сильного роста, но так будет не всегда.

( Читать дальше )

Итоги месяца

- 30 ноября 2025, 23:50

- |

Поехали)

Рубрика #Итоги месяца

Подводим итоги ноября.

Счет на 1 ноября — 10 615,40$

Счет на 30 ноября — 12 241,18$

Прибыль за октябрь — 1 625, 78$

Своп сожрал 126,74$

Счет увеличился на 15,3%.

Просадки к счастью пока не видать, и доходность в ноябре пришла к каким-то разумным цифрам, нежели в предыдущие 2 мес). Шарашить по 30+% в мес, это скорее конечно удача. А вот 15%, это уже более менее разумная доходность без сверх риска.

Рынок был довольно вялый, валюты застряли во флэтах, и серьезных движений в течение всего месяца по сути и не было. Посмотрим, что будет в декабре, пока все по плану).

Лайки, репосты, бубенчики, колокольчики, и что тут еще есть, приветствуются 😀

Кому интересно наблюдать за моей торговлей в онлайн, подписывайтесь на мой тг

( Читать дальше )

Ноябрь - Все ждут «договорнячок», а его все нет… — итоги месяца по инвестированию - 19й месяц (Ноябрь 2025)

- 30 ноября 2025, 21:02

- |

Всем привет!

Очередной очень насыщенный месяц.На фоне геополитики и ожиданий улучшений по мирным договоренностям рынок за месяц отрос на 6% к концу октября.Самый насыщенный пожалуй был период с 19-20.11 — огромный поток новостей по потенциалному мирному договору, европа в пролете, переговоры и формирование документа идут между РФ и США. И очень своевременно случился корупционный скадал.Но как всегда все немного затихло и случилось отрезвление у покупающих на рынке.

Прошло IPO Дом.РФ — история достаточно интересная, но мб только для диверсификации и то вопрос. Лучше докупить СБЕР, где схожая ДД, но намного надежней и диверсифицированней сам эмитент в плане бизнеса. Сам не участвовал, ибо не смог ответить на вопрос зачем? мб если были бы по нижней границе размещены и то сразу бы скинул. По итогу акции падали до 1700, но в конце месяца отскочили до 1734.ИМХО пахнет как ВТБ)

Отдельная трагедия случилась у пульсят. Оказывается там была схема — открываешь 10 брокерских счетов и на каждом есть бесплатная маржиналка до 5к рублей.

( Читать дальше )

Такой была торговля в ноябре...

- 30 ноября 2025, 20:48

- |

Результаты по субсчету 1 (основная торговля идет с него):

( Читать дальше )

Итоги за ноябрь 2025 года.

- 30 ноября 2025, 19:15

- |

Итоги за ноябрь 2025 года.

СилаRTS (–3,47%) — коррекция из-за волатильности перед экспирацией, негативных макроданных, бэквордации.

СилаRUB (–1,93%) — давление на рубль (нефть, геополитика), фиксация прибыли, низкая ликвидность.

СилаMIX (17,69%) — выиграла за счёт диверсификации и хеджирования, удачного роллирования.

Сила Юань (4,92%) — стабильность китайской экономики, спрос на «тихую гавань».

Сила Вечности (–21,03%) — высокая концентрация в одном инструменте, неудачное роллирование.

Сила Роста (3,81%) — рост отдельных фьючерсов, точные сигналы, короткие позиции помогли.

Итоги ноября 2025 года: низкая ликвидность, подготовка к переговорам и мои результаты

- 30 ноября 2025, 15:51

- |

Очередной сложный месяц на российском рынке акций. Первая неделя ноября была короткая в связи с праздниками. В праздничные дни рынок показал положительную динамику в отсутствии профучастников на пониженных оборотах. С 1 по 3 ноября объём торгов составил рекордно низкие 15-20 млрд руб.

Более того, до геополитической карусели, которая раскрутилась с поездки Зеленского в Турцию, средний дневной объем торгов с 29 октября до 17 ноября был всего 44 млрд руб. – это очень мало. Для понимания проблемы с ликвидностью, когда были санкции против Лукойла, ежедневный оборот торгов несколько дней подряд был около 20 млрд руб. в одной бумаге.

В начале месяца я покупал акции ФосАгро под отчёт, который вышел лучше ожиданий, но из-за отсутствия рекомендации дивидендов, акции торгуются ниже моей точки входа. Также, на акции экспортера давит укрепление рубля. Жду рекомендации дивидендов.

Пробовал покупать акции Полюса на фоне роста цен на золото, но ничего из этого не вышло. Прошёл месяц – акции остались на прежнем уровне. Закрыл позицию с доходностью +2,73%. Возможно вернусь к акциям, так как золото снова перешло к росту после коррекции.

( Читать дальше )

Сколько вы могли заработать на облигациях в ноябре?

- 30 ноября 2025, 11:38

- |

Облигации достаточно закрытое сообщество с налётом профессиональности. А многим инвесторам очевидна бесперспективность данного направления. Сегодня я исправлю эту оплошность и похожу доходность рынка облигаций без прикрас.

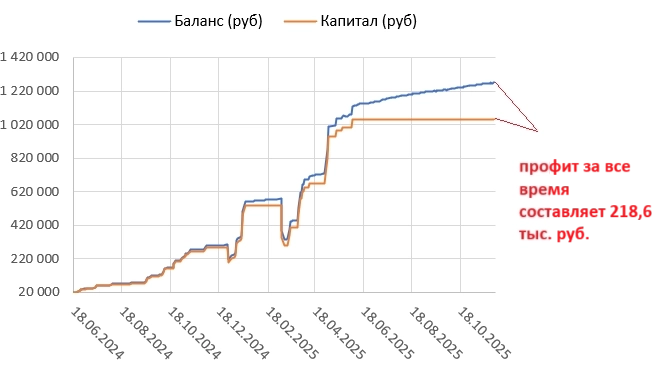

Я занимаюсь спекуляциями и инвестициями с 2012 года. Публично делюсь своими результатами с начала этого 2025. У меня положительное эквети и доходность выше средней. Прочитал, наверное, все книги про трейдинг, и много значимых трудов по инвестициям. Умею работать со статистикой и пользуюсь её в торговле. Больше не строю “торговых систем” и торгую как душа лежит.

( Читать дальше )

Итоги ноября 2025. Прибыльная серия прервалась

- 30 ноября 2025, 07:49

- |

Я системно торгую максимально разнообразным набором фьючерсов на срочном рынке Мосбиржи. Сейчас в моем портфеле 25 инструментов, удовлетворяющих требованиям по ликвидности. Торговые стратегии включают как трендовые, так и контртрендовые правила открытия и удержания позиций. Скорость торговли — очень медленная, оборот (открытие и закрытие) средней позиции по всему портфелю происходит примерно раз в две недели. *

* Я решил добавлять это введение к каждому ежемесячному отчету, чтобы новым читателям было более понятно о каком виде торговли идет речь.

Серия из 10 прибыльных месяцев подряд прервалась. Счет находится в просадке, и это уже третья по размеру просадка в истории моей торговли. Примерно в этот же момент я докапитализировал систему (добавил около 7%) за счет прибыли от фондовой части.

Лидеры и аутсайдеры месяца

Лидеры месяца:

Si: +33,69%, Eu: +29,49%, CR: +28,14% (все — шорт)

UC: +8,72% (шорт)

SV: +6,79% (лонг)

Аутсайдеры месяца:

NA: -21,18% (лонг)

NG: -19,79% (шорт)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал