индексы

Индексы

- 28 октября 2016, 07:28

- |

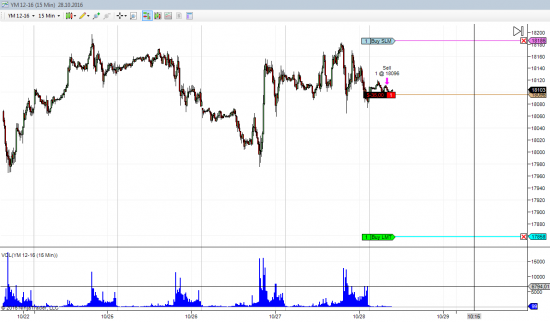

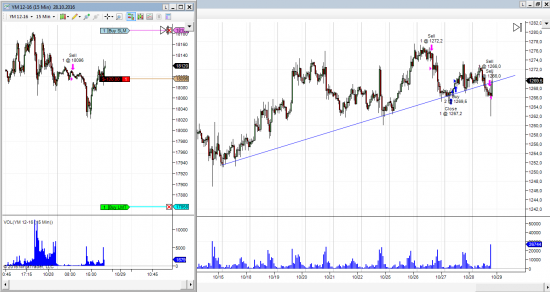

мини доу селл, что-то глаз на него лег.

Риск-профит, почти 1 к 3.

золото стоп, доу пока висит, рынок ж*па

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Есть ли смысл в синтетических инструментах и портфелях ценных бумаг?

- 27 октября 2016, 21:42

- |

Аннотация

Пишу эту статью в надежде понять, где я не прав. Может быть я чего-то упускаю, не понимаю… Буду благодарен за конструктивные наводки. Если хорошо разбираетесь в торговле или в математике, напишите что-нибудь ценное, прошу вас.

Все тесты из этой статьи также были проведены на реальных биржевых данных примерно с тем же результатом и теми же выводами. В статье используется модель рынка на основе случайной величины с нормальным распределением. Я прекрасно знаю, что распределение в реальных данных отличается от нормального. Смысл в том, чтобы показать что происходит ДАЖЕ с нормальным распределением.

Также для исследования используется один из самых интересных и перспективных на сегодняшний день язык программирования R. И соответствующая среда RStudio.

На что способны случайные числа?

В языке R можно ввести такую команду:

plot(diffinv(rnorm(1000)), type="l")

( Читать дальше )

Нефть и дебаты повлияли на рост фондовых индексов США

- 11 октября 2016, 04:39

- |

Основные фондовые индексы США выросли на фоне надежд инвесторов на достижение договоренности стран ОПЕК об ограничении уровня добычи нефти, а также вторых телевизионных дебатов кандидатов в президенты США, свидетельствуют данные торгов.

Промышленный индекс Dow Jones увеличился на 0,49% — до 18329,04 пункта.

Индекс высокотехнологичных компаний NASDAQ — на 0,69% — до 5328,67 пункта.

Индекс широкого рынка S&P 500 на 0,46% — до 2163,66 пункта.

Итоги прошлой недели в графиках. Акции, золото,облигации.

- 10 октября 2016, 13:40

- |

Больше всех пострадали акции транспортного сектора и акции компаний с малой капитализацией.

( Читать дальше )

Главной интригой остается способность (?) нефти преодолеть летние максимумы

- 10 октября 2016, 13:26

- |

Хитом прошедшей недели на валютном рынке было продолжившееся снижение британского фунта. Чем жестче ожидаемые варианты выхода страны из Евросоюза, тем слабее себя чувствует валюта Великобритании. На прошедшей неделе интересными стали инсайдерские сообщения Блумбергс о результатах промежуточного заседания ЕЦБ. Агентство поведало о растущем консенсусе среди членов ЕЦБ по постепенному уменьшению объема программы QE в рамках выхода из текущей мягкой монетарной политики. Назывались даже первоначальные ориентиры уменьшения размера программы QE ЕЦБ (на 10 млрд. 70 млрд. евро). На этих сообщениях был отмечен существенный рост евро. Однако рост был остановлен опровержением пресс-секретаря ЕЦБ. Тем не менее, на рынке зреет уверенность, что не только в ФРС задумываются о переходе к более жесткой монетарной политике.

У ФРС тоже свои вехи. Главным событием прошедшей недели стал выход отчета по рынку труда в США. Наиболее важной цифрой оставалось число новых рабочих мест. Глава ФРС недавно обозначила уровень в 150 тыс. создания новых рабочих мест, который мог бы оказаться пороговым для изменения мнения по поднятию ключевой ставки. В реальности их число оказалось немного большим — так что ожидания на подъем ставки сохраняются. После выхода отчета руководители ФРС (Фишер, Местер и Джордж) в выступлениях в пятницу вечером единогласно признали отчет по рынку труда сильным и высказались в духе продолжения курса на повышение ставки. Другие компоненты отчета были близки к нейтральным:

( Читать дальше )

Газпром подает признаки жизни (оживает)))

- 29 сентября 2016, 16:00

- |

Это вселяет оптимистичные надежды в бывшего монстра рынка нашего.

далее..

alecsiss.ru

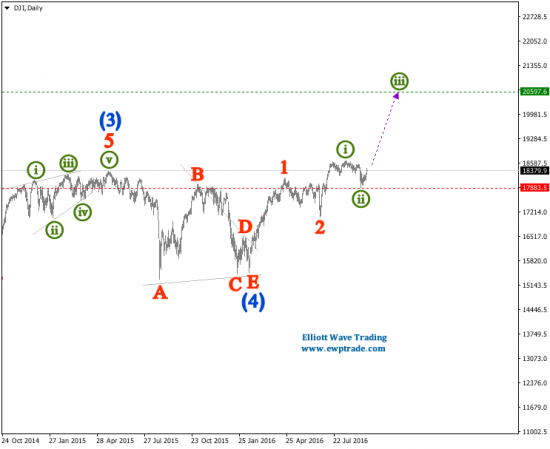

Волновой анализ - S&P 500 - Волны Эллиотта

- 16 сентября 2016, 10:02

- |

© Elliott Wave Trading

В настоящий момент есть признаки того, что по американскому индексу развивается две заходные пары [i]-[ii] и (i)-(ii), в связи с чем ожидания как и прежде остаются за дальнейший рост индекса в рамках формирования волны (iii) of [iii], ближайшая цель которой уровень 2349.23, по достижении которой, если структура роста будет позволять, следующей целью может стать уровень 2500.

Сейчас имеется сильная поддержка в районе 2100-2200, вполне вероятно, что его не продавят и рост индекса начнется с текущих. Дальнейшее снижение (серые знаки на графике) будет означать дальнейшее формирование волны 4 в виде другой коррекционной модели, отличимой от текущей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал