индекс Доллара

XAUUSD и USD Index

- 21 марта 2024, 09:45

- |

Разбираем подробно вчерашнюю ситуацию по доллару США и реакцию Золота на происходящее.

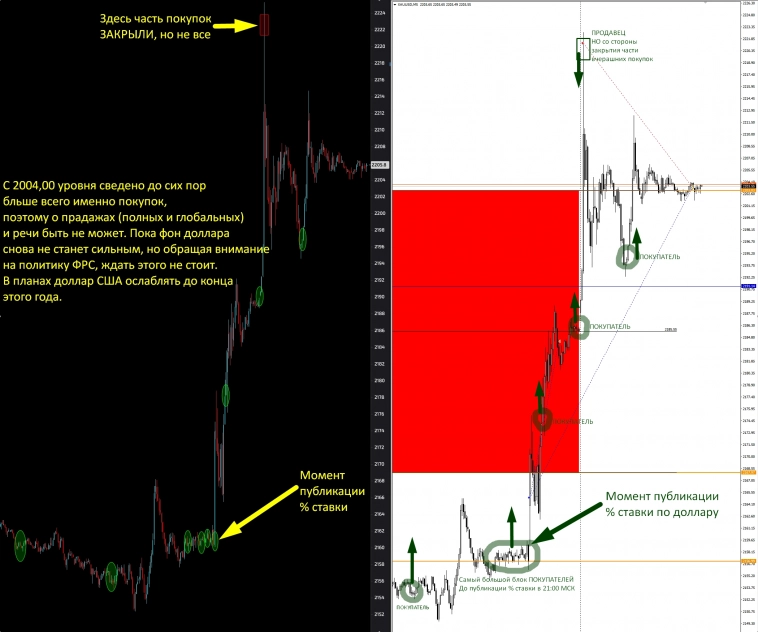

До публикации % ставки все ожидали слабость доллара США + в преддверии окончания сезона покупок индекса доллара спекулятивно начинают шортить индекс. Что напрямую спровоцировало набор новых позиций на покупку по Золоту прямо в том узком коридоре с 19:00 МСК за два часа до 21:00 МСК публикации % ставки. И достаточно крупные покупки в количестве четырех крупных сведенных блоков уже прояснили ситуацию с набором именно покупок, а никак не продаж.

В момент публикации % ставки я также открыл две позиции по рынку на покупку, но открытие сделки сквизом протянуло выше из-за расширенного в моменте бид-аск спреда, поэтому вход получился не совсем идеальным.

На тихоокеанской сессии ночью по цене 2221,00 появился продавец объемом на 40% от вчерашних покупок, где большая часть покупателей закрыло свои покупки, а новые участники рынка работали в продажи, я в том числе.

- комментировать

- 204

- Комментарии ( 0 )

⁉️📉США входят в стагфляцию? 📊Данные по инфляции вновь вызывают тревогу у инвесторов.

- 14 марта 2024, 19:11

- |

👉Сегодня были опубликованы еженедельные данные по рынку труда, данные по розничным продажам и индекс цен производителей в США.

👉За прошлую неделю число первичных заявок на получение пособий по безработице вновь продемонстрировали стабильность вблизи 200 тысяч новых заявок, а общее число получающих пособие выросло ниже ожиданий. Так же по итогам февраля выше ожиданий выросли цены производителей. Объем розничных продаж так же показал рост, но ниже ожиданий.

👆🏻Если взглянуть на данные по пром. инфляции, то можно увидеть, что этот показатель обычно является опережающим и вслед за пром. инфляцией с лагом в 3-6 месяцев начинает расти и потребительская инфляция. В целом, вышедшие данные демонстрируют негативную тенденцию — экономика сильна, безработица растет, инфляция не снижается и даже растет. Это создает предпосылки для смещения ожиданий по началу снижения ставки на более долгий срок. Вообще, такие процессы в экономике принято называть стагфляцией.

👉Соотношение покупателей и продавцов в паре EURUSD все еще имеет перевес последних: 46,4% покупателей против 53,6% продавцов, что указывает на вероятность продолжения ослабления DXY. В тоже время рост числа покупателей может свидетельствовать о начале смены тенденции.

( Читать дальше )

📈Безработица в США неожиданно выросла в феврале не смотря на то, что экономика в США создала больше рабочих мест, чем ожидалось. Анализ индекса доллара DXY.

- 08 марта 2024, 18:49

- |

👉Недавно были опубликованы важные данные по рынку труда в США, которые приподнесли несколько сюрпризов.

👆🏻Во-первых, безработица выросла с 3,7% до 3,9% — что оказалось выше ожиданий в 3,7%.

👆🏻Новые рабочие места (Non-farm payrolls) оказались выше ожиданий, но в тоже время январский показатель был пересмотрен в пользу снижения почти на 30%. В итоге среднее количество новых рабочих мест даже оказалось ниже прогноза.

👉Все это укладывается в ожидания ФРС об охлаждении экономики на пути к снижению темпов инфляции до целевых отметок. После публикации данных вероятность снижения ставки в июне выросла с 71,9% до 79,4%. В общем, рынок получил очередной позитив — охлаждение рынка труда при уверенном росте экономики. Это ли не очередные доказательства «мягкой посадки»?

👉Соотношение покупателей и продавцов в паре EURUSD имеет перевес последних: 32,8% покупателей против 67,2% продавцов, что указывает на вероятность ослабления DXY и роста EURUSD.

👉Технический обзор и выводы по дальнейшему поведению индекса доллара DXY уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

📈USD оказался под давлением после выступления главы ФРС г-на Пауэлла перед конгрессом США.

- 07 марта 2024, 20:50

- |

👉Индекс S&P500 достиг очередного исторического максимума, а индекс доллара DXY снизился на 0,8% после выступления Пауэлла. При этом основные тезисы, озвученные главой ФРС, были не такими и позитивными. В частности, он отметил, что ФРС не спешит снижать ставку, пока не убедится в том, что инфляция снижается к целевой отметке. Так же он напомнил, что прогресс в достижении цели по инфляции не гарантирован. Но в тоже время мы услышали и позитивные моменты: ставка, скорее всего, достигла пика и ожидается начало снижения в этом году. Помимо этого, Пауэлл дал понять, что ФРС не будет дожидаться снижения инфляции до 2% для перехода к циклу снижения ставки, а месячные колебания ИПЦ не вызывают опасений.

👆🏻Но самое интересное, это то, что отвечая на вопрос о рисках рецессии, Пауэлл сказал, что он ожидает увидеть «продолжительный рост экономики устойчивыми темпами» и нет оснований полагать, что существует риск рецессии. Ну и конечно прозвучали вопросы о рисках финансовой стабильности банковского сектора и Пауэлл заверил, что риски коммерческой недвижимости являются управляемыми и сконцентрированы в небольших и средних банках.

( Читать дальше )

📈📉Индекс доллара продолжает торговаться в узком диапазоне перед выступлением Пауэлла.

- 05 марта 2024, 15:16

- |

👉Индекс доллара DXY находится между поддержкой 103.50 — 103.75 и сопротивлением 104.25 — 104.55 с 19 февраля — 12 торговых дней подряд.

👉В это время фондовые индексы США и ЕС обновляют исторические максимумы, Bitcoin подбирается к историческому хаю, а региональный банк NYCB показывает все новые и новые минимумы.

👆🏻Напомню, что проблемы с региональными банками в США год назад создали некоторую панику на рынке, что привело к коррекции BTC на 23% и коррекции S&P500 на 9%, а так же удержанию волатильности в DXY на высоком уровне. Но сейчас рынок уже не обращает внимания на это.

👉При этом последние комментарии чиновников из ФРС не выглядят позитивными. Так, Bostic сегодня заявил, что сильная экономика и устойчивый рынок труда позволяют ФРС действовать без спешки и он теперь ожидает снижения ставки только на 0.50% в этом году. Первое снижение ставки он видит в 3 квартале этого года, а после этого ждет паузу, т.к. необходимо будет оценить, как изменение политики влияет на экономику.

👉Сам же рынок пока закладывает вероятность первого снижения в июне с вероятностью 65,5%, согласно CME FedWatch Tool.

( Читать дальше )

⚡️ФУНДАМЕНТАЛЬНЫЙ ОБЗОР НА НЕДЕЛЮ (26 Февраля - 1 Марта 2024) ⚡️

- 26 февраля 2024, 16:21

- |

Прошедшая неделя была более благосклонна к рисковым активам. Сверхважных новостей было немного. Минутки ФРС в середине недели оказались не такими ястребиными, как от них ждали, а индексы активности по Еврозоне и США вышли в разнонаправленном фарватере.

На этой неделе возмутители рыночного спокойствия снова будут пролегать в области цифровых значений экономических отчетов.

Основные взоры обращены на отчет по инфляции РСЕ США в четверг. В годовой ретроспективе прогнозируют снижения показателя, а вот за крайний месяц — рост. Если на выходе карты не смешаются, то для доллара это фактор в рост.

Но не стоит сбрасывать и другие важные отчеты звездно-полосатых в середине недели: товары длительного пользования, ревизия ВВП США за 4 квартал, недельные заявки по безработице, ISM промышленности.

По Еврозоне ждут данных по потребительским ценам за февраль в пятницу, его данные будут «на карандаше» Кристины Лагард в ходе заседания ЕЦБ 7 марта. Сейчас цифры в календаре облачены в «медвежью шкуру».

Что важного сегодня?

( Читать дальше )

📉Валютный рынок продолжает оставаться во флэте. Что будет дальше с USD? Анализ индекса доллара DXY.

- 21 февраля 2024, 17:18

- |

👉Индекс доллара DXY вернулся под уровень 104.25 — 104.55 и снова находится на отметках, которые наблюдались в первой половине февраля. Таким образом USD полностью отыграл укрепление от 13 февраля, что стало реакцией рынка на данные по инфляции в США, которые продемонстрировали второй месяц роста выше ожиданий.

👉Основными причинами ослабления USD в последние 5 дней являются более слабые экономические данные из США, которые поступили к нам после публикации ИПЦ: розничные продажи снизились максимальными темпами за последние 10 месяцев, рухнули объемы строительства новых домов, а так же сильнее ожиданий снизился индекс опережающих экономических индикаторов.

👆🏻Все это сопровождалось довольно позитивными комментариями чиновников из ФРС. Так, Daly высказывается, что 3 снижения ставки ФРС — это разумный базовый уровень на этот год; Barr заявляется, что данные ИПЦ свидетельствуют о том, что ФРС находится на правильном пути; Goolsbee считает, что ФРС все еще будет находиться на верном пу

( Читать дальше )

📉📈Валютный рынок снова перешел во флэт. Аналитика индекса доллара DXY.

- 12 февраля 2024, 18:28

- |

👉Уже 4й день индекс доллара DXY демонстрирует свое привычное для 2024 года состояние — консолидация в рамках узкого коридора. В целом, из первых 30 торговых дней этого года мы получили всего 4 дня волатильности — в первый день торгов, после выхода данных по инфляции и после переоценки ожиданий рынка после заседания ФРС.

👆🏻Уже завтра нас ожидает публикация данных по ИПЦ за январь. Аналитики ожидают снижения инфляции в годовом исчислении, но более высоких, чем среднее значение, месячных показателей. После публикации этих данных нас может с высокой долей вероятности ожидать некоторый рост волатильности.

👉При этом в прошлую пятницу были опубликованы уточненные данные по ИПЦ за декабрь. Пересмотренные показатели за прошлый год либо остались без изменений, либо были пересмотрены на +-0.1%, а годовые темпы остались на уровне 3,4% и подтвердили прогресс в снижении инфляции. Это позитивный сигнал для ФРС и рынков. CME FedWatch Tool на этом фоне уже оценивает вероятность паузы в мае в 39,3%. При этом ожидания паузы ФРС в марте уже равны 84,5%.

( Читать дальше )

📉Банковский сектор США помешал доллару укрепиться. Разбираемся, что произошло с New York Community Bank и какие последствия нас могут ждать.

- 07 февраля 2024, 16:55

- |

Вчера у нас образовался достаточно сильный технический сигнал на дальнейшее укрепление USD к основным валютным парам. Но после открытия американской сессии индекс доллара DXY растерял половину роста, который он показал в понедельник. С открытия рынка сегодня индекс DXY так же продолжил снижаться.

Вчера у нас образовался достаточно сильный технический сигнал на дальнейшее укрепление USD к основным валютным парам. Но после открытия американской сессии индекс доллара DXY растерял половину роста, который он показал в понедельник. С открытия рынка сегодня индекс DXY так же продолжил снижаться.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал